Pearson

Hola Compañeros,

Como respuesta a una petición hoy nos vamos para la bolsa de Londres a ver a una empresa que ya estaba en mi lista y de la que tenía muchas ganas de echarle una ojeada, ha sido la excusa perfecta para llevar a cabo esta supervisión de su negocio así como de sus cuentas. Hoy nos adentramos en el mundo de la educación con Pearsons, pero veamos la petición:

Pearsons es una empresa británica cuyos orígenes se remontan a 1724 cuando Thomas Longman fundó Longman. La fundación de Pearson propiamente dicha llegaría en 1844 por Samuel Pearson en Yorkshire, al norte de Inglaterra.

A lo largo del tiempo se han dedicado a diferentes tipos de negocios, pero en los últimos años se han centrado en publicaciones educativas, sector en el que son una de las grandes empresas en todo el mundo. También ofrecen formación en todos los ámbitos.

Antes de tocar siquiera la empresa me gustaría dar unas pinceladas sobre el tema, que es de los que dan pie a tener diversas opiniones. Si entablamos una conversación con cualquiera que sea, rápidamente llegaremos a la conclusión de la importancia de la educación en una sociedad. Pero como en muchas ocasiones, algo tan sencillo y simple ocasiona grandes problemas. Si en lugar de hablar de educación, hablamos de invertir un dinero en nuestra educación o la de nuestros hijos, la cosa cambia de sobremanera y lo que estaba tan claro, se vuelve turbio. Estamos hablando de cantidades no excesivamente grandes, vamos lo que ese mismo personaje se fuma todas las semanas o se bebe a lo largo del mes. Por lo tanto lo que estaba tan claro ya no lo está. Nos guste o no, en España nos jode un huevo invertir dinero en educación y formación; yo lo hago y lo voy a seguir haciendo, pero que nadie se piense que es mucha más la gente que tiene claro esto, de los que entienden que en el banco no hay amigos.

El socialismo europeo lleva años esforzándose duramente en crear una educación gratis y universal. Eso es lo que nos cuentan. Esto no me parece mal, al contrario, creo que es positivo y necesario para que una sociedad prospere. El problema radica en los otros dos caballos de batalla que tienen. Primero, hacerla como ellos quieren, desde bien pequeños hasta la universidad y asegurarse muchos adeptos bien adoctrinados, que no piensen demasiado y a los que sea fácil de manipular mediáticamente. Para conseguir eso no tienes más que aumentar al máximo el número de asalariados que no cobren demasiado (o autónomos con menos de tres clientes, que es la versión low cost del caso anterior) y sobre todo que en los centros de formación profesional y universidades se enseñe que el premio gordo se lo lleva el pelota, el “lamepirolas” y el que no piensa y sólo obedece. Bueno en esto último en España desde luego lo han conseguido y con creces uno de los mejores puestos. El segundo es eliminar la educación privada poniendo todas las trabas posibles (sobre todo las económicas) para que tengan que vivir separadas (o bajo la dictadura de un concierto), cuando lo ideal sería que convivieran juntas dando una cierta amplitud de miras y posibilidades. El problema es que como la realidad de España es que somos unos auténticos tacaños en inversión en educación y formación, tragamos todo lo que nos echen con tal de seguir sin gastar un duro en este tema. Para coches, tabaco, zuritos, iPhone y demás, habrá lo que se necesite. Lo triste es que muchas veces este tipo de cosas son mucho más baratas de lo que en principio parecen (no hablo de la educación completa, pero sí de complementos que sirvan y sean interesantes) y sobre todo tienen unos periodos de amortización cortísimos.

Otro gran problema que hay en la sociedad, y en cierto sentido entiendo esta empresa puede tratar de solucionar, es el pasotismo generalizado que observo en la sociedad en general a la hora de educar a los hijos. Veo que se delega demasiado en los colegios y queremos vivir demasiado bien. Malas noticias, como en casa no haya orden y organización, es muy probable que los resultados sean mediocres; por no decir malos. Y pondré un ejemplo q

ue creo que es el mejor. Por muy buenas semillas que compremos a Monsanto (que es el colegio), es muy probable que los resultados no sean todo lo buenos que esperamos si no aramos la tierra, plantamos en la época correcta, abonamos correctamente y además cosechamos justo cuando hay que hacerlo. Todo esto que cuento no es responsabilidad de Monsanto, que nos ha vendido unas semillas que son excelentes. Pero es que con todo esto bien hecho, no estamos libres de que venga una plaga de langostas y nos arruine todo el trabajo que hemos hecho. Creo que se entiende de sobra para todo el que lo quiera entender y para el que no, pues no se me ocurre ninguna forma mejor de explicarlo.

Y el último gran problema es social y familiar. Si le preguntamos a un padre cuando nace su hijo que elija lo que quiere que su retoño sea, habrá casi unanimidad, en que quieren que sea inteligente, obtenga una titulación superior, y sea capaz de llegar más lejos de lo que el llego, siendo asalariado o empresario. Esta es la teoría, pero luego llegan las prácticas y con ellas los problemas. Sobre todo en las capas menos altas de la sociedad, cuando un hij@ apunta a un nivel claramente superior al de sus padres, suelen aparecer los problemas pronto, mucho antes de lo que los padres esperan. La razón es muy sencilla, el hij@ está haciendo lo que los padres deseaban, se está formando, coge conciencia como elemento, tiene capacidad de duda y pensamiento, es capaz de razonar de forma que comienza a llegar a conclusiones y como consecuencia de todo lo anterior comienza a actuar y opinar. El problema es que estas cosas no son lo que nuestros queridos padres querían, son las consecuencias de un ente inteligente y autónomo. Una vez hemos criado al tigre, no podemos pretender que coma lechuga, porque le gusta más la carne, tiene capacidad para cazar y dientes para comer. He visto tensiones en este sentido y lo peor de todo, siempre me acaban cayendo las broncas a mí por decir que lo entiendo perfectamente, qué le vamos a hacer.

Una vez terminada con una parte del colectivo, me voy para el otro, los que educan. Sé que hay excepciones, pero el nivel del profesorado que me ha dado clases, sobre todo en la universidad, no es que sea malo; es lamentable. Su actitud hacia la formación sin comentarios y su interés por el único fin que existe, el que el alumno salga con conocimientos, inexistente. Con los dedos de las dos manos cuento las excepciones y me sobran dedos. De hecho, si vendieran un producto tangible y hubiera un libre mercado dudo que sobrevivieran más de dos años con estas actitudes.

Hemos de tener en cuenta que la educación es una profesión que requiere de mucha vocación, como el docente no la tenga, el nivel de agotamiento aumenta rápidamente. Y aquí llega el problema, en España la mayor parte de los docentes son incapaces de encontrar un trabajo fuera de la docencia. El resto de profesionales cambiamos de empresa o hábitos y solucionas parcialmente este problema. Un profesor, sobre todo si es funcionario, lo tiene complicado (por sus actitudes, sobre todo). Y los problemas los pagan siempre los alumnos con una educación, en los mejores casos, mediocre. En la universidad los privilegios y las tonterías de la mayoría, se alcanzan niveles tremendos. Se investiga la rueda y se quedan tan anchos. Podríamos escribir una tesis sobre tema, que no gustaría nada, pero sería muy interesante.

Pero centrémonos en el tema que nos acomete, la realidad es que en España y seguramente en Europa es complicado tener un equipo brillante en este sector. Se paga poco, quema mucho, y te abandonas profesionalmente bastante. Para una multinacional, este es un tema complicado, tanto la contratación, como el seguimiento posterior. Y este es un gran problema que veo. No puedes cobrar sistemáticamente con buenos márgenes ofreciendo servicios que no sean muy buenos.

Por último he de decir que todo lo que tiene el sector de interesante, lo tiene de peligroso. Hemos de seguir un rigor financiero grande y muchas veces quizás no podamos o debamos ver esto como una inversión, porque en caso de hacerlo, perderíamos muchas de las cualidades que tendríamos que vender como activo. Está claro que si un colegio privado enseña y alguien elige ir allí por la razón que f

uera, tendrá que pagar el servicio. La cuestión es hasta dónde se puede cobrar. Lo mismo sucede con los libros. Estamos a las puertas de muchos cambios en esa industria, y no se han producido ya por el caciquismo que existe en el sector, no por la capacidad del sistema de avanzar. Las ideas y el conocimiento no son propiedad del profesor o del colegio y por lo tanto se puede cobrar por explicar, pero no por su posesión. Yo todo lo que explico (menos la Gráfica de las Lamentaciones que es un desarrollo propio) lo he aprendido de un sitio y de otro, pero no lo ideé yo, sino que fueron otros los que lo han hecho. Entiendo que si doy clases podré cobrar por mi tiempo, pero a nivel de explicación, nada más. Si desarrollo una aplicación con la Gráfica de las Lamentaciones, podría cobrar por la idea.

Nos vamos para el negocio, que es a lo que estamos, ya hemos entrado en calor, y ahora vamos a lo nuestro que es evaluar si podemos ganar dinero por aquí o los riesgos superan a las oportunidades. Como negocio lo veo bueno, me gusta. Dado que la clase media y alta mundial está creciendo, habrá más niños con recursos para estudiar. Es endémico que la mayoría de padres con recursos (no un sueldo que permite llegar a fin de mes e ir de vacaciones, recursos de verdad) y baja formación, están dispuestos a gastar dinero en que sus hijos tengan estudios, si son superiores mejor. De forma que clientes vamos a tener. En los emergentes hay más personas con dinero. En los desarrollados, cada vez hay menos niños y por lo tanto el mismo dinero, pero para gasta en menos personas. Puede parecer una chorrada, pero no lo es. A mí no me interesa saber los niños que hay, me interesa saber cuántos hay que pueden y están dispuestos a pagar, cosa muy distinta. Además, por lo que he leído, la empresa ofrece bastante formación que yo llamo “auxiliar”, tipo academias de inglés o cursos para empleados que tienen una muy baja cualificación. El mundo laboral está cambiando, sobre todo en los países desarrollados y será muy necesaria una formación de adaptación y más rápido de lo que muchos se puedan creer. De forma que las perspectivas son buenas. Pero este negocio tiene un demonio que le acecha. Se llama autoformación, que no te entrega diploma, pero que te prepara. Precisamente yo y miles como el que escribe somos su demonio. Si tengo un curso gratis de inglés, y no necesito el diploma, es absurdo matricularme en sus cursos pudiendo hacerlo gratis. Hoy tenemos tutoriales para casi todo colgados y de una calidad muy alta. Somos miles de personas con ganas de enseñar que lo hacemos gratis por el mundo e internet nos une y entrelaza a todos. Lo que digo no es ninguna tontería, podéis echar un ojo sobre cualquier tema que se os ocurra.

La capitalización de la empresa es unos £6 billones que no está mal. De todas formas está muy azotada por una cotización muy baja y esto es difícil de evaluar. Creo que

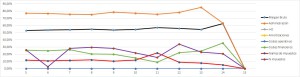

tiene un tamaño suficiente para lo que buscamos. Un punto a su favor es que tiene domicilio en UK, y ya de entrada nos soluciona un problema con los dividendos. La empresa tiene presencia de una u otra forma en 70 países y cuenta con unos 40.000 empleados. Además de todo, están metidos en medio de la revolución digital que nos la venden como la panacea, pero que viendo las cotizaciones, a los inversores no les gusta tanto como a los directivos. Tengo la extraña sensación, de que los inversores tienen un poco más de razón que los directivos, pero para confirmarlo necesitamos tiempo. Por mercados, tenemos tres focos:

- Europa y Australia, con un mal comportamiento y donde salva los papeles la división de curriculums.

- Emergentes donde las cosas van bien, pero que no tiene demasiado mérito por razones obvias.

- Norte América, con un 61% de las ventas y donde el comportamiento es razonablemente bueno.

- Edición de libros, que no es propiedad completa, y va razonablemente bien.

Las ventas por educación quedan de la siguiente forma (excluimos la división de libros):

- Colegios 42%

- Educación Superior 35%

- Formación profesional 23%

Si miramos un poco el balance, vemos que la relación entre los activos corrientes y los pasivos corrientes es de 1.38 que es bajo. Pasa los mínimos, el negocio en teoría es estable, pero me gustaría un poco más alto, por lo menos superior a 1.50. Los fondos propios representan el 52.5% de los activos. Pero aquí tenemos un problema. No me creo su balance. Creo sinceramente que el fondo de comercio y los intangibles están hinchados. Este negocio es bueno, tiene ciertas barreras de entrada, pero dudo que las suficientes para contarme que los activos intangibles son el 55% de los activos. Lo siento mucho, pero no me lo creo. Como estaba desconcertado, he empezado a mirar “empresas de bandera” que compren patentes o tengan marcas, que en cierto modo serán las que más alto tengan este punto. Bueno pues los resultados son los siguientes:

Si miramos un poco el balance, vemos que la relación entre los activos corrientes y los pasivos corrientes es de 1.38 que es bajo. Pasa los mínimos, el negocio en teoría es estable, pero me gustaría un poco más alto, por lo menos superior a 1.50. Los fondos propios representan el 52.5% de los activos. Pero aquí tenemos un problema. No me creo su balance. Creo sinceramente que el fondo de comercio y los intangibles están hinchados. Este negocio es bueno, tiene ciertas barreras de entrada, pero dudo que las suficientes para contarme que los activos intangibles son el 55% de los activos. Lo siento mucho, pero no me lo creo. Como estaba desconcertado, he empezado a mirar “empresas de bandera” que compren patentes o tengan marcas, que en cierto modo serán las que más alto tengan este punto. Bueno pues los resultados son los siguientes:

- Monsanto, que compra patentes, tiene un negocio de bajo valor contable y con muchas barreras de entrada, está por debajo del 20%

- 3M, que todos los años compra empresas y desarrolla patentes (muchas las compra y las tiene que meter en balance), y por supuesto, tiene fuertes barreras de entrada y bajo valor contable, el 27%.

- Johnson&Johnson, en la que en este tema sobran palabras, mitad farmacéutica, mitad de venta de consumibles, está en el 36%

- DIAGEO, de la que si algo es valioso son las marcas que ha ido comprando y lo que representan. Si alguien tiene una duda puede coger las marcas y darse una vuelta por el supermercado y los bares para certificarlo. Bueno están en el 43%.

Si estos señores pretenden que me crea que ese 55% que me colocan me lo trague, tengo muchas dudas. Si me dijeran que sus barreras de entrada son mayores que las de Monsanto, tendría dudas, muchas dudas; si pretenden que me crea que son iguales que las de J&J ya empiezo a sonreír; pero tratar de convencerme de que su marca y negocio vale más que DIAGEO creo que no cuela de ninguna de las formas. Por lo tanto, no sé hasta dónde llega el tema ni su gravedad, pero me temo que en este balance hay tema. Podría aceptar una cantidad similar a la de 3M (bueno esto siendo un poco crédulo, y dando la suposición de inocencia, que en realidad tampoco, pero seamos benévolos). Ajustando a esto, me queda que los activos intangibles serían unos 2.000 millones (menudo palo, de 4.310 millones para ser más exactos que no los entiendo) y ahora hago números para ver la nueva realidad. La relación entre corrientes estaría igual pero los fondos propios se me irían al 23% que ya es muy bajo, pero más acorde a lo que la Gráfica de las Lamentaciones nos contará más adelante y a un ROE normal. De hecho creo que no me habría percatado de este tema si no fuera por el bajo ROE que tienen, un pago de intereses muy alto y unos fondos propios también muy altos. Muy curioso lo que me he encontrado.

La deuda neta es de 1.369£ millones y la total de 2.200£ millones para un EBIT de 398£, lo que nos da un múltiplo de 4.11 y 5.50 veces. Es alto y más si tengo en cuenta el negocio. No me parece adecuado tener una empresa que tiene colegios en estas condiciones, hemos de ser un poco más serios. Tenemos que tener en cuenta que un problema de liquidez lo acabaran pagando los alumnos con una peor educación, esos alumnos que nos pagan y que han decidido involucrarse en un proyecto a largo plazo y a los que éticamente no debemos decepcionar. No lo veo correcto, este es un punto que me da mucha pena. Los recursos financieros llegan hasta donde llegan, y si queremos crecer porque hay negocio y además nos llena mucho como pers

onas, creo que se puede renunciar a la mitad del dividendo por tener una empresa sana y sobre todo que no tenga que decepcionar a clientes a tan largo plazo. Tiene a la venta varias divisiones y la venta que comento después, puede venir por estos temas, de los que tampoco comentan demasiado. Me parece muy triste y decepcionante, sobre todo para algún elemento que cobra más de 1£ millón.

La empresa presenta un ROE de 7.87% (que corregido seria de 28%, mucho más acorde a la situación financiera y el negocio) y un margen neto del 9.60%, que no llega al 10% que me gusta encontrarme, pero tampoco se queda lejos. Si eliminamos los extraordinarios, no es habitual que lo supere, de forma que como negocio podemos afirmar que no es ninguna maravilla, debiera de estar un punto por encima de esto.

De las ventas ya hemos hablado, crecen a su ritmo que no es muy alto y creo que debiera de ser mayor. En su favor hemos de decir que les está afectando la revolución tecnológica, pero menos de los que pretenden decir, en los colegios se siguen vendiendo libros y las clases se pagan igual.

Los beneficios han crecido al 5,47% anual los últimos 11 años, algo que es aceptable, sin más. Y han tenido un coeficiente de habilidad del 9.30% que no está nada mal. Este punto está bastante bien, he de reconocerlo.

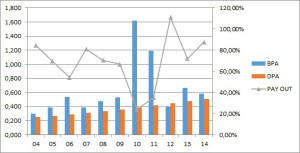

Los dividendos han aumentado casi el doble que los beneficios y a día de hoy hay dinero para pagarlos pero justito. La empresa se está secando por el pago de intereses, pero eso ya lo veremos más adelante. De momento pertenece al selecto club de aristócratas del dividendo, pero como las cosas no cambien de una forma importante, me temo que abandonará el club pronto. Desde la empresa nos dicen que los cambios y las mejoras fruto de la reestructuración se van a empezar a ver en este ejercicio, pero de momento no se ha visto mucho. Esperemos que la cosa mejore y se vean o por lo menos se intuyan, porque de lo contrario, veo las cosas un poco negras en este apartado. Tenemos un pay-out que ronda el 90%, esto ya no se puede seguir aumentando.

El valor contable de la empresa está en 7.37£ pero si la corrijo con el tema que me he encontrado en el balance nos queda en 2.06£, que es mucho más bajo. No tendría importancia, salvo porque aquí vemos muy bien la gravedad de las dudas que me he encontrado. Es vital entender que no he eliminado todo lo que no entiendo, sino que lo he ajustado a algo que ni siquiera podría ser cierto, pero que me parece más razonable. Si tuviera que ser estricto, hubiera bajado más. El valor contable no es demasiado importante en este negocio.

El PER es complicado de calcular, en Morningstar le dan 14 y suelen tener en cuenta los últimos resultados. En el entorno tan complicado de cambios es muy difícil dar una valoración. Me quedaría con ésta si tuviera que dar una.

El equipo humano no me gusta. Hay muchas razones aquí. La primera está claro que es el pastel que me he encontrado en el balance y que no me creo, puede ser cierto, no lo voy a negar, pero no me lo creo y soy yo quien tiene el dinero para invertir, no al revés. En seg

undo lugar están las remuneraciones, que no suelo meterme mucho con ellas, cuando las cosas están bien. Pero cuando no lo están, me gusta mirar lo que se paga por tener mediocres. Los tres de arriba cobran demasiado para un trabajo muy discutible. El resto del consejo cobra muy poco, tan poco que con esas cantidades es imposible tener personas de talla en UK a tiempo completo. Y os puedo asegurar una cosa, este es un sector en el que se necesita mucha motivación y mucho tiempo. Si pretendemos que alguien nos dirija por menos de 100.000£ anuales a tiempo completo la revolución digital de esta empresa lo llevamos bastante mal, sobre todo si no queremos ver una mierda. No me gusta ver a ancianitos presentándome la revolución tecnológica, creo sinceramente que cuando se quiere acometer esto hacen falta los mejores en la dirección. Os imagináis a Warren Buffet presentando el iPhone7?, y un dron repartidor autónomo?, yo no me lo imagino, seguramente vosotros tampoco, pero lo que es más importante, él mismo tampoco. Y entonces ni hace, ni dice tonterías, hace lo que mejor sabe hacer y deja a los mejores hacer su trabajo sin decir chorradas ni meterse en su trabajo y molestando de forma continuada. Otro punto que no me gusta en su presentación, son la venta que nos hacen de sus alumnos, nos presentan muchos que han estudiado. En concreto una chica africana que se graduó y estudió en Europa. La verdad es que es una historia muy bonita, pero si vas a recaudar fondos para abrir una escuela en África. Si me vendes una empresa de educación, quiero esa misma chica, que ahora está en la directiva de una empresa, es una doctora prometedora o está en el departamento de desarrollo de una empresa. No me hace falta un premio Nobel, pero por lo menos un buen resultado. El que se haya graduado está muy bien, pero en la pública se gradúan por millones todos los años. Y por último, me he encontrado muchas alusiones al pasado, ese pasado que habrá llenado (según lo que cuentan) los bolsillos de los accionistas antiguos, pero que no llenará los míos. No se habla mucho del futuro y lo que se hace es de una forma intangible (debe de ir a juego con los activos), de forma que no tengo muy claro muchas cosas. Ya he comentado que cuando se me habla mucho del retorno pasado a los accionistas, suele ser que el retorno futuro no va a ser tan bonito. Comentan lo bueno de su participación en el Finantial Times, y luego la venden, no veo una dirección muy marcada ni clara.

La Gráfica de las Lamentaciones está razonablemente limpia salvo por dos cositas. La primera es que el margen antes de impuesto ha tomado una senda bajista. Cada año se gana menos vendiendo lo mismo. Tres años seguidos de bajada, y me temo un cuarto. Yo creo que o el proceso de transformación lo está haciendo una tortuga, o algo pasa. Veremos el futuro, pero esto no es nada bueno. Y la segunda es la culpable de la primera, un aumento de los gastos financieros de tres años consecutivos y puede que de un cuarto, que ya veremos. Muy peligroso. En los momentos actuales (informe 2.014) los intereses se comen el 35% del resultado operativo. No me gusta nada que supere el 20% y esta empresa rara vez está por debajo de esta cifra, podéis verlo en la gráfica. Pocas cosas, pero graves. Veremos como cuadran las cuentas de 2.015.

Si miramos el grafico está en caída libre desde hace algún tiempo y además sangrante de verdad. Me parece que lo del balance lo ha visto alguno más que yo. No hay un soporte en la caída hasta llegar a mínimos de la crisis de 2.008. Sobre las 6£ hay uno y ya nos tendríamos que ir hasta 2.003 para llegar a las 5£. Un gráfico verdaderamente sangrante, que seguramente dé oportunidad de ganar mucho dinero a quien sepa entrar, pero en el que no me meto ni loco. Su valor contable está en estos niveles, para llegar al mío queda un trecho. Puede pasar cualquier cosa y pocas buenas.

Resumiendo todo, hoy estamos ante una empresa que me gustaba, en un sector complicado pero que me atrae mucho. Sus cuentas no son buenas, su deuda más grande de lo que debiera, y encima me he encontrado con un posible marrón en el balance. Por beneficios no es ninguna maravilla, pero tampoco me lo esperaba. Los dividendos corren peligro, ya que el dinero se está acabando y empieza a no llegar para todo. El equipo humano me parece malo, me duele decirlo, pero es lo que pienso. Con un sabor amargo donde los haya y en contra de todo lo que pensaba cuando recibí la petición, no puedo recomendar esta empresa para una cartera de ElDividendo, sería un hipócrita. Los que la dirigen no me inspiran ninguna confianza, más bien lo contrario; con esto es suficiente. Por si fuera poco, las cuentas son muy justas, y la deuda alta. Los dividendos están pendientes de mejoras en el beneficio porque el dinero no llega. Sinceramente espero haberme equivocado, sobre todo en la valoración de esos intangibles que es la parte que más me preocupa. Cuando miro el gráfico, lo que veo es mucho zorro, muchos callan pero ya lo han visto también. Como valor si sabemos buscar un equilibrio entre el riesgo que suponen todas las cosas mencionadas y posibilidades de futuro, puede haber ocasión de compra, sin lugar a dudas. Pero yo no soy capaz de evaluar esto, ni mucho menos de ser partícipe en algo que pueda trastocar la educación y formación de personas, porque esos dividendos me sabrían demasiado amargos.

Estimado compañero, me alegro mucho tu petición, tenía ganas de algo así. Tenía todo acabado y la calificación casi decidida a bronce en verde, pero algo no me cuadraba con el ROE, los fondos propios y lo que pagaba de intereses; no tengo muy claro cómo, me percaté de este detalle. Eran las 5 de la madrugada, mal tiempo en el Mediterráneo y la cabeza dando vueltas a esto, y me encontré el detalle. La verdad es que me dejó desconcertado y no sabía muy bien cómo evaluarlo, de forma que busque empresas que pudieran permitirse unos intangibles altos y comparar; se confirmaron mis peores presagios. Podría haber hecho un poco la vista gorda, al final con esa deuda y esos márgenes no podía ir ni a oro ni a plata verde, que es donde me preocupa que se me cuele un problema. Pero sería un hipócrita igual que a los que critico; prefiero equivocarme, aprender de ello y corregir, a convertirme en lo citado. Tomo mis riesgos siendo tan claro, pero mientras no se me dé un razonamiento lógico para esto, no lo puedo obviar y representa no sólo un riesgo alto, sino una falta de confianza grave y por lo tanto no puedo valorar de una forma diferente a lo que siento. Pero me siento satisfecho, a pesar de que me pueda equivocar, de haberlo visto, encontrado y conseguido evaluar de una forma aceptablemente razonada. Sin lugar a dudas ha sido un placer mirar esta empresa a pesar del sabor amargo.

A todos vosotros poco os puedo decir, tenemos los mercados muy revueltos y ando un poco desconcertado. Ya he hecho mis primeros disparos del año, y no veo las cosas muy claras. Está todo muy revuelto y puede pasar cualquier cosa, y pocas de ellas son buenas. Recordad que a río revuelto ganancia de pescadores; puede haber posibilidad de pillar un buen rape a precio de jurel. Varias empresas de la lista oro han perforados media móvil y soportes, de forma que la cosa se pone interesante, afinar precios, y buena calidad. Es en lo que yo ando, de momento estoy muy contento con las compras hechas. Espero que los primeros dividendos del año os hayan endulzado el sabor amargo de hoy y este mal sabor de boca del arranque del 2.016. Un saludo a todos y sobre todo muchas gracias a todos los que participáis y a los muchos que nos visitáis.

6 comments to “Pearson”

Gracias x analizarla

Te recuerdo que la recomiendan la OCU (ya se que no son dioses pero sorprenden que la recomienden visto tu analisis)

Hola Relisys

De nada, de hecho nos parecía un sector interesante y la teníamos pendiente de análisis, aunque la verdad sea dicha, tanto mi hermano como yo esperábamos otro resultado.

Honestamente, creo que con ese balance en la mano, bajo mi punto de vista problemas tiene seguro, el alcance es siempre difícil de determinar, y el gráfico que presenta indica que alguien más también piensa como nosotros. La OCU puede pensar diferente, al final todos los días miles de personas compran y venden acciones de esa empresa. Ojalá que estemos equivocados sobre todo por el bien de los chicos y chicas que estudian con ellos pero todos esos intangibles de los que hablan se me hacen complicados de justificar, a nosotros nos da mucha desconfianza y es lo que hizo decantarnos por esa mala calificación.

Pero ya con su estado financiero vimos unos ratios de deuda demasiado elevados (y esto no es tan interpretable como lo otro) y eso siempre es peligroso. Viendo la caída tan abrupta que está sufriendo puede ser que se haga dinero con ella en un momento dado pero siempre hemos dicho que no es nuestro criterio ese tipo de inversión, y sinceramente, comparando un poco todo en general entre Pearson y las empresas de oro y plata verde está a años luz aunque duela decirlo (nosotros esperábamos una empresa mucho más sana). Esperamos que consiga salvar los problemas que tenga (que no me cabe duda que los tiene) y remonte el vuelo pero ahora mismo no nos ha quedado más remedio que calificarla así con nuestro criterio, que como siempre decimos, no tiene por qué ser el correcto.

Un saludo y muchas gracias por participar.

Jon

Jon

No es que sea un defensor del valor, solo que me llama la atencion las diferentes interpretaciones

Solo un comentario, cuando comentas lo del fondo de comercio ten en cuenta que el valor del fondo de comercio puede figurar en el balance únicamente cuando haya sido adquirido a terceros pero no si es autogenerado

Saludos y animos que los resultados a LP con el blog tambien os llegara a vosotros 😉

Hola Relisys

Te entiendo perfectamente, a veces sí que resulta curioso que las mismas empresas se interpreten de maneras tan diferentes. Sin ir más lejos, este año pasado leí en diferentes medios y blogs opiniones diametralmente opuestas sobre Abengoa. Había quien decía que no vale nada, que está totalmente endeudada y que no la quieren ni regalada y otros que decían que era un valor con un futuro enorme (y andaba sobre 3,50 cuando lo leí). Está claro quién llevaba razón en ese caso. Ojo, no quiero decir que por que con Abengoa los agoreros tuvieran razón en este caso la tengamos nosotros, podemos lógicamente equivocarnos. Sólo es una opinión basada en las cuentas que hemos visto, tan válida como cualquier otra que seguro tendrá su justificación.

El fondo de comercio es tal como dices. Razón de más para que empresas como Diageo que se han basado en comprar otras marcas (básicamente viven de ello) tengan unos intangibles mucho mayores que Pearson y razón por la cual nuestras dudas se acrecentaron.

Gracias por los ánimos, se intenta aunque quisiera disponer de más tiempo y dinero para llegar a esos resultados pero qué le vamos a hacer, hacemos lo que podemos. Un saludo y como siempre muchas gracias por participar, vuestras aportaciones (como esta empresa) no hacen más que enriquecer la página.

Jon

Estamos llegando a un punto en el que la educación será muy necesaria, pero no tanto las titulaciones. Cada vez se les exigen más conocimientos, de cualquier cosa, a los empleados, sea donde sea que trabajen. Y al hilo de esto, para mi la mayor empresa de formación del mundo es YouTube, y esta no da titulaciones, pero enseña mucho y de cualquier tema.

Yo no le veo futuro a la formación generalista, el futuro es la formación especializada, a la venta de libros como la conocemos hoy, tampoco.

Los intangibles en educación es algo complicado de valorar, pero si es como comentas y hay algo raro mejor es mirar para otro lado.

Hola Sergio

Muy de acuerdo en lo que dices, de hecho es lo mismo que venimos a decir más o menos en algunas partes del artículo en cuanto a lo que la formación gratuita ha afectado a este negocio.

Y efectivamente, viendo las dudas que nos generaba su balance pues hemos optado por darle esta mala calificación porque ni nos parece un gran negocio a futuro ni está correctamente saneada.

Como siempre, muchas gracias por participar.

Jon