J&J Snack Food

Hola Compañeros:

Hoy estamos en USA para ver una empresa del sector alimentación que es bastante defensiva, una pequeña empresa que me encontré en lo que alguien publicó como una lista de empresas que compraría Warren Buffet si fuera joven. Lo cierto es que cuando vi la lista, fui directo a ver las empresas y en cierto modo lo que me he encontrado pues bueno, lo hay de todas las clases. Lo que se le olvidó decir al colega son los precios que pagaría Warren por estas empresas, algo que es parte fundamental de la ecuación. De cualquier forma, aquí estamos con J&J Snack Food Corp.

JJSF es una empresa que se dedica a comida envasada, refrescos y todo tipo de cosas más bien poco saludables que tanto se venden por las tiendas del mundo. La verdad es que desde España es muy complicado ver este tipo de empresas, ya que la mayoría de sus productos no cruzan el charco y por lo tanto nos perdemos una información muy importante que Warren sí que tiene. Dejando de un lado esto, podríamos decir que es un sector que me gusta, un tipo de negocio olvidado y en el que podemos ganar dinero durante mucho tiempo y sin mayores problemas.

La capitalización de la empresa está en los límites que me gustan, la voy a considerar empresa normal por cosas que veremos después, pero está en los límites de $3 billones que suelo usar, a los precios actuales está un poco por debajo de este rango. Vende en 44 estados de USA, México y Canadá. No es una empresa global, pero claro, con este tipo de negocios son cosas complicadas, pero tampoco es una empresa olvidada que es minúscula, cuenta con más de 4.000 empleados y ya hace unas ventas considerables. Cierto es que me gustaría más si sus ventas fueran un poco más globales, pero cierto también es que de esta forma uno invierte de una forma más directa en USD. No le veo problemas para estar dentro de la misma.

El balance de la empresa es uno de los más sólidos que he visto. No tienen deuda, tienen bastante caja, los intangibles y fondo de comercio son bajos para el tipo de empresa holding de marcas que es…, la verdad es que estamos ante una empresa que tiene un balance muy bueno. Invito a todos a ver la evolución de los fondos propios y de los beneficios no distribuidos. Una empresa de la que no se puede decir nada de nada.

No quiero pasar de punto sin destacar que en esta empresa la inflación está haciendo ya mucho daño, se nota un deterioro en el balance. No pasa nada porque la empresa está saneada a más no poder, pero este tipo de cosas son las que cuando una empresa está un poco floja en el balance, hace que lleguen los problemas. En este caso, la caja está bajando porque tienen que pagar los dividendos, además de financiar la inflación con unos inventarios que empiezan a costar un dinero que no venden. Esto hace que si solo miramos por encima veamos que todo está bien, pero que, si miramos un poco más a fondo, veamos las dificultades que están apareciendo. Este tamaño de empresa es mucho más sensible a un mercado seco de liquidez, porque empresas como KHC o Hormel van a poder acceder a mercados de liquidez mucho más grandes que ellos, de forma que, si esta empresa tuviera que financiar circulante porque no tiene caja para ello, dudo que grandes dificultades aparecieran, pero sí que veríamos ya unos tipos muy diferentes a los que podríamos haber visto hace no tanto tiempo. Esto es lo que hace la inflación, algo que la mayoría de los inversores parece tener olvidado.

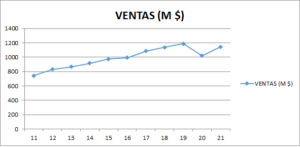

Las ventas de la empresa no han ido todo lo bien que debieran, sobre todo viendo el escenario de ventas de todo que estamos viendo en el mundo, ni siquiera se han recuperado de ventas pre bicho. Es cierto que el bicho ha atacado muy fuerte a mercados clave para este tipo de venta, como el cine, centros comerciales o parques de atracciones, de forma que quizás no sea tan grave como parece, habrá que ver los datos de este verano para tomar una referencia mejor. En lo que han publicado hasta el momento, se ve una buena recuperación en ventas, pero los beneficios se están resintiendo un poco.

Los márgenes de la empresa son los que me gustan, para una empresa que pasa muy desapercibida. Un margen neto que ronda el 10%, algo muy razonable para este tipo de producto y luego tenemos el problema con el ROE. Hacer la cuenta directamente con la caja que tiene la empresa no cuenta, ni sirve. He ajustado un poco sin ser pesado y me sale que ronda el 18%. Este rango de márgenes es una zona del mercado en la que me encanta estar, siempre y cuando compre a unos precios que me hagan sentir cómodo.

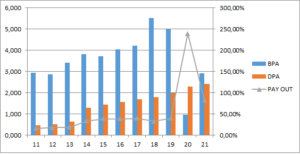

Los beneficios de la empresa son una odisea, es imposible calcular nada para una empresa que ha sufrido el bicho y que la inflación le está haciendo daño. ¿Cuál es la parte culpable del bicho y cuál es la de la inflación? Es uno de los mayores dilemas que me he encontrado mirando empresas en estos años que llevo, y cierto es que no sé muy bien cómo resolverlo. Y resolver esto es la primera parte para poder valorar la empresa, de forma que el problema es gordo. Puedo eliminar el bicho y calculo sin él, con lo que tengo que crecen sobre el 6% anual, un rango que también me gusta mucho. El problema no es el bicho, el problema es lo que la inflación le puede hacer a la empresa por los costes de las materias, de los empleados y la contracción del consumo. Sé muy bien que este tipo de empresa no quiebra en las crisis, sé muy bien que como su balance es sólido hay muchos competidores que van a caer antes. El problema es determinar cómo todo esto puede afectar a las cuentas y cómo la inflación puede afectar a los vicios de cierta parte de la sociedad USA que puede que pase unos años en los que tenga que haber recortes, ya que la inflación se va a comer una parte importante de los ahorros de la clase media. Esto es fundamental porque ya vemos que los mercados y sus accionistas han logrado soportar el primer golpe de resultados tras el bicho, resultados 21 malos, y no se han puesto muy nerviosos, pero los del primer semestre que ya han publicado, parece que han puesto ya muy nerviosos a los mercados que han castigado a la empresa con un golpe que la ha llevado cerca de los mínimos del bicho. Vamos que no es una risa lo que ha pasado, se está recuperando y supongo que los resultados veraniegos serán buenos y ayudará a la cotización, pero lo que me preocupa es lo que pase el año que viene cuando la inflación vuelva a golpear, porque el daño de cotización puede ser severo. Yo no la veo en beneficios máximos de nuevo, de forma que, si me creo un BPA de 4USD, estamos pagando PER 35 por algo que crece al 6% y me paga un dividendo del 2%. Hombre, sé perfectamente que el balance es sólido como ninguno, pero me parece que pagamos un poco caro esta seguridad, vamos que casi mejor compramos unos lingotes…

Los dividendos se pagan con dinero real, es cierto que el último año han tenido que quemar un poco de caja, pero no es algo habitual y es algo que acabará dejando de pasar. Me ha sorprendido el CAPEX que tiene porque me lo esperaba más bajo. Quizás esta haya sido la mayor sorpresa que me he encontrado en la empresa, que ha sido excelente en todos los puntos. Por lo demás, dividendo de un 2%, prudente siempre, balance muy sólido y un pago los meses de enero, abril, julio y octubre. Como siempre digo, no hay mes malo para cobrar un buen dividendo.

La directiva pues no me ha disgustado, cobran bien, pero por lo menos los años malos no se han pasado con los cheques, han sido más razonables, entendiendo que los accionistas están pasándolo mal, a pesar de que los dividendos hayan seguido subiendo a base de quemar caja. Han obtenido un coeficiente de habilidad (quitando el bicho, claro está, de lo contrario se desvirtúa todo) de 8 que está muy bien. Como digo, esta empresa tiene todos los rangos que me gustan, pero el precio me parece muy excesivo.

La valoración, como ya he dicho, me parece muy complicada para esta empresa, y esto hace que me sea casi imposible incorporarla en la cartera. La empresa llegó a los 192 USD (esto es PER 35 de aquella fecha) antes del bicho. Tras el bicho subió hasta los 175USD, y ahora en esta etapa complicada para las bolsas USA bajó hasta 130 USD. Es un buen pellizco para el que compró arriba. Lo malo es que, haciendo un ajuste pesimista sin ser catastrofista con la inflación y las materias, me sale que estoy pagando PER 30. No son rangos que me parezcan razonables para pagar. El problema es que con los riesgos que veo, tampoco veo que la empresa pueda ganar más de 4 USD al año por el momento, luego ya se verá, pero no lo veo en dos años. De forma que por muy bien que esté el balance, estamos muy lejos de un acuerdo para la compra de estas acciones. Tendría que caer otro 50% extra para que me empezara a interesar, y me estaría rascando el bolsillo porque es una empresa de un tamaño por el que no pago estos múltiplos. Como veis, creo que estamos muy lejos de un acuerdo, puede que el tiempo o los beneficios nos acerquen un poco. El sector me gusta y le veo futuro, la directiva está bien, pero estos precios, de verdad, no son para mí.

Resumiendo un poco todo, hoy tenemos una empresa en los límites, pero que voy a calificar como normal. Me gusta todo de la empresa, punto por punto están en los rangos que me gusta ver en las empresas. Lo único que se ha salido un poco es el gasto en CAPEX que me ha parecido mayor de lo que me esperaba, pero por lo demás, está todo muy bien. De tamaño está en los límites. Para una cartera ElDividendo, hasta un 1,5% y en oro rojo. Esto es una empresa para inversores jóvenes porque este tamaño y un dividendo misero no es lo más adecuado para los que están en la recta final. El problema es igual para todos, los precios que pagamos por esta empresa, yo no estoy dispuesto a pagar estas barbaridades, me da igual que siempre esté cara, que sea segura, que tiene mucha caja. Gorka no paga estos múltiplos ni por Diageo ni por Tiffany. Estamos muy lejos de un acuerdo. Por lo general esto se soluciona con tiempo y paciencia, pero viendo lo visto, el día que llegue a unos precios tan bajos, puede que haya otras empresas tan buenas o mejores que también estén interesantes, haciendo realmente complicado que esta empresa pueda entrar en mi cartera. Es lo que hay, ojalá fuera de otra forma. Espero que la empresa os haya gustado, que sea una bonita idea para vosotros. Y sobre todo espero que cobréis muchos y buenos dividendos. Esto es todo por hoy, un saludo a todos y como siempre, muchas gracias por la visita.

12 comments to “J&J Snack Food”

Hola Gorka, muchas gracias por el fenomenal análisis y en general felicitarte por la web y los vídeos tan ilustrativos que desarrollas. Coincido contigo en que esta empresa está demasiado cara actualmente por mucho que tenga sus bondades.

Si quieres puedes echarle un ojo a Howden Joinery Group (ticker HWDN). Es una mid-cap británica que capitaliza unos 3’5B actualmente. Lo único que no me termina de convencer en el momento en el que estamos es su sector, ya que se dedica a la venta de cocinas, carpintería, electrodomésticos y otras cosas del hogar y probablemente con la inflación sea un sector que puede sufrir. Aún así, las cuentas de la empresa me parecen muy interesantes, con un crecimiento sostenido desde hace ya bastantes años tanto en resultado como en flujo de caja, con un balance aparentemente saneado (aunque se nota en los inventarios la inflación), una deuda neta prácticamente inexistente, amplia solvencia a corto plazo y unos ratios de rentabilidad decentes. Junto con todo esto, una caída en la cotización del 30-35% desde diciembre que la dejan en un PER 11-12 bastante razonable, con un ascenso de la rentabilidad por dividendo superior al 3% actualmente (en 2021 pagados con un gasto del 25% del FCF). Incluso recompran acciones desde 2015, algo que no es tan frecuente fuera de USA.

Espero que te pueda resultar interesante, una vez más felicitarte por tus aportes a la comunidad financiera, ¡un saludo!

Hola Fernando:

Muchas gracias por tus palabras.

La empresa es interesante, pero como bien dices, el momento puede se complicado. El problema es que pagar estos precios. Un PER 12 parece razonable, pero es que este ejercicio igual no es razonable, y cuando suban los tipos sus ventas se pueden resentir mucho. Personalmente por encima de 4 libras, me cuesta verlo y por debajo, pues claro, depende de cómo esté el resto del mercado, prefiero TROW a precios equivalentes. Normalmente este es el problema para muchas de estas empresas. Cuidado con empresas de este tamaño, las cosas pueden salir muy bien, pero puede haber un camino tenebroso hasta el éxito.

Un saludo

Gorka

Buenos días Gorka;

Qué máquina eres, no sé como encuentras estas empresas. Me gustan muchísimo este tipo de entradas, muy trabajadas, no sé de dónde sacas el tiempo la verdad. Me veo todos tus vídeos y me leo todos tus artículos y lo que me gusta es que eres directo, vas al corazón y esencia de las empresas, el flujo de caja y la deuda. Eres un ejemplo a seguir.

Me gusta mucho que uses el análisis fundamental y técnico, porque la mayoría de las personas sólo eligen uno de los dos sistemas de análisis.

Ser tacaño en el precio es lo mejor que nos puede pasar porque aumenta nuestro margen de seguridad. Yo también me he vuelto muy tacaño, con la cartera ya formada sólo compro a precio de derribo o nada.

Sigue así por favor, que nos encantas a muchos, a mí en particular me tienes anonadado por tu sinceridad y tus análisis directos, sin paja como veo por muchos sitios. Qué importante es la deuda.

Un saludo.

El monje.

Hola Monje:

Un placer tenerte por aquí.

En el mundo de los barcos, trabajamos bastantes horas, horas inesperadas, pero siempre hay retrasados por todos los lados fuera del barco que te retrasan operaciones, combustible, aceites… siempre ayudando… ya te puedes imaginar. Cuando pasa esto, que es todas las semanas por lo general, algunos toman café, otros ven Youtube, y yo miro empresas. Cuando encuentro algo que me gusta, la apunto y las voy mirando. Os las presento a todos. Cuando abrí el blog hace ya tantos años, quería un blog con cosas diferentes, cosas buenas, pero no las que encuentras en todos los sitios. Ahora hay mucho especialista en todas las geografías, que ya les veremos cuando las cosas se pongan feas lo especialistas que son, pero cuando aquello nadie compraba fuera de España. Tú lo sabes muy bien porque quedamos pocos de aquella época, bueno tú eres más antiguo que yo.

Las pérdidas es lo que tienen, o sales del mercado o aprendes a ir directo a lo que importa, a lo que pone en riesgo el dinero que has ahorrado. Cuando leo a inversores pasar del fondo de comercio, de la deuda… siempre hay detrás lo mismo. O desaparecen poco, o el dinero que mueven no es suyo y les importa una mierda, o en poco tiempo empiezan a prestarle más interés… es lo que hay. Cada día me gusta menos lo que veo por ahí, que si tesis, que historias muy bonitas. Yo voy a lo sencillo, pin pan pun y el precio. Tratar de comprar en soportes, que para los pobres es posible, y a dormir y esperar. Y funciona, sencillo y práctico, así quiero que sea mi cartera.

La deuda… la deuda… si supiéramos el veneno que tiene la deuda… cada vez que oigo hablar de rangos de apalancamiento a personas que divulgan… la deuda en las empresas ya es peligrosa, pero en las personas es dinamita.

Espero seguir por un tiempo, aunque ya veis que estoy bajando el ritmo, es complicado encontrar empresas, lleva tiempo. Pero todavía tengo.

Un saludo y gracias por pasarte

Gorka

Hola Gorka, ser tacaño a la hora de comprar un valor es ser inteligente porque así se saca más rentabilidad, si quieres alguna empresa de alimentación tienes tate&lyle, es británica y por lo tanto sin retención de dividendos, yo la compré hace unos 4 años y estoy a gusto con ella.

Hola Javi:

Ser tacaño es bueno, pero está el componente de perder una oportunidad por ser tacaño, son las dos partes de la balance en la que los inversores tenemos que movernos.

Conozco la empresa, está muy bien, una buena compra.

Un saludo

Gorka

GRACIAS Gorka, un placer siempre leerte, por la naturalidad y cercanía que transmites, un saludo

Muchas gracias Inversorautodidacta.

Un saludo

Gorka

Hola Gorka, me encanta tu manera de ver las empresas y sobre todo de compartir tus conclusiones sobre ellas. Siempre veo que hablas sobre la directiva, y yo es algo que no estoy haciendo demasiado en mis análisis, cosa que quiero cambiar.

Tienes alguna entrada en que hables sobre eso? Qué consideras un rango aceptable de compensaciones a la directiva?

Gracias y un saludo!!

Hola Marc:

Muchas gracias por tus palabras.

Las directivas las valoro, pero es algo realmente complicado de hacer. Calculo mi coeficiente de habilidad, miro los sueldos, pero no tengo ninguna fórmula mágica, es algo que debo de ver, que todo cuadre.

Un saludo

Gorka

Hola Gorka!

Hoy 19 de julio, GEO Group ha publicado una oferta de reestructuración de su deuda que finaliza en 2023 y 2024.

La oferta en principio pinta bien, y parece que despeja dudas de la viabilidad de la empresa si sale todo adelante.

El mercado también se lo ha tomado bien.

¿Qué te ha parecido la oferta?

Hola Rubén:

Sí, lo leí cuando vi el subidón y lo cierto es que no entiendo nada, porque lo que publican no dicen nada… vamos es lo que se ha publicado hace mucho tiempo. GEO está quitando deuda rápidamente, los inversores que solo miran el corto plazo, se asustaron porque eliminaron el dividendos, y otros, ahora se alegran de esto. Cuando leo cosas sobre GEO parece que ahora se pretende que un REIT sea una empresa de software en rangos de deuda, y no es así. La realidad es que el problema lo tienen los tenedores de bonos de GEO, porque GEO es una empresa que tiene recursos para pagar y dinero en la caja. En unos meses, cuando empiecen los impagos en otros sectores, quitarán de las manos los bonos de GEO, solo hace falta que empiecen las quiebras.

Todo lo sucedido en GEO no es otra cosa que la miopía de los mercados, no tiene sentido nada de lo que ha pasado.

Yo esperando que se reestructure la deuda y anuncien un dividendo de 1USD al año por acción, para empezar a ejecutar calls.

Un saludo

Gorka