Cal Maine Foods

Hola Compañeros.

Hoy por cortesía de Mucho Invertir, que fue quién localizó a esta empresa en su blog, nos vamos hasta Mississippi para ver a una empresa que me ha resultado interesante y sobre todo muy extraña, no me esperaba tantas sorpresas en algo tan sumamente sencillo. Hoy nos vamos a la producción de huevos de gallina para ver un poco más de cerca a Cal-Maine Foods.

La empresa fue fundada por Fred Adams. Fred ya fue un pequeño empresario precoz cuando su padre le dio a la edad de 10 años dos vacas lecheras y un parche de algodón. Fred trabajó duramente con los parches y vendiendo la leche que obtenía de las vacas. En 1.958 comenzaría las primeras operaciones comerciales como empresa y en 1.963 construiría la que en su momento fue la mayor granja de huevos del mundo. En 1.969 se formaría la empresa tan como la conocemos hoy y en 1.989 saldría a cotizar en el NASDAQ haciéndose una empresa pública.

El negocio de hoy es de los que me fascinan, dada su sencillez y necesidad. Nunca pensé que se podría sacar tanto dinero vendiendo simples huevos de gallina, cuando las cosas se hacen como deben hacerse. Una vez más, el estado de la clase media y baja de una sociedad es fundamentar para este negocio. Muchos nos podemos pensar que el uso de huevos lo monopolizamos con las cajas de docenas que compramos en el super, pero la realidad del negocio es que esto representa sobre el 25% de las ventas y el resto queda para restaurantes o repostería que son grandes consumidores de este producto, que se asemeja mucho a una materia prima, pero casi podríamos decir que a la carta. Hoy estamos ante un negocio que no presenta demasiadas barreras de entrada y una cierta ventaja competitiva (mayor de lo que en inicio se pueda pensar), para un producto que pasa desapercibido y del que muy pocos se acuerdan.

Antes de comenzar con el análisis, he de remarcar un par de puntos que pueden haber pasado desapercibidos. El primero es que estamos ante una empresa cíclica (y no me lo esperaba así) pero que tiene un ciclo inverso. Como nos cuentan, el principal gasto en este negocio es la alimentación de las aves, lo cual es barato cuando las materias están por los suelos y se vuelve prohibitivo cuando las materias están por las nubes. Según nos cuentan la alimentación de las gallinas se basa en maíz y soja, productos muy vinculados al precio del crudo. De forma que a esta empresa en general le irá bien cuando el ciclo de materias está bajo y lo pasará mal cuando el ciclo de materias está alto. Esto es terriblemente interesante, porque estamos ante un negocio enormemente defensivo y con un consumo en unidades muy estable, no es una aerolínea que es mucho más vulnerable a muchos aspectos. Luego veremos los márgenes medios que se obtienen vendiendo huevos de gallina y los que obtienen otros que nos cuentan añaden mucho valor al producto, no sé si lo añadirán, pero desde luego no lo cobran.

El segundo punto que me ha llamado la atención es la volatilidad de los precios de los huevos en USA, yo aquí estoy acostumbrado a que los precios de los huevos no varíen demasiado, de hecho tampoco sabría decir con demasiada exactitud esto, ya que es un producto que no presto demasiada atención al precio a la hora de comprarlo y sí más a la calidad, pero en USA en los dos últimos años los precios se han duplicado y han caído desde la cresta más de la mitad otra vez, creando un año 2.016 excelente para la empresa y una perspectiva 2.017 horrible. Si a esto le sumamos que los precios de las materias parece que empiezan a remontar, creo que estamos ante un año muy malo para esta empresa y esto justifica la caída tan fuerte en la cotización que no es normal para este tipo de empresas.

Para analizar esta empresa me he basado en los informes y presentaciones que la empresa tiene colgados en su web. He de decir que son mejores de lo que me esperaba y que está todo lo que un inversor pueda necesitar, les felicito por ello. Creo que lo más importante es lo siguiente:

- Año record el cerrado 2.016, en ventas y en precios. Ya nos avisan de la fuerte caída de los precios en el último trimestre y comienzan a notarse los aumentos en los precios de la alimentación de las gallinas.

- La empresa se está adaptando a las nuevas demandas de los clientes, ofreciendo huevos orgánicos y de diversas modalidades.

- Directiva muy centrada en el control contínuo de gastos y optimización de procesos.

- Cuota de mercado del 23% en USA con clientes geniales como Wal-Mart y semejantes.

- La empresa tiene una política de compras de otras que pequeñas empresas que integra en el grupo, a pesar de todo ello, tienen una disciplina financiera ejemplar.

- Empresa muy centrada en la costa este, pero por medio de compras tienen margen para crecer.

- Política rara de dividendos, pagan un tercio del flujo de caja más o menos y suben mucho y lo bajan en función de este término. No es lo que mejor se adapta a lo que busco, pero me parece algo coherente.

Por tamaño estamos ante una empresa que ronda los $2 billones, rangos pequeños pero es lo que hay para algo tan puntual. La empresa cuenta con 3.277 empleados, casi todos a tiempo completo y lo tiene todo perfectamente delimitado y ordenado. La empresa tiene una organización buena de los trabajadores y toda cuadra.

La relación entre los activos corrientes y los pasivos corrientes es de 7.5, una relación muy alta que es debida a la cantidad de dinero, inventarios y convertibles que tienen en balance. Simplemente la empresa tiene una estructura vertical para optimizar costes y por lo tanto tiene más inventarios que la competencia (pero ahorra dinero con ello) y tiene muchos ahorros en la caja. Los fondos propios son del 82% que es un rango altísimo y que certifica la cantidad de dinero que tiene en la caja. También es fruto de que estamos en buenos tiempos. Los intangibles y el fondo de comercio representan un 3%, a pesar de las muchas compras que han cerrado en los últimos años y que se hacen como se deben hacer, con dinero y pagando lo que hay que pagar.

En términos de deuda hoy poco tenemos que contar, hay $10 millones en el balance, para una caja de casi $500 millones, está ahí porque será caro quitarlo y ahí se quedará hasta que lo paguen, no me ocasiona el menor problema. La empresa financieramente está sana como muy pocas.

Hablar de márgenes es complicado para una empresa de este tipo, ya que es cíclica. Esto quiero que quede muy claro, esta empresa no es una petrolera o una minera, pero tiene un componente cíclico muy importante, no estamos ante Nestlé o Hormel, tenemos una cíclica que en momentos buenos gana bastante dinero y que en los malos se suele quedar a cero, simplemente no pierde dinero que no es poco para una cíclica, pero la bajada es muy fuerte y esto trae volatilidad, como no puede ser de otra forma. Es una cíclica de muchísima calidad y defensiva dentro del sector, pero no es una empresa típica de alimentación. Retocando cosas y haciendo cálculos alternativos, me sale un ROE superior al 20% y un margen antes de impuestos del 11.5%, con un margen neto que rondaría el 9%. Pero que nadie se olvide que estamos hablando de vender huevos, simple y llanamente, huevos de gallina, un producto que ni tiene secretos, ni investigación ni nada de nada, simplemente la docena de huevos que todos nosotros cogemos del súper de turno. Por lo tanto, unos márgenes estupendos para un negocio sencillo y de los que me gustan.

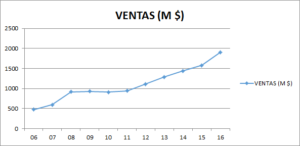

Si miramos las ventas, las vemos con tendencia alcista tanto en unidades como en cantidad facturada. El tema de las unidades viene dado por las 18 compras de empresas que han hecho en los últimos 27 años, aumentando de forma importante la cuota de mercado. En tema de facturación hemos de decir que los precios importan mucho y por lo tanto los últimos datos no son especialmente significativos, ya que los precios han estado en máximos históricos y ya ha comenzado la caída, de forma que el ejercicio siguiente serán considerablemente menores. Las ventas quedan repartidas de la siguiente forma:

- 55% huevos frescos directamente.

- 5% exportación.

- 9% comida.

- 31% productos derivados con base de huevo.

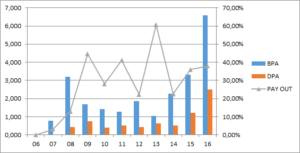

Sobre los beneficios ya vemos la gráfica, empresa cíclica, pero que rara vez entra en pérdidas y si lo hace no son altas. Es una estructura barata y sencilla y esto ayuda mucho. La directiva está continuamente examinando los costes para mantenerse muy competitivo y esto hace que en los momentos actuales estén perdiendo dinero, pero que la competencia se esté arruinado, porque seguramente no tengan la estructura financiera sólida que presenta esta empresa y no consiga una economía de escala como pueden conseguir ellos. Por lo tanto, esta empresa un año en esta situación, significa comprar varias empresas a precios de derribo y competencia arruinada, lo que hará girar el ciclo y se volverá a ganar dinero.

Los dividendos son extraños, pero acorde a una empresa cíclica. Lo que nos cuentan y lo que hacen es coherente, y eso me importa y mucho. Reparte más o menos un tercio del flujo de caja (lo he leído por algún informe) y es lo que hacen en la realidad. Si no se gana dinero, no se reparte y si se gana mucho dinero pues se reparte mucho dividendo. La verdad es que la empresa no tiene mucho que hacer con la cantidad de dinero que tienen, ya que deudas no hay, y este negocio puede crecer lo que puede crecer, de forma que lo normal es que lo devuelvan a los accionistas. En caso de que las acciones estuvieran baratas, cosa que raramente sucede, podrían hacer recompras, cosa que no han hecho en los años que he mirado. Creo que es una decisión correcta y que no tratan de esconder la realidad cíclica de la empresa y me parece muy bien. La empresa reparte dividendos en enero, abril, julio y octubre y ya ha suspendido los dos últimos por el problema de los precios de los huevos, justo lo que tenía que hacer.

El valor contable de la empresa es 23$, y no tiene demasiado interés, ya que su marca y su situación vale mucho dinero. No se consigue poner en el mercado esa cantidad de huevos de golpe y alguien los tiene que poner, de forma que hay una componente intangible que vale mucho dinero y no está en los balances. El PER no sirve, porque si tomo datos de 2.016 me sale que la empresa está baratísima, pero si tomo datos de los dos últimos trimestres que han presentado me sale que la empresa está horriblemente cara. De forma que no es bueno tomar este dato aquí. Creo que la media móvil es un valor mucho mejor que el PER que en este caso no sirve.

La Gráfica de las Lamentaciones nos deja claro el ciclo, con variaciones importantes del margen antes de impuestos y del margen bruto. Lo que nos deja muy claro es la seriedad financiera de los directivos, que salvo 2.006, año de ciclo malo, siempre ha estado bajísimo y por lo tanto esta solidez nos facilita mucho las cosas. Por lo demás todo está correcto, y no está perfecto por la componente cíclica de la empresa. El ciclo amigos, viene malo los próximos resultados. Tras dos años buenos, suelen llegar un par de ellos malos y luego una transición de años normales. Ya hemos cerrado dos ejercicios muy buenos, de forma que el futuro se presenta un poco negro.

El equipo humano creo que lo están haciendo muy bien, creo que todas las decisiones que toman son las adecuadas, avisan de los malos momentos (y esto si que es difícil de encontrar) y toman todas las medidas que hay que tomar y rápido, como suspender dividendos, ya que sacar ese dinero de la caja (porque en la caja hay dinero para pagar dividendos tres años sin ganar un duro) significa no poder comprar otras empresas a precios de derribo y empeorar la situación financiera de la empresa. Esto nos puede gustar o no, adaptarse o no, pero es exactamente lo que yo haría si fuera su CEO y por lo tanto no lo puedo criticar, hacen lo que deben. Otra cosa es que este negocio no se adapte a lo que yo busco. Han obtenido un coeficiente de habilidad de 40 que es algo insólito, pero es debido al ciclo, si corrijo esto me queda algo sobre 15 que es excelente, lo otro sería engañarnos, porque los dos datos extremos que tomo son inversos y sería hacer trampas tenerlos en cuenta. Con todo, un 15 es excelente para un negocio en el que tan poco se puede hacer, mis más sinceras felicitaciones.

Del futuro poco se puede hablar, dudo que se dejen de comer huevos en el mundo, qué más puedo decir. Si siguen el camino, lo harán muy bien. Pero no dejará de ser cíclica, por mucho que algunos se empeñen en ello, hay que entender la empresa. Mientras la clase media y baja sigan fuertes, esta empresa no tendrá problemas. Si se debilitan quizás sea de la que menos problemas tenga. Creo que se deja de comprar antes Nescafé que huevos.

Sobre gráficas poco se puede hablar, esto se debe comprar en base a la media móvil que es el mejor referente que tenemos para este tipo de negocio. Comprar cuando se publiquen al menos dos trimestres malos y por debajo de la media móvil 1.000 sesiones, con eso tan simple, ya casi se tiene el éxito garantizado.

Antes de la despedida haré un inciso que me parece importante. Hoy estamos ante una empresa extraordinaria, simple y con un punto especial que es su ciclo inverso al de la mayoría de las materias. Y es esto justamente lo que la hace tan especial para un sector muy importante de inversores. Esta empresa es genial para cualquiera que trabaje en el sector del petróleo, gas o acero, sectores muy ligados entre sí. Cualquiera que trabaje ahí, sabe muy bien que los años donde lo hemos pasado mal y hemos tenido nervios y escasez de trabajo han sido 2.009, 2.015 y 2.016. Si miramos esos años, siempre la empresa esta ha estado cerca de máximos históricos y ha pagado dividendos que ese año han sido máximos para su histórico. La razón es simple, estas materias bajas significan maíz y soja barato que es el principal gasto de esta empresa. Además, lo que venden no se ve demasiado afectado en unidades y con la crisis estos productos se venden incluso más por lo que su precio aumenta, sin lugar a dudas esto significa beneficios máximos. Y esto es justamente lo que necesita un trabajador de este sector, que cuando las cosas se ponen feas, sus ahorros le socorran. Ahora vemos que mientras los beneficios caen, la cotización se mantiene, y esto es lo bueno de esta empresa, es raro que entre en pérdidas

abultadas ya que es de los más eficientes, además de contar con una situación financiera increíble. Años muy buenos para los trabajadores del petróleo como 2.006, 2.007, 2.010, 2.011 y 2.012, los precios de esta empresa han sido más que razonables, dando la oportunidad de comprar cuando se tienen excedentes de dinero. No cometáis el error de pensar que cuando el sector del petróleo va muy bien es gracias a lo buena que es la empresa en la que trabajáis y lo buenos que sois vosotros, es un error enormemente habitual y desastroso, la cura de humildad llegará y no será pequeña. Lo que hay que hacer es aprovechar esos excedentes de dinero para buscar cosas excelentes como la que hoy presentamos.

Resumiendo un poco todo, hoy nos han presentado una empresa diferente, cíclica y que hace las cosas muy bien. Las cuentas y los balances están perfectos, está entrando en la parte baja del ciclo, por lo que al que le interese ha de estar atento, ya ha habido oportunidades de compra. Lo hacen bien, son serios y me siento muy cómodo con ellos para ser socios. El negocio es lo suficientemente sencillo para que parezca absurdo, pero tiene un componente de ubicación y de economía de escala que lo mantienen cerrado para la que la competencia no pueda entrar fácilmente. Llevan un control de gastos y un sistema vertical que les hace ser terriblemente eficientes y ganar donde otros pierden. Creo que no se sacar más de un negocio así. Para una cartera ElDividendo hasta un 7% en plata verde. Me ha dado mucha pena no meterle en la lista dorada, pero habiendo pérdidas y tanto seguimiento para las entradas, no lo puedo permitir. Para mi caso concreto es oro sin lugar a dudas, ya que es una empresa perfecta para mí como ya he explicado, pero el objetivo de la lista oro no es ese, esta empresa requiere seguimiento de precios y momentos de entrada, y salvo precios bajos, no es recomendable para los que empiezan, aquí hay que saber moverse un poco para saber elegir el momento y la cantidad a invertir.

No puedo despedirme si agradecer a Mucho Invertir el descubrimiento, me ha encantado la empresa y no todos los días se encuentran empresas de este nivel, a mí me queda por mi situación personal como anillo al dedo. Llegan los primeros resultado de empresas por España, como Mapfre y Gas Natural. Espero con ansias resultados de empresas de la lista oro. Ayer nos sorprendió Caesarstone con una subida fuerte al presentar resultados, que tampoco son tan buenos. Empresas que están casi todas carísimas y que cada día me cuesta mucho más encontrar algo para comprar. Como siempre, esperamos que haya gustado y muchas gracias por la visita.

16 comments to “Cal Maine Foods”

Empresa sencilla, bien posicionada y que gana dinero con algo tan sencillo como vender huevos….me gusta, me la apunto para seguimiento.

De hecho muchas veces pensé en crear una empresa dedicada a la producción y venta de huevos. Un día me tocó gestionar unas reparaciones en una empresa que vendía huevos y le iba muy bien también, y me di cuenta de lo sencillo que era realmente el negocio y vendiendo algo que tiene mucha salida.

saludos

Hola oLaKeR:

Pues efectivamente empresa muy sencilla que no trae muchas complicaciones, pero como muchos negocios tan sencillos y simples, dejan un buen dinero a sus accionistas. Pues precisamente yo ya lo he pensado alguna vez, pero de momento ahí queda en el baúl de los recuerdos.

Un saludo y muchas gracias por participar.

Gorka

Muchas gracias por el análisis y, por tercera vez, el agradecimiento.

Parece que es buena opción, pero yo creo que esperaría porque las materias primas creo que seguirán subiendo un tiempo y la empresa seguirá cayendo. Aunque planteo la misma pregunta q en Bakkafrost. Siguen el mismo ciclo los piensos que los minerales y metales?

Hola Mucho Invertir:

Es cierto que AZ VAlor sigue en materias, yo creo que algo más puede que suban, pero ya veremos, ahora mismo ya las cosas no están tan claras. Sobre el ciclo aquí se ve la cosa mucho más claro que en Bakkafrost. Pero creo que lo dicho allí sirve aquí. De todas formas no somos unos expertos en materias y los ciclos.

Un saludo y muchas gracias por participar.

Gorka

Buenas,

Tengo una duda, rpc group baja muchisimo hoy… ¿es por la nueva compra anunciada?

Y luego, en el broker degiro, me ha aparecido una transacción a coste 0 y tengo ahora 16 de RPC Group PLC – NIL PAID … ¿eso qué es?

Gracias

Hola David:

Puede ser que baje por la compra anunciada, estas empresas pequeñas se resienten mucho con estas noticias y la empresa estaba cara, pueden haber surgido dudas. Habrá que ver la situación financiera resultante.

Sobre lo que te aparece no tengo ni idea, pero puedes mandar un correo a Degiro que te responden rápido y en general siempre me han respondido muy bien, las personas que atienden suelen estar bastante puestas en el tema. Yo les he escrito hace poco por el tema de la comisión de conectividad, casi me da un ataque, y me resolvieron la duda en unas horas, al final todo sigue igual, pero se cobra por adelantado en lugar de esperar a fin de año.

Un saludo y gracias por la información.

Gorka

Buenas, acabo de llamar a degiro y van a emitir un comunicado al respecto en una hora o dos, me han dado la sensación de ser mucho más profesionales de lo que me parecían…

Pues nada, primera ampliación de capital que me como, no me gusta nada, y más a estos precios, habrá que evaluarlo bien.

Gracias!

Hola David:

Lo primero gracias por la información, al final en la comunidad nos nutrimos unos de los otros. Mi sensación con Degiro es muy positiva, sé que tienen ciertos problemas (son jóvenes y la experiencia cuenta en este negocio) pero tratan de hacer las cosas bien y las personas que atienden son en general muy profesionales y saben de lo que hablan.

Sobre la ampliación de capital, has de mirar lo que la empresa explica en la web, luego si tengo tiempo lo miraré y te comento con otro comentario aquí. Si la ampliación es para comprar a otra empresa, no tienes por qué acudir si ves que es caro. Ahora haz un giro mental y ponte en la situación del CEO. La empresa ha triplicado cotización en algo más de tres años, quieres comprar una empresa y las acciones están muy caras, como es el caso. ¿Qué es mejor para los accionistas de toda la vida, los que debe defender el CEO, emitir deuda poniendo en peligro la situación financiera de la empresa, o bien emitir nuevas acciones a un precio alto a nuevos inversores?, está claro que es mejor la segunda, y si lo ves caro no se acude y no pasa nada. Esta situación es muy diferente a tener que hacer una ampliación porque la empresa quiebra (como FCC, Popular, Arcelormittal…), y en el mundo anglosajón es más habitual que en España. Lee bien la información que facilita la empresa y decide, puede que no pase nada porque no acudas y listo, vendes tus derechos y a otra cosa.

Un saludo y muchas gracias por participar.

Gorka

Hola a los dos,

Me acaba de enviar un correo Degiro acerca de RPC Group. Basicamente las nuevas acciones/ derechos empiezan a cotizar el dia 24 a 665 peniques, y cada derecho se canjea por una accion. Los derechos ahora valen 250 o asi, por lo que si ese dia se van a canjear por acciones… a mi modo de ver sale bien comprar derechos para venderlos mas adelante.

Un saludo,

Alejandro

Hola Alejandro:

Pues muchas gracias por la información, nosotros no la llevamos en cartera de forma que no estamos tan pendientes del tema como los que sois accionistas. He mirado por encima en la web y no he encontrado demasiada información, pero lo que te dice el broker es lo fundamental. Lo que hay que saber es si las nuevas acciones son con pago o son gratis, que eso lo tienen que especificar de forma clara.

Un saludo y gracias por compartir la información

Gorka

Buenas,

No lo he entendido como tú. Ahora mismo ya tienes en tu poder estos derechos. Puedes decirle a Degiro, que quieres convertirlos en acciones en un ratio de 1:1 poniendo de tu bolsillo esos 665 peniques. Ahora mismo puedes creo comprar y vender derechos, que deberían tener un precio aproximado de la cotización actual menos esos 665 peniques. (Algo menor sería ese precio supongo)

Tienes hasta el día 21 bien para venderlos, bien para decirle a degiro que te lo cobre (tienes que tener cash, concrétamente el número de derechos por 665).

665 no es un valor excesivamente alto, teniendo en cuenta la cotización de la empresa y que lo hace por ampliar a otro sector. Va a ampliar, comprar y recibir dinero en dólares. Además de optimizar los procesos de la empresa que compran con su know-how.

A primera vista, creo que lo más lógico sería ampliar, a ver qué nos comentan los maestros del blog 😉

Hola David:

Parece que es así, tienes que pagar ese dinero que mirando la gráfica es un poco más que la media movil 1.000, por lo que de entrada no es un gran precio, pero este tipo de operaciones generan volatilidad. Si la compra es acertada, la operación es buena, pero esto hay que verlo pasados tres ejercicios por lo menos. Todas las ventas se pintan siempre muy bien, como Metrovacesa, o Talismán. No quiero decir con esto que sea mala la compra, hay otras que salen muy bien, lo que me refiero es que la empresa siempre nos lo pinta todo de color de rosa.

No estoy muy de acuerdo con este tipo de operaciones porque en cierto modo dañan al accionista de toda la vida. Pongamos un ejemplo de una persona que puede ahorra 12.000€ al año y durante 15 años los va invirtiendo en las empresas de UK que él considera mejores, entre la que ha decidido esta y tiene una cartera de unas 20 empresas a partes iguales. A día de hoy esta persona podría tener más de 20.000€ en acciones de esta empresa, y tendría que hacer frente a una ampliación de unos 15.000€ que es todo su ahorro más parte de los dividendos. Esto no es justo para este accionista que año tras año ha puesto su dinero y su apoyo en la empresa, y por lo tanto se le está obligando a elegir entre poner un dineral o perder parte de su porcentaje en la empresa. No somos excesivamente partidarios de hacer grandes ampliaciones, la empresa ha de general el dinero suficiente para estas compras, o bien se le paga a la otra empresa con acciones de la matriz (muy caras mucho mejor), pero pedir dinero estas cantidades de dinero a los accionistas creo que es pasarse de listo, y más a un precio que de baratas tienen poco. Con todo, es mucho mejor, que endeudarse a rangos que pongan en peligro la empresa.

Un saludo y gracias por toda la información.

Gorka

David, tienes razon, he hecho unas cuentas y basicamente las nuevas acciones salen por el precio actual 911peniques. No se si coger algunas, tengo que decidir a ver que hago con los derechos que tengo. Pero viendo la compra que ha realizado…parece una buena jugada

Hola Alejandro:

Pues nada, queda echar cuentas a ver qué es lo que mejor te sale, las acciones baratas que se diga no están, pero todo lo bueno está caro. Puedes vender una parte y con eso que sacas ir a la ampliación. Yo lo hice en Arcelormittal y ADVEO. En la primera puse un dinero y vendí como un tercio de los derechos. En la segunda vendí la mitad.

Un saludo y mucha suerte

Gorka

Si, creo que voy a mantener los que me tocaron para no diluirme y listo, RPC group me gusta, hay que mantener el ojo en ella, pero de momento intentan crecer bastante, espero que no se atraganten con esta compra.

Aprovecho para darlos las gracias, me encanta Cal Maine Foods, y Compass Minerals, por el hecho de ser cosas tan simples como vender huevos o sal.

Un saludo y a seguir asi!

Alejandro

Hola Alejandro:

RPC es una empresa interesante, de eso no cabe duda. Yo personalmente en este tipo de operaciones no me gusta diluirme y trato de acudir, de hecho en las dos que he tenido el año pasado he acudido y las razones eran mucho peor que el crecer, era que o se amplia capital o poco menos que quiebran. Errores que uno ya lo he largado con ganancias (Arcelormittal con estas subidas ha salido ya de mi cartera) y la otra (ADVEO) está en cartera y en diciembre cuando haga cuentas de lo que tengo que pagar a hacienda, venderé para no pagar junto con lo que necesite de Duro Felguera, para mí son ahora mismo activos zombie.

Nos alegra de que te hayan gustado estas dos empresas, a mí también me han gustado bastante las dos, son los típicos negocios que están olvidados y con los que se gana mucho dinero. Vamos a empezar la ronda por Europa y vamos a ver unas cuantas UK, a ver si conseguimos ver empresas buenas, algunas ya puedo adelantar, que nos han sorprendido.

Un saludo y muchas gracias por participar.

Gorka