Vale

Hoy vamos a echar un ojo a una empresa que no se adaptará de una forma perfecta para nuestros criterios y de un país poco habitual para mis inversiones. Hoy por petición de uno de vosotros vamos a mirar hacia Brasil, hacia Vale, una minera de un tamaño considerable. Veamos la petición:

Hola Gorka, me gustaría que analizaras alguna empresa del Latibex ya que lo considero un mercado interesante para invertir puesto que aunque las empresas que lo forman son latinoamericanas los títulos van en cuentas nominativas y cotizan en euros, me parece interesante Vale do rio doce al ser una minera ya que no hay mineras en la bolsa española, es brasileña y tiene acciones ordinarias y preferentes.

Antes de comenzar el análisis, explicaré un poco las razones de mirar en los lugares dónde miro, que principalmente son España, UK y USA. En España es porque es donde resido, de no ser así tampoco miraría demasiado. Hay muchos problemas con las dobles retenciones a los dividendos, divisas volátiles de algunos países y sobre todo el desconocimiento muy grande que puedo tener de las empresas. Alguna vez ya lo he dicho, para países lejanos, que no me reportan especial seguridad jurídica y de respeto a la propiedad privada, lo mejor para un perfil como el mío es un ETF que englobe cuanto más mejor. Esto no quita que pueda plantearme entrar en alguna empresa en concreto, pero siempre tengo en cuenta que estaría dentro del grupo de las de valor, que cada día me gusta menos, es decir, que el principal objetivo de la inversión sería buscar revalorizaciones y con la vista puesta en una posible venta en

momentos favorables. Si quiero dividendos para estar tranquilo, lo que no voy a hacer es complicarme la vida con dobles retenciones y las posteriores reclamaciones de unos impuestos que son confiscativos y tremendamente injustos (son literalmente robar al inversor para devolverlo cuando pone una denuncia, sino la pone, me lo quedo por la cara). Todos los países debieran de seguir los criterios de UK en este sentido. Como veis no miro mucho dentro de la UE; la realidad es que me es mejor comprar en USA o UK que en Francia, Alemania, o Bélgica. La Unión Europea para mi es la Unión de los Horrores, económicamente hablando y para el pequeño inversor. Cada vez que abres un cajón te encuentras con un marrón impositivo (no devuelven lo que deben, no te aplican la reducción, tasa Tobin, regulaciones que asustan…) y siempre me toca pagarlo a mí, de forma que salvo empresas muy puntuales y casos de descuentos muy fuertes, paso. Que paguen los marrones Hollande y Zapatero. La UE es una vergüenza para todos los que nos sentimos europeos y queremos crear el mejor país del mundo. Y gracias a Dios está Merkel tratando de tirar del carro, porque los demás solo miran su ombligo y a tratar de coger lo suyo, vamos de auténtica vergüenza, uno de los peores proyectos políticos de la historia. Mientras no haya justicia conjunta real y rápida, policía, sistema fiscal unificado, ejército y servicios de exteriores conjuntos, junto con un parlamento electo y activo como debe, esto no servirá para nada; bueno para nada no, servirá para aumentarnos los impuestos y mantener a una banda de parásitos sin hacer nada y que viven como reyes.

La compra de acciones preferentes es interesante para muchos inversores, pero mucho cuidado; en países serios que no puedan cambiar las normas durante el juego y quedarse tan panchos. Brasil no me lo parece. Y como siempre digo, siempre que las compremos en unas condiciones ventajosas económicamente hablando respecto de las ordinarias, para pagar casi lo mismo, siempre me quedaré con las ordinarias. Las preferentes suelen pagar el mismo dividendo (o un poco más incluso) que las ordinarias, y si la empresa pertenece a un grupo de las que compro para dejar en herencia, es habitual obtener mayor rentabilidad vía preferentes que ordinarias, por eso pueden ser interesantes, porque las quiero dejar en herencia, si tengo el ojo en una posible venta, no porque suelen plantear problemas de liquidez, y luego también me las van a pagar menos, de forma que para una cíclica salvo descuentos enormes, no lo veo algo que compense. Ni que decir tiene que antes de comprar preferentes hay que informarse y mucho sobre todas sus condiciones no nos vayamos a encontrar sorpresas. El negocio de la empresa que vamos a analizar no es ninguna maravilla, una minera. Ya comenté en MTS que son negocios que han dado mucho dinero de una forma muy tonta y ahora se están pagando los excesos. Más los países que las empresas.

De la historia de la empresa no he encontrado demasiado, se fundó en Brasil en 1943, y se dedica a la minería de hierro, cobre y níquel principalmente. Están metidos también en el negocio de los fertilizantes, que puede ser un negocio interesante de cara al futuro. Para realizar el análisis me he basado en los datos publicados en la web de la empresa y en morningstar. Creo que lo más relevante es lo siguiente:

- La empresa está siendo golpeada por los precios de una forma más que preocupante. La caída del beneficio es grande (personalmente creo que han hecho las cuentas con calzador para no publicar pérdidas), bajada a más de la mitad del dividendo, caída muy importante de los fondos propios.

- Ellos hablan de riesgos en producción y el demonio está en los precios. Ha sucedido en muchos negocios que se han creído los reyes y han llevado una buena cura de humildad (inmobiliario, oro, petróleo…). Hemos de tener en cuenta que el que vive de vender consumibles caros siempre nos dice que van a seguir subiendo. No habría ninguna razón para seguir comprando si fueran a bajar.

- Los costes operativos no paran de subir. Esto es debido a la mayor producción. Esto es clave, se está produciendo más, pero ganando mucho menos. No tiene mucho sentido seguir en estos derroteros. Los fondos propios han bajado bastante y no ha habido recompra importante de acciones. Es decir que había demasiadas cosas mal valoradas, se han repartido dividendos que no se podía o la deuda está comiendo la empresa. Sea cual sea, mal asunto.

- El hierro está perdiendo peso en favor del níquel y cobre. Los fertilizantes no suben demasiado, está muy estables. Estamos hablando en ventas ($).

- Por producción en toneladas sube todo prácticamente y a un ritmo importante.

- Empresa poco diversificada geográficamente. La mayoría se opera en Brasil. Hay algo en Omán, Mozambique y algún otro país suelto con cosas menores.

- No me gusta demasiado esta diversificación. A parte de esto tiene socios y operan otras explotaciones en otros países de más agrado a mis ojos.

Bueno como ya he dicho, el negocio no es de la calidad de los que busco, muy simple y sobre todo muy cíclico y dependiente de concesiones políticas. No me

gusta depender de este tipo de problemas y ya he leído en demasiados informes de grandes empresas quejas sobre los impuestos y las normas de los países donde explotan sus yacimientos (G Group, Gas Natural, Repsol…), si puedo evitarlo, lo hago, no tengo la menor duda. Me gustan los países que no aparecen nunca en esas listas (en las que gracias a la Junta de Andalucía, ya hemos aparecido recientemente, aún así España no es un sitio con seguridad jurídica excelente, ya han sucedido demasiados episodios bochornosos en pocos años).

La expansión que planea la empresa es grande, muchos proyectos hasta el 2.018, y no veo que el mercado esté para tanto mineral. Aquí hay un problema que han provocado los precios. Hasta ahora muchas veces, empresas no especializadas tiraban muchas toneladas de diversos metales a la basura porque no les era rentable ir al chatarrero y venderlo. La subida de los precios ha hecho que cada vez que hay algo que pesa y puede generar dinero se use. Hay países en los que los grandes edificios o urbanizaciones tienen recogida privada y selectiva de basura. Pero no es por medio ambiente, es porque el cartón, el plástico, el vidrio y los metales valen dinero que entra en la comunidad de vecinos todos los meses (en Corea del Sur ya están funcionando). Una vez montada la infraestructura que se necesita, ya se hace por norma. Muchas pequeñas empresas en Europa les sucede lo mismo. Hoy en día se desaprovecha muy poco metal usado, se funde, y otra vez como nuevo. Por cada tonelada que reciclo, es una tonelada que no tengo que comprar en la mina. Muchos centros y lugares de recogida, muchas toneladas que compro de menos. Cada vez que los precios suban, estos negocios florecen, los precios bajan y las minas lo pasan mal porque todos siguen aprovechando los desechos, cuando te apuntas al carro de cobrar algo por lo que tiras, aunque sea poco lo que te paguen, lo sueles coger.

Por capitalización no puedo establecer un rango, dado que las cotizaciones se han desplomado y no sería justo. Aquí siempre tengo dudas, y creo que lo más prudente en este tipo de empresas es hablar de su valor contable, pero dado que últimamente presenta una tendencia bajista, tampoco sabría muy bien en que punto situarme. No veo claro el sector para los que no sean extremadamente eficientes en los procesos de extracción, puede haber muchos problemas. Por libros son unos $56 billones, pero hemos perdido más de $20 billones en tres ejercicios, vamos que no es para tomárselo a risa. El tamaño se ajusta a lo que busco, me gustan un poco más pequeñas, pero esto puede servir.

Los recursos propios de la empresa representan el 47,31% que son unos rangos muy buenos. Aquí el problema está en acertar en la estimación de desaparición de los recursos propios. No tengo claro si tengo que seguir restando o no. Con los datos que he visto no tengo plena confianza en los datos que presentan. Hay cosas que no me cuadran. La relación entre activos corrientes y los pasivos corrientes es de 1,56 que es buena, debiera de ser mejor, sobre todo para este tipo de negocios, pero con la que está cayendo me parece que es suficiente. No pongo problemas en este punto.

Los márgenes en este tipo de empresas no sirven para nada. Hay demasiadas variables que destrozan todo. Por un lado cada yacimiento tiene un rendimiento, cada gobierno pone unas normas y por lo tanto es muy difícil evaluar. Solo comento que en momentos altos gana mucho dinero para los activos que tiene, pero en momentos bajos gana demasiado poco. Puede haber un problema de pago de intereses por la deuda, o de varias explotaciones que entran en pérdidas si el precio no acompaña. Cuando miro la deuda no sé muy bien qué hacer. La deuda a largo plazo de la empresa (y hay que pagarla toda y con intereses) es de unos $50 billones. Quiero recordar que este no es un tipo de empresa que me guste especialmente endeudada porque puede haber muchos problemas y me temo que ya los hay. El EBIT es de $7,2 billones, pero si considero el de 2.011 era de $30 billones. Estas cantidades me asustan bastante y no lo veo prudente. He mirado por curiosidad los datos de BHP y son ratios muchos más bajos en cuanto a deuda. Lo que me preocupa es que en su cuenta de resultados viene un gasto financiero que pasa de $1,5 billones en 2.010 a $6 billones en 2.014. Con esa carga que caminar, desde luego deprisa no se puede ir. Lo que me sorprende es que la empresa está bien en cuanto a fondos propios y relación de corrientes. Esto me lleva a pensar que tiene explotaciones que requieren de un precio muy alto del hierro (digo hierro porque es la parte importante) para que sean rentables y esto a su vez me lleva a que tienen tasadas ciertas minas bastante por encima de un precio razonable. Pero como digo son suposiciones. Sobre los beneficios en una cíclica poco se puede decir, pero aquí tengo que decir que han bajado mucho. Me preocupa el ritmo de bajada. Por otro lado la empresa está expandiéndose de forma importante y abriendo nuevos proyectos. No tiene mucho sentido meter más toneladas de metal a un mercado que está congestionado en precios, más bien debiera de ser al revés. Aquí tengo que decir que estos proyectos se hacen con vista a muchos años, por lo tanto no se puede criticar, pero debiera de empezar a plantearse cerrar o parar las menos eficientes.

La empresa planea bajar los costes y el CAPEX. Me imagino que será por falta de inversión, dado que con el panorama que tenemos dudo que vaya a emprender nuevos proyectos. Pero aquí he de advertir lo delicado de la situación en las minas. Como dejes de invertir en eficiencia y mantenimiento una mina se para o baja sustancialmente la producción. Mucho cuidado con ahorrar en exceso cuando hay que hacer mantenimiento, no vaya a ser que cuando los precios estén altos haya que parar porque está todo medio roto. No me gustan estos ajustes de golpe como aquí los plantean. Si se hacen mal traen consecuencias en el futuro, en caso de que se hagan bien, la pregunta es por qué no se han hecho hasta ahora.

La empresa planea bajar los costes y el CAPEX. Me imagino que será por falta de inversión, dado que con el panorama que tenemos dudo que vaya a emprender nuevos proyectos. Pero aquí he de advertir lo delicado de la situación en las minas. Como dejes de invertir en eficiencia y mantenimiento una mina se para o baja sustancialmente la producción. Mucho cuidado con ahorrar en exceso cuando hay que hacer mantenimiento, no vaya a ser que cuando los precios estén altos haya que parar porque está todo medio roto. No me gustan estos ajustes de golpe como aquí los plantean. Si se hacen mal traen consecuencias en el futuro, en caso de que se hagan bien, la pregunta es por qué no se han hecho hasta ahora.

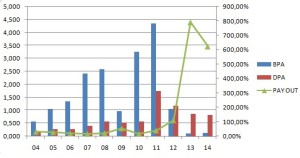

Los dividendos poco hay que decir, los ha bajado a más de la mitad. Y esto no es lo peor, lo peor es que ha estado pagando dividendos que no se los podía permitir, mientras estaban expandiendo en mercados. Eso es regalar dinero a los gobiernos. Este tipo de empresas han de tener muy claro una cosa. No puede haber grandes dividendos mientras haya precios volátiles. Deben de guardar dinero en la caja y  financiar sus propios proyectos. No es admisible para este negocio el gasto financiero que han presentado. Las reducciones de dividendos ya creo que ya imagináis cómo me ponen de nervioso, aquí lo debieran de suspender. Lo curioso del tema es que esta empresa llevaba una política de dividendos muy buena hasta 2.011 donde los suben (más que triplicar) de golpe. Si tienes proyectos de futuro, hay un sitio muy bueno donde mandar el dinero.

financiar sus propios proyectos. No es admisible para este negocio el gasto financiero que han presentado. Las reducciones de dividendos ya creo que ya imagináis cómo me ponen de nervioso, aquí lo debieran de suspender. Lo curioso del tema es que esta empresa llevaba una política de dividendos muy buena hasta 2.011 donde los suben (más que triplicar) de golpe. Si tienes proyectos de futuro, hay un sitio muy bueno donde mandar el dinero.

El PER no sirve de nada. No me fío del BPA que han publicado, el PER no lo puedo calcular. Para saber cómo anda de precio tengo que tirar del valor contable. En estos momentos 10,70$, pero también os digo que no me acabo de fiar de los fondos propios. Sin duda le aplicaría un descuento del 50% sobre valor contable como mínimo, para empezar a mirar. El gráfico es de los que da miedo. Caída libre, no hay

estos precios desde 2.004 y aquí puede pasar cualquier cosa. Puede haber un mini soporte en 4.24$, pero nada del otro mundo. Aquí lo que importa son los precios del mineral y esto nadie sabe lo que va a hacer. Por arriba poco importa, si los precios suben y la empresa empieza a ganar mucho, no habrá resistencia que se le resista en un buen rato. Cotiza muy lejos de la media 1.000 sesiones, lo cual siempre nos puede garantizar compras razonables, pero como ya he dicho hay muchas cosas que me preocupan.

Resumiendo todo, Vale es una empresa que pertenece a un sector que no se adapta a lo que busco, está aparentemente barata, pero hay cosas que no me cuadran. Sus beneficios están bajos, pueden tener mucho potencial de subida si los precios acompañan, pero nada garantiza que lo vayan a hacer. Sus cuentas están correctas, pero hay cosas que no me agradan y ese gasto financiero no me gusta nada. La ubicación de sus explotaciones me es lejana, desconocida y parece que hay

explotaciones que necesitan precio muy alto para ser rentables. La directiva no me gusta, mucha foto y pocos números en sus presentaciones. Muchos datos que no vienen y mucho cuento. Cuando hay malas noticias en una cíclica no se puede venir con rollos, los que están dentro debieran de saber lo que hay, sino que no lo hubieran comprado, no es culpa de la directiva que baje el precio del hierro. Aún así, no me han gustado las presentaciones, no me ha gustado cómo ponen los datos y sobre todo no me gusta que se paguen dividendos que no se pueden pagar, y esta empresa lo ha hecho al menos tres años. Esto es muy grave, precisamente porque es una cíclica. No puedo recomendar esta empresa y mucho menos para inversores nobeles. Veo muchos problemas que no me gustan. Ojalá haya cosas que no haya visto o haya interpretado mal, de verdad. No puedo hacer otra cosa que desear la mayor de las suertes a todos sus accionistas y trabajadores, yo aquí me mantengo fuera sin lugar a dudas.

Estimado compañero, me gustaría poder dar otra visión más optimista, pero te explicaré un par de razones. Cuando dices que en España no hay mineras tienes razón, pero tenemos Arcelormittal que tiene minas de hierro y carbón además de la siderurgia. Me sirve, tiene doble retención pero no es problemática. Además creo que me siento más a gusto con su directiva. En caso de querer minas puras tenemos a BHP y Rio Tinto en Londres, donde no tengo problemas de dobles retenciones. Las tres empresas me parecen mejor gestionadas y diversificadas geográficamente y con una política más estable y real de dividendos. El sector de las materias está muy loco en estos momentos y puede pasar cualquier cosa, siempre fue así, esto no es nuevo. A mí no me gustan las emociones fuertes, tengo en cartera BHP, estoy tranquilo, pero pesa menos del 1%. No voy a aumentar posiciones. Para personas más orientadas al valor lo encuentro interesante, si los precios se recuperan se puede multiplicar por 10. Pero también se puede pasar una larga travesía por el desierto sin dividendos y que la recuperación no sea tan importante como se pueda pensar, o aparezacan marrones ocultos. Cotiza por debajo de valor contable, puede haber margen de seguridad para no perder dinero a largo plazo, la cuestión es que además de eso quiero unos dividendos crecientes y sostenibles. Como digo, creo que es valor puro, y como sus dividendos no me dan la estabilidad que busco, y no conozco su fiscalidad, paso. A pesar de todo, ha sido un placer echarle una ojeada a la empresa, me ha resultado un poco incómodas sus presentaciones. Espero poder hacer una revisión dentro de un tiempo a la empresa y mejorar mi apreciación sobre ella, esto nunca se sabe y de momento no soy ningún «gurú» de la bolsa, en ese caso cerraría la página y me dedicaría a hacerme realmente rico especulando. No obstante me he descargado las empresas del Latinvex500 y EuroStoxx600 para buscar nuevas posibilidades que puedan cuadrar dentro de lo que busco. Haré lo mismo para S&P500. Lo que sucede es que tengo una larga lista pendiente y otras dos peticiones, lleva su tiempo y me gusta pisar sobre seguro, ya digo, yo no peleo por ser el mejor inversor, lo mío es la liga de la tranquilidad y los ronquidos.

Y a todos vosotros, poco puedo decir, creo que cada día me estoy volviendo más exigente con las empresas. Sin duda el casi un año que llevo analizando y publicando se nota, y creo que hago las cosas mejor ahora. El problema es que cada vez me cuesta más calificar alto. De hecho he dejado de publicar una empresa por el desastre que me he encontrado, y sin duda, si tuviera que calificar muchas de las que ya he calificado habría notas peores. Cuando tenga resultados 2.015 es posible que revise alguna empresa, pero muy seguramente sea para calificar a la baja. No por resultados, sino por exigencia, quiero lo mejor de lo mejor. Los sustos los dejo para los expertos. Un saludo a todos y como siempre muchas gracias por compartir vuestro tiempo con el nuestro.

2 comments to “Vale”

La verdad es que veo pocos comentarios en cada entrada que publicas, y no se si sera porque has cambiado de servidor web o por otros motivos, pero para mi es de visita obligada.

Como también invierto en empresas que reparten dividendos, tus explicaciones y tu visión, …me son muy útiles y de agradecer tu esfuerzo y trabajo.

Esta entrada me ha servido mucho para aprender un poco más de las empresas ciclicas y que no se debe entrar a cualquier precio y ser un poco más exigentes.

Invertí este año en Río Tinto a no muy buen precio, solamente porque lo aconsejaban en la OCU y daba un buen dividendo. Errores de principiante, de no analizarla bien.

Felicidades y buenos dividendos!

Hola Paraíso Terrenal,

Acabamos de cambiar a WordPress, yo la verdad es que estoy muy contento. Los lectores no están comentando demasiado, quizás el tener que poner el correo no gusta, pero no debiera de ser un problema. Estoy muy contento con la educación y el nivel de todos los que lo habéis hecho. Lo que me ha sucedido es que desde que he pasado a WordPress las visitas se han disparado, parece que está gustando mucho más que antes.

Me alegro de que te guste y resulte útil la entrada, junto con la de Arcelormittal son las más cíclicas de las que he analizado.

Rio Tinto es una buena empresa, no deja de ser cíclica, pero creo que es la más eficiente (un poco más que BHP), y este año ha estado siempre por debajo de la linea amarilla, puede que sea un error de estrategia, pero desde luego no creo que vaya a ser un desastre, dale tiempo para rotar sino estás tranquilo, las materias van a volver a subir, el problema es cuánto y cuándo. Yo tengo varias pilladas por error de estrategia, pero ahora solo compro oro, plata verde o algún error para ponderar a la baja cuando es realmente a la baja y con el objetivo de bajar el precio medio y vender pronto.

Muchas gracias por participar y me alegro de que la web guste. Un saludo y hasta pronto