Lingotes Especiales

Hola compañeros:

Como resultado de otra petición hoy vamos a salirnos de rumbo y vamos a analizar una empresa española muy, muy pequeña; seguro es que no se adaptará a varios de nuestros criterios, pero ya hemos analizado algunas que han suspendido y no por ello hemos dejado de publicarlas. Veamos la petición,

“Hola Gorka

…como petición me gustaría que analizaras Lingotes Especiales, si te parece bien; es una empresa muy muy pequeña comparándola con las que analizas, pero a lo mejor es una de esas empresas que te gusta buscar por las mañanas.”

Compañeros, cualquier empresa del mundo está en mi lista por las mañanas, pueden cumplir los criterios que exijo o no, puede resultarme el precio apetecible o no, pueden estar en países en los que por el momento no invierto o mi bróker no lo ofrece y puedo acertar o equivocarme; pero os aseguro, que todas están en mi lista por la mañana. Después de analizarla la puedo eliminar, ponerle criterios de precio más o menos exigentes y situarla de las primeras o de las últimas, pero podéis tener clara una cosa, hasta en el lugar más extraño se puede encontrar valor y dinero; o trampa y agujero; pero por no mirar no me voy a privar de los dos primeros.

Antes de comenzar, quiero hacer un par de apuntes, debido al tamaño de esta empresa y que creo que es fundamental tener muy claro, porque en este tipo de empresas en general, se puede ganar más dinero que en las grandes, pero también podemos salir bastante más desplumados. Lo primero de todo, es su poca liquidez en el mercado. En principio para las cantidades que movemos tanto los autores, como me temo los lectores, no es un problema. Pero tener en cuenta que un movimiento de uno gordo nos lleva la cotización al cielo o al infierno. Si nos pilla en la entrada o la salida, nos puede afectar y psicológicamente suelen ser peligrosos estos movimientos del mercado, sobre todo para los que se inician en la inversión. Lo segundo son los riesgos de OPA. Para muchos serán foco de muchas alegrías y beneficios; para otros un foco del terror, dado que si has pagado caro, te puedes quedar sin una buena empresa, con pérdidas y cara de tonto. En general y salvo algún directivo que regala dinero por ahí, cuando una empresa compra otra por completo, es porque el resultado final es mejor que la empresa inicial para el comprador. En caso contrario sería estúpido hacerlo de forma completa y pagando un prima por ello. Los compradores suelen aprovechar tensiones en los mercados, precios excesivamente bajos en sus productos, problemas sectoriales, o problemas de deuda en la empresa opada. De esta forma, la directiva está presionada a cerrar la operación (en ocasiones para que no caiga el telón y se vea la función). Y hay ocasiones en las que además se paga en papel, en lugar de en cash. Esto no indica que todas las operaciones sean malas o haya un perdedor, pero en general creo que es así. Voy a poner tres ejemplos cercanos y que me parecen didácticos para entender lo que digo.

- OPA de Repsol sobre Talisman Energy. Talismán estaba muy endeudada, con la cotización por los suelos, problemas con los precios del crudo y el gas. Talisman estaba muy apretada y vendió sobre 8$. Mirad el gráfico para ver lo que pasa con los que compraron por encima de la media 1.000. Repsol tenía

exceso de efectivo y le interesaba el LNG que Talismán domina, la tecnología de extracción que es mejor que la suya y el mercado de Asia y Norteamérica. Operación cerrada. No diría que nadie pierde, pero creo que es más beneficioso para Repsol de cara al largo plazo; en el corto es una mala operación seguro; era imprudente comprar Talisman en la situación en la que muchos la compraron y sobre todo a los precios que pagaron. - OPA de Berkshire sobre Precision Castparts. Mr. Buffet encontró y pagó un buen precio, pero mucho ojo, poco más de la media 1.000. Hay un año de compradores desplumados. Aquí te pagan en cash, y a buscar dónde colocar el dinero; la verdad es que con las tensiones en los mercados les ha salido bien, pero podría haber salido mal, esto es jugar a la ruleta, 50% para cada color.

- OPA de Shell sobre BG Group. Ya la comenté, mal negocio para todos los accionistas de BG. Ni pagan en efectivo, ni se gana nada. La nueva Shell con la integración de BG es peor como activo bajo mi punto de vista que BG separada. Dudo que hubiera ni un solo accionista de BG que no conociera Shell y si no eran ya accionistas de Shell sería por algo; ahora, si aceptan, lo serán por obligación. El precio no es ninguna maravilla y muy volátil debido al canje fijo en papel. Dependiendo el precio final y descontando impuestos (que no nos olvidemos que hay que pagarlos) veo casi 5 años de compradores desplumados. Pagarán la media 1.000 justita y dependiendo de la parte en papel, yo tuve suerte aquí y mala en otras operaciones que he hecho este año. Por cierto, tampoco me preocupa demasiado la suerte en el corto plazo, yo compro casi siempre acciones con la intención de dejarlas en herencia.

Como podéis comprobar, la opada raramente gana, puede quedarse igual o perder,

de forma que la mejor forma que veo de protegerse de ello es comprar siempre por debajo de la línea amarrilla que tanto me gusta. Normalmente a esos precios se suele poder vender antes de la OPA o es lo que te pagan, de forma que te quedas como estabas y con unos buenos dividendos en el bolsillo. Esto no indica que piense que Lingotes vaya a ser opada, simplemente digo que tiene más papeletas de serlo que Iberdrola, Santander o IBM. Sinceramente no me esperaba ni la OPA de BG Group, ni la de Precision, de forma que aquí cualquier cosa es posible.

Lingotes especiales es una empresa que se fundó con el fin de fundir hierro en 1.968, de forma que es una empresa relativamente joven. La empresa tiene su sede social en Valladolid, España. En 1.997 nacería su filial, y de la que es único dueño, Frenos y Conjuntos, dedicada a la mecanización y montaje de componentes de automoción, fundamentalmente discos y tambores de freno, volantes, platos de embrague, así como trabajos de acabados, pinturas y otros añadidos a piezas que van destinadas directamente al primer equipo de la automoción. No sólo el sector del

automóvil es el receptor de los productos que fabrica el Grupo, sino que también lo son el de electrodomésticos, construcción, ferrocarriles e industria en general. La empresa saldría a bolsa en 1.989. Principalmente lo que esta empresa fabrica son fundidos de máxima calidad para piezas muy específicas y que requieren de homologación por parte del consumidor. La empresa también hace mecanizados finales dentro de la división de Frenos y Conjuntos, pero también lo hacen parcial para entregar piezas semi terminadas al cliente. Lingotes suministra a prácticamente la mayoría de los fabricantes dentro de la UE (el 72% según cuentan) y tienen una participación importante dentro del sector de frenos, donde entre los finalizados por ellos, y los que finalizan otros estaríamos hablando del 12% del mercado de la UE.

Llegados a este punto, hemos de empezar a hablar un poco de la empresa. Lingotes funde y mecaniza cosas un poco especiales. Como tal, sus productos son procesados y en algunos casos con valor añadido. Son procesos muy específicos, pero que tampoco son ninguna maravilla, seguramente más difíciles de lograr y copiar que los que hemos visto en MTS, pero sus propios datos delatan la realidad. Lingotes fabrica productos para el 72% de las fábricas de la UE (y exporta a Turquía y Brasil, incluso) pero sus productos representan el 12% del mercado en el que operan. De forma, el que 88% restante lo hacen otros que también tienen licencias. Nos hablan de que no sólo fabrican para automoción, pero viendo sus clientes y sus cuentas, veo que todo depende mucho de cómo van las ventas de coches, de forma que es muy positivo que nos digan que producen más cosas, pero veo que el pilar principal de la empresa es la industria de la automoción. El hecho de trabajar bajo licencia, tiene una parte positiva, te aseguras muchas ventas de ese producto para muchos. Pero tiene un gran inconveniente, muy pocos te conocen y valoran; y muchos las pueden conseguir y te tumban el negocio. Michelin no da licencias a otras empresas para fabricar neumáticos, y tiene un porcentaje mayor que lingotes en el mercado. Si las ruedas de tu coche son una porquería miras el logotipo y no las compras más. Por el contrario, si los frenos de tu coche son malos, te acuerdas de la marca del coche, porque no tienes ni la más remota idea de quién es el que los ha fabricado. En caso de descontento general puedes cambiar de marca de coche o en un taller especializado de discos de freno. El problema radica en que si otro grupo empresarial decide entrar y ajustar los precios, esta empresa puede sufrir. Las grandes empresas de automoción ajustan mucho los precios, y los coches exclusivos no están entre sus clientes.

Me llama mucho la atención que fundan y hagan un primer mecanizado. Lo he visto hacer antes y supone un ahorro enorme para las empresas que acaban las piezas. Digámoslo así, sus maquinarias que son mucho mejores y más caras, solo hacen el acabado final, sería un desperdicio tener esas máquinas carísimas devastando piezas. Creo que este si será un producto al que le saquen provecho.

Para hacer los análisis me he basado en datos de la cnmv y la propia empresa. Creo que los puntos más importantes son los siguientes:

- La empresa parece que se está recuperando y mejora resultados.

- Mejoran mucho los dividendos y también los beneficios.

- Empresa muy pequeña, y muy específica.

Por capitalización estamos hablando de 90 millones de euros, pero está en máximos históricos. Hace un año era la mitad. Muy pequeña, excesivamente pequeña, como ya he dicho esto crea problemas de liquidez, que para los ahorros que movemos los que andamos por estos derroteros no es un problema, pero que tenemos que tener muy en cuenta afecta mucho a las cotizaciones y podemos ser víctima o afortunado.

La relación entre corrientes es buena, 1,52 y viene de niveles superiores. Creo que es un nivel aceptable. Aquí he de comentar que cuanto más cíclica y pequeña es una empresa, mayor considero que tiene que ser este valor. No es lo mismo financiarse siendo P&G, que siendo Iberdrola que siendo Lingotes. Nos guste o no, esto es así. Los fondos propios de la empresa representan el 61% que son rangos muy buenos. Ya podemos ver que no estamos ante una empresa con problemas con las deudas. Esto es especialmente importante para empresas de este tamaño. Simplemente decir, que la empresa, para que me hiciera un punto perfecto en este criterio, simplemente tendría que emitir un poco más de deuda a largo plazo y corregir un poco la relación de corrientes. También he de decir en su favor, que no es lo mismo tener un pagaré del gobierno de Venezuela o de una empresa de mala muerte, que un pagaré de cualquiera de las empresas para las que trabaja Lingotes (John Deere, Ford, PSA, Fiat, WW…). Los cobros importantes están prácticamente garantizados si ellos cumplen el pliego de condiciones de sus productos.

La relación entre corrientes es buena, 1,52 y viene de niveles superiores. Creo que es un nivel aceptable. Aquí he de comentar que cuanto más cíclica y pequeña es una empresa, mayor considero que tiene que ser este valor. No es lo mismo financiarse siendo P&G, que siendo Iberdrola que siendo Lingotes. Nos guste o no, esto es así. Los fondos propios de la empresa representan el 61% que son rangos muy buenos. Ya podemos ver que no estamos ante una empresa con problemas con las deudas. Esto es especialmente importante para empresas de este tamaño. Simplemente decir, que la empresa, para que me hiciera un punto perfecto en este criterio, simplemente tendría que emitir un poco más de deuda a largo plazo y corregir un poco la relación de corrientes. También he de decir en su favor, que no es lo mismo tener un pagaré del gobierno de Venezuela o de una empresa de mala muerte, que un pagaré de cualquiera de las empresas para las que trabaja Lingotes (John Deere, Ford, PSA, Fiat, WW…). Los cobros importantes están prácticamente garantizados si ellos cumplen el pliego de condiciones de sus productos.

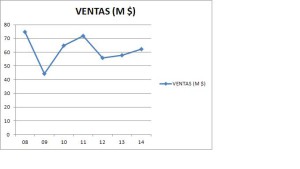

Los márgenes de la empresa no están mal, un ROE de 12,39 y un margen neto de 7,12. Aquí hemos de puntualizar que el año pasado ha sido un año muy bueno, y esto mejora mucho los márgenes. Simplemente el año pasado bajaron bastante. Esta empresa es una cíclica, va principalmente con el ciclo de la automoción y poco pueden hacer en las épocas en las que apenas se venden coches. Las gráficas de ventas y beneficios, lo dejan bastante claro. Tened claro que dentro de las licencias de producción, no os vais a encontrar con un margen neto del 20%, muchos solicitarían esa licencia entonces.

Del beneficio no puedo decir mucho, es una cíclica. Todo indica que le vienen buenos años por delante y se ve claro en las cotizaciones. Pero quiero remarcar una cosa, la empresa no ha entrado en pérdidas en toda la crisis, que ha sido y muy dura en toda Europa que es su principal mercado. De forma que la empresa tiene que estar muy bien organizada. Os invito a mirar resultados de las empresas de automoción para estos años, nada que ver con ésta. Para su tamaño es un buen mérito. Esto es lo que suele suceder cuando las cosas se hacen bien y las cuentas están como deben, que las empresas aguantan y no tienen que cerrar a la primera de cambio.

Sobre los dividendos, pues no los ha suspendido, que para cómo ha estado el panorama, pues no está mal. Reparten un dividendo que pueden, y tratan de hacerlo lo más estable posible. Aquí tengo que hacer un comentario que creo que es importante. Lingotes es una empresa muy pequeña, y todo indica, que debiera de tener ganas de crecer un poco, entrar en otros mercados, abrir nuevas líneas de negocio, este tipo de cosas. Por lo menos, creo que para una empresa que salta a bolsa con este tamaño, esto es fundamental. No creo que lo logren con los dividendos que pagan y desde luego estarían muy bien invertidos teniendo nuevas líneas de negocio. Los clientes ya los tienen, todos les conocen. Pues estoy seguro que hay cosas que

en general se hacen mal y licencias para fabricar otras cosas. Me gustaría ver una empresa más expansiva, porque con el tamaño que tienen creo que lo pueden hacer. Y si no queremos ver las cuentas comprometidas, creo que haber dejado el dividendo bajito hubiera sido un buen comienzo. Pero en fin, no voy a ser yo el que diga a las directivas lo que tienen que hacer, creo que ellos lo saben mejor que yo y por ello suelen cobrar un poco más que yo, algunos solo un cerito más, otros dos.

El PER para estos precios supera el 20, caro sin dudas. Pero en este tipo de empresas cíclicas esto no nos indica mucho. Si Lingotes sube el beneficio a un buen ritmo y es capaz de introducirse en más mercados, este valor es una cosa insignificante. Todo indica que la venta de coches tendrá unos cuantos años buenos. Por otra parte, en el mundo cada vez se consumen muchos más coches y todo indica que la tendencia seguirá como hasta ahora. Podemos tenerlo a gasolina, diesel, LNG, híbrido o eléctrico. Frenos y embrague es casi seguro que necesitarán, de forma que habrá otros mucho más perjudicados por el cambio de la energía que usarán nuestros coches en el futuro. Personalmente me cuesta mucho pagar estos PER si la empresa no tiene un producto estrella que puede garantizarme golosos dividendos durante muchos, muchos años.

El valor contable de la acción queda sobre los 3,34€ que es bajo para la cotización que tiene actualmente. Puede ser este un indicativo claro de que desde luego barata no se encuentra la acción en estos momentos. Un amigo mío que lleva más años que yo invirtiendo, la lleva en cartera y si no recuerdo yo mal, la compró sobre valor contable. Yo ni siquiera la conocía por aquel entonces y hasta le hecho alguna broma, de las típicas que nos hacemos los que invertimos en bolsa entre nosotros; ahora que la estoy analizando un poco más a fondo, tendré que buscar la forma de hacerle otra broma en nuestro próximo encuentro.

Mirando el gráfico lo que me queda claro es que tenemos una cíclica que ha comenzado el ciclo expansivo. El gran problema, no se sabe cuándo va a acabar, un buen recorrido desde luego ya lleva, pero hasta dónde llegará es algo difícil de predecir. Vemos que sufrió mucho la crisis de 2.008 como no puede ser de otra forma, vemos un mercado lateral fuerte en el que marcó un mínimo y luego vemos el despegue. No me gusta nada la forma final del gráfico, muestra agotamiento, creo que hay muchas manos que han empezado a soltar papel ya por debajo de 10€. Si lo miro de cerca, soporte muy flojo sobre 8€ y en caso de perderlo nada hasta los 6,80€ (ojo que estamos hablando de más de un 30% para el que compró a

10€). Cuidado, las subidas verticales a veces provocan caídas a cuchillo porque no hay soportes claros y aquí lo que se dice claro, hasta los entornos de 4 no veo nada. Por arriba viene de máximos históricos, pero antes de probarlos tendrá que batir uno pequeño en 10€. Con la que está cayendo desde China, difícil lo veo, pero en una empresa pequeña como es esta, puede pasar cualquier cosa. Desde luego, la veo muy lejos de precios en los que me gustaría comprar. El equipo humano no tengo demasiados datos en los que fijarme para valorar. Malos puedo afirmar que no son. No han entrado en pérdidas en esta crisis, han sabido recortar el dividendo en los momentos que era necesario, las cuentas están bien, me gustaría un poco mejor (para mí ya sabéis que pocas veces es suficiente), el producto es aceptable, ninguna maravilla en contra de lo que pueda parecen de primera entrada. Desde luego mínimo aceptables, tienen que ser, diría que buenos. Los mejores, ni excepcionales tampoco, en tal caso hubiera menos dividendos y más expansión. Están regalando dinero de los accionistas al estado, y eso mientras un negocio no esté maduro no se debe hacer. Pasito a pasito, no hay que endeudarse hasta las cejas, pero habría que avanzar de una forma un poco más decidida. De lo contrario no tiene ningún sentido

salir a bolsa.

Resumiendo todo, estamos ante una empresa muy pequeña, diminuta diría yo. Además es cíclica pura y depende de una forma muy importantes de algo tan volátil en Europa como es la venta de coches. Tanto sus beneficios como sus dividendos varían mucho en función de este sector. Por otro lado la empresa está bien dirigida, sus cuentas están sanas y no veo nada que pueda hacer peligrar la continuidad de la empresa. Para una cartera de valor es muy adecuada, pero comprada a precios muy bajos. Para una cartera del dividendo plantea problemas, principalmente por la poca estabilidad de los dividendos. Pero esta es la típica buena empresa que comprada a buenos precios nunca estorba; unas cuentas como las que tienen y una cartera de clientes como la que cuentan, valen dinero y me gusta. Para una cartera del dividendo hasta un 3%, pero teniendo en cuenta que pertenece a la parte de valor y ciclo. Ya recomendé que esta parte no superara el 15% del total de la cartera. Me gustaría y espero verla crecer y enfocar su negocio más hacia otros sectores para lograr un poco de inmunidad hacia el ciclo de ventas de coches, creo que si se lo plantean lo pueden lograr fácilmente. Y hay que vigilar los nuevos materiales, para este tipo de empresas la aparición de un nuevo material que mejore sus productos, significa literalmente la ruina, no sé cómo andan en este sentido, pero deben de invertir en mecanizados de nuevos materiales, resinas, polímeros y hasta ciertos plásticos. Quién fabricaba parachoques de acero (y yo he conducido coches con ellos sin ser tan mayor), o se ha reciclado o está en la ruina. Hoy no voy a hacer distinción en inversores junior y sénior, hoy voy repetir el tema del precio. Lingotes es una empresa perfecta para ser comprada. De hecho, tras el análisis y suponiendo que tuviera mucho dinero, me gusta más comprándola entera o una participación de control, que un puñado de acciones. Creo que se le puede sacar mucho. Y puede que haya más como yo. Pero desde luego no pagando 10€ por acción. Ahora voy a suponer un mal escenario, la crisis China avanza y afecta Europa, entra en miedo y las ventas de coches caen de una forma

importante. La cotización de Lingotes irá detrás y voy a suponer que baja a 2,50€ como consecuencia de pánicos y algún embargo a ciertos accionistas (y de esto nunca está uno libre, ni se puede tener bajo control). Con la cotización a 2,75€, OPA de un grupo fuerte por el control o la totalidad a 6€. Ahora decidme qué cara se te queda si la has pagado a 9,50€. En este tipo de empresas, el apretar los precios de entrada es la garantía de estar tranquilo; me voy a mojar y diré lo que yo haría. Con los datos que he encontrado yo no pagaría más de 1,25 veces su valor contable, redondeando para abajo máximo 4,10€, pero creo que lo más prudente sería sobre 3,50€; hay puntos complicados y estas pequeñas lagartijas se mueven muy rápido y de forma muy poco predecible, hay que tenerlo en cuenta.

Sólo una cosa para terminar. Mucho cuidado para todos los que trabajan en el sector de la automoción o sus empresas auxiliares. Si además de tu nómina, tus dividendos también dependen de la venta de coches, te puedes encontrar sin empleo, con una crisis sangrante en el sector y sin dividendos. A muchos empleados de banca ya les ha sucedido, de forma que no recomiendo a nadie invertir de forma importante en el mismo sector que le ingresa la nómina o trabaja su empresa. No lo digo únicamente para las personas empleadas en automoción, lo digo para todos. Hablando de dineros, pocas cosas pueden ser tan desagradables como esforzarte en ahorrar, esforzarte en invertir y finalmente encontrarte sin empleo, sin ahorros porque las cotizaciones están por los suelos y sin dividendos porque hay que suspenderlos.

Estimado compañero, ha sido un placer hacer el análisis de esta empresa que conocía muy poco y que ahora conozco bastante mejor. Creo que poco más puedo decir, si ya las tienes y además las compraste a buenos precios estarás tranquilo, si te lo planteas a los actuales, yo no lo veo para mi cartera. Pero esto es bolsa, y aquí cada uno decide; nos comemos nuestros marrones y disfrutamos de los subidones. Ten las cosas claras, forma tu estrategia como te sientas bien e incluyendo todo (situación psicológica, acuerdo con pareja en caso de existir, en caso de no existir ten en cuenta que puede aparecer, edad, formación, situación laboral…), esta es una carrera muy larga y hay que ir pertrechado adecuadamente. Cada vez que haya que cambiar algo durante la carrera cuesta dinero, será dinero que regalarás al bróker, al banco, al gobierno o a otro inversor. Recuerda que la estrategia la decides tú, que no te den la vuelta a la tortilla, que hay mucho listo por el mundo. A todos los demás os digo que estamos en un gran mes, uno que nos recuerda que vamos por el buen camino. Un sinfín de empresas americanas repartiendo dividendos, muchos en máximos históricos. Otras empresas fantásticas como BME por España. Es mes de caja, es mes de recordar, que ojalá el año que viene cobremos más y seamos un poco más libres, un poco más independientes y estemos más cerca de la meta. No os rindáis, lo lograréis, estoy casi seguro. Sin más, un saludo a todos y muchas gracias por compartir vuestro tiempo con nosotros, ha sido un verdadero placer.