CHRW

Hola Compañeros:

Hoy nos vamos de viaje a USA para ver una empresa de servicios logísticos que la encontraría en alguna lista de estas que salen por algún sitio, es una empresa que tenía anotada fruto de algún día que estaría mirando o leyendo algo sobre empresas, lo cierto es que no lo recuerdo, simplemente la tenía en espera y ha llegado su turno. Me ha parecido una empresa muy buena. Hoy es el turno de la desconocida CH Robinson Worldwide (CHRW).

CHRW es una empresa que transforma la forma en la que se mueve el mundo, mejorando la cadena de suministro global a través de sus sistemas, procesos y tecnología. Manejan unos 20 millones de envíos y trabajan con unos 100.000 clientes de todo el mundo. Como plataforma logística, se asocian con una variedad de empresas logísticas buscando la optimización y eficiencia en el transporte. Trabajan con unas 85.000 empresas de transporte por el mundo. Además de esto, tienen un sistema de abastecimiento de alimentación fresco. Como es entendible, a estas alturas muchos no sabemos lo que hace la empresa. Pues es sencillo, la empresa tiene muy pocos activos, lo que hace es tener la parte complicada del negocio pero que tiene buenos retornos. No debe tener camiones ni barcos en el balance, lo subcontrata todo, junta envíos con otros y logra mejores precios globales quedándose un margen de ahorro muy jugoso, vamos un negocio muy bueno. A parte suministra producto fresco, que me imagino que lo hará de una forma muy similar. Creo que el resumen es que estamos en la parte del negocio buena, en la que no hay que poner demasiado dinero y en la que la inflación no es un problema. Una parte del negocio en la que es complicado que nos vayamos a números rojos, puede que todos nuestros asociados estén en los límites, pero nosotros nos mantenemos en ganancias y esto son cosas que me gustan y mucho.

Por tamaño la empresa está muy bien, capitaliza sobre $11 billones y curiosamente la empresa no está excesivamente cara para los precios que se mueven en USA. Tienen casi 18.000 empleados y la operativa es muy USA pero tienen operaciones por todo el mundo. La impresión que me he llevado es que estas operaciones son más para la exportación de muchas empresas que venden fuera que para lo que entra, pero de cualquier forma es una buena noticia que se muevan por todo el mundo. Lo cierto, es que, en el corto plazo, puede que la divisa les haga un poco de daño, algo que no tiene por qué ser siempre, pero es algo que tenemos que tener en cuenta cuando nos vayamos para la valoración de la empresa.

El balance de la empresa es cuanto menos especial, lo cierto es que me ha gustado mirarle. Tiene una relación de corrientes un poco justa, como de 1,3 que me gustaría que fuera un poco mayor. Lo cierto es que tiene poco dinero en la caja y creo que debieran de mejorar un poco este punto. Los fondos propios son del 24% que son un poco bajos debido a las recompras tan agresivas que se están haciendo, lo que hace que este punto esté un poco flojo. Sucede lo mismo con el fondo de comercio y los intangibles, que copan todos los fondos propios, pero en esta ocasión no me preocupa en exceso, porque la falta de fondos propios es debida a las recompras que llevan haciendo durante la última década, en la que han desaparecido el 25% de las acciones en circulación. Además, creo que el valor de marca y de sistemas que tienen, sí que vale lo que tienen apuntado en el balance, ya sabéis todos que yo soy escéptico con estas cosas, pero en esta ocasión creo que las cosas pueden tener suficiente sentido. Por otro lado, la empresa tiene una deuda neta de casi $2 billones, que es mucho para el EBIT que tienen, más de lo que me gustaría. Lo que sucede es que es simplemente deuda que financia el circulante que tienen que es mucho. Si ajustamos esto, es decir, cobramos todas las facturas que tenemos que cobrar y pagamos todas las que tenemos que pagar, lo que nos queda es que la empresa no tiene deuda. No es mala noticia, pero hemos de ser conscientes de que hay que pagar intereses por este dinero, que asumimos unos riesgos por impago, no soy excesivamente grandes, pero están. Y, sobre todo, que al aumentar el tamaño de la empresa hemos de tener que poner dinero, de forma que el crece el circulante y la inflación la tenemos que adelantar nosotros. No es algo tan preocupante como en otros sectores, pero es un dinero que debemos tener en la cabeza. Y esta es la razón, por la que ya he comentado antes, que la empresa debiera de ahorrar un poco más, como el beneficio de año y medio, para reducir esa deuda a largo plazo y tener un mejor rango a la hora de financiar el circulante. Es obvio que la empresa no tiene problemas para financiarse, que cualquier banco te presta el dinero, pero me gusta una gestión ligeramente más conservadora en este aspecto. Con todo ello, por el balance no veo ningún problema para estar invertido en esta empresa, no he encontrado problemas.

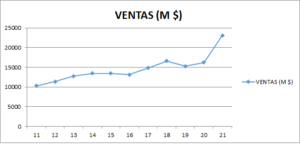

En cuanto a las ventas, pues han despegado como consecuencia de todo lo que ha pasado en el sector transporte con el bicho, pero ya están aterrizando, en el Q3 ya se ve pérdida de fuelle. No es normal el crecimiento que hubo. Pero si miramos la década entera, pues vemos que la empresa es capaz de crecer más o menos bien, a un ritmo predecible. Es cierto que el comercio mundial ha ido muy bien en estos años, pero vemos que la empresa lo ha reflejado muy bien en sus cuentas. De cara al futuro, pues podemos pensar que son muchos los países que no quieren depender tanto de China, parece que tres décadas de pasar de todo como de la mierda, han derivado en una prisa terrible por controlar ciertos sectores, en fin, imagino que puede afectar un poco a la empresa, pero tampoco es que le vea un gran problema, sobre todo porque la empresa tiene mucho trabajo en mercado interno USA que no hará otra cosa que aumentar de suceder lo dicho. De hecho, los resultados Q1 del 23 ya nos muestran una vuelta a la cruda realidad de la empresa.

Los márgenes de la empresa nos engañan un poco. Nos sale un ROE que no es cierto, debido a los pocos fondos propios que han originado estas recompras de acciones tan agresivas. La realidad es que es muy bueno, como del 30% he calculado yo mismo, pero no debemos de olvidarnos del circulante que puede hacernos frenar un poco todo esto, sobre todo si los tipos siguen al alza. El margen neto es engañoso, porque como se hace de intermediario hay un pago que no es un pago. Lo cierto es que es muy diferente cuando fabrico desde las materias hasta la venta un producto con un margen total del 5% que cuando alguien me encarga algo, que se lo pido a otro, le coloco un margen y el resultante es un 5% y sin problemas de caducidad. Este segundo escenario es mucho mejor, que es el caso de esta empresa. Obtienen un 4% pero cuidado, si ajustamos a lo que realmente hacen, tenemos un margen como del 20%. Invito a todos a que reflexionéis y penséis sobre esto, porque es un pequeño detalle que lo cambia todo.

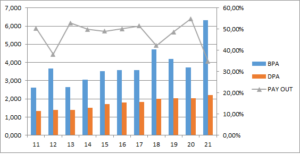

Los beneficios de la empresa han sido crecientes y apetitosos. Han crecido al 9% pero contando el último año que ha sido anormalmente elevado, algo que puede repetirse este, pero dudo que se vaya a repetir muchos años. No veo mayores problemas y lo cierto es que el negocio en el que se mueven es mucho mejor de lo que parece.

Los dividendos de la empresa han ido creciendo, más o menos como los beneficios. La empresa no es habitual que suba del 50% de dinero destinado a los dividendos, que en estos momentos es del 2,5% que es un poco bajo. Lo paga en los meses de enero, abril, julio y octubre. Los dividendos los pagan con dinero de verdad, ya que la empresa es capaz de generar muy buen flujo de caja y tiene que gastar muy poco en CAPEX. Tienen todo lo costoso subcontratado, de forma que mientas mantengan las barreras de entrada para que los clientes sigan contactando con ellos para hacer los transportes, no hay mucho problema. Lo cierto es que lo tienen bien montado. Cuando uno mira los flujos de caja un poco a fondo se da cuenta de que la empresa gana un poco más dinero del que aparece en la cuenta de resultados, algo que me gusta. No es muy habitual y hay que tener cuidado con ello, ya que hay ocasiones en el que esto es transitorio, pero en este caso he mirado muchos años, y la sensación que he tenido es que está siendo siempre así. Hay que prestar un poco de atención al circulante, ya que hay ejercicios en los que nos puede dar un susto, pero generalmente se pasa rápido, es razonablemente habitual que esto pase. Y poco más, no hay nada extraño en la empresa y, por lo tanto, todo apunta a que las cosas van a ir bien. He de mencionar que, con los enormes beneficios de estos años buenos, se han dedicado a recomprar acciones a lo grande, algo que no está mal, pero me da la sensación de que se ha hecho a unos precios que no han sido bajos, de forma que me hubiera gustado más unos dividendos extraordinarios, porque con ese dinero un inversor podría haber comprado otras empresas con mucho más potencial, pero, en fin, no lo han dilapidado haciendo el tonto, que viendo lo que vemos, no es poco.

El futuro del negocio lo veo bien. No hay duda de que el transporte y el comercio van a seguir fuertes y hay muchos nuevos que se están subiendo al carro. La parte que debemos tener en cuenta es que es una empresa muy ligada a USA. La parte que vemos de fuera, me da la impresión que es la parte de las empresas de USA que trabajan con ellos, que exportan, que no está mal, pero esto hace que sea una empresa global pero no del todo. En cualquier caso, tampoco es un gran problema. Incluso con la guerra fría que parece que se están iniciando, podríamos decir que no vemos un problema claro sobre todo esto. Creo que el transporte sufrirá muchos cambios, pero no afectará a estas empresas. Puede que los puntos de recogida inteligentes sean cada día más habituales, que haya una especie de repartidores automáticos, que pasen muchas cosas, hasta camiones sin conductor. Pero creo que esta empresa seguirá organizando y ordenando los transportes de minoristas, o más bien, de no mayoristas. Quién podía pensar en un cajero automático hace medio siglo o una tienda en la que tú mismo eres el que te cobras. Pues son cosas que ya tenemos hoy como algo totalmente habitual.

La directiva es buena, cobran un poco de más para mi gusto. Han obtenido un coeficiente de habilidad muy bueno, como de 16, pero una parte es por el último año y otra parte es porque han tenido viento de cola. No tienen todas las acciones que me gustaría ver en su poder, pero es algo demasiado habitual en las empresas que miro. Me gustaría un poco más de caja y un balance ligeramente más sólido de lo que veo, pero en general no es para nada algo que nos tenga que preocupar. No es una directiva que me haga sentir incómodo y creo que se puede ser socios de ellos sin problemas.

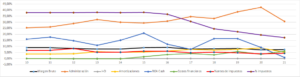

La Gráfica de las Lamentaciones nos deja varias cosas que no me esperaba. El margen bruto es bajo, pero esto es algo que debiéramos de corregir por lo que ya expliqué en los márgenes. Lo vemos plano y estable, vamos que cargan un margen a lo que compran y fin de la historia. Algo que se acerca al 10% y te organizan el tema. Pero la sorpresa llega de la mano de los gastos en administración. Una empresa de este tipo debiera de hacer economía de escala y aquí no lo veo. Veo que han estado subiendo sistemáticamente. Puede ser que la parte de suministros de fresco lo empañe un poco, pero con todo, esta línea debiera de tener un aspecto mucho más plano de lo que tiene. La directiva no ha hecho todo el trabajo que debiera de haber hecho aquí. Los impuestos bajan mucho y esto es algo que se acaba, suponiendo que no se invierta. Lo demás está plano y hay un poco de gasto en intereses que en el pasado no tenían porque la empresa no tenía deuda. Vamos que esta gráfica ha sacado un poco los colores de la directiva. Supongo que, si los tipos suben, la empresa ahorrará un poco y de esta forma compensará el coste de intereses, en fin, no creo que haya problemas.

La valoración de la empresa es algo complicada, sobre todo porque los últimos datos que tenemos no van a poder mantenerse de forma continuada, sino que son muy probablemente transitorios. He tratado de hacer una estimación de flujos de caja y beneficios que la empresa puede tener tras esta pequeña aventura de problemas en el sector del transporte. Creo que podemos contar con unos beneficios de unos 650 millones lo que hace que estemos pagando unas 17 veces beneficios que es un poco elevado. Por otro lado, si miro los flujos de caja, que son un poco superiores, tenemos sobre 14 veces beneficios. Para una empresa que coloca la inflación sin problemas y que está creciendo un poco y espero que más o menos lo mantenga, es un trato aceptable, entre las recompras y el crecimiento creo que superará el 5% sin contar la inflación que la coloca entera. Puede ser un precio pagable. Pero, y hay un pero, está el problema de la Gráfica de las Lamentaciones que hace que reste un poco a esto, si viera esos gastos un poco más controlados estaría dispuesto a pagar un poco más. Hay un soporte sobre 90 USD que para los más animados o aburridos puede estar bien. Este tipo de empresa es muy aburrida y hay ocasiones, como a primeros de año, que mientras que el SP500 estaba loco, pues esta empresa sin demasiados riesgos estaba en precios de compra, bueno pues puede ser una forma que quitar el mono de las compras. Más abajo tenemos la zona de 80 USD que es otra posibilidad más razonable para lo que la empresa ofrece, en este rango ya la cuenta empieza a sonar un poco mejor y me salen unos retornos futuros y unos dividendos más acorde a lo que yo busco. Estamos ante una empresa que es casi imposible hacerla entrar en pérdidas, y esto hace que los precios no caigan tanto como en otras empresas, debemos de contar esto. No nos acordamos de lo que pasa cuando una empresa entra en pérdidas hasta que nos pasa y estamos dentro, cuando tiene que ampliar capital. Pero es en esos momentos cuando las cosas se ponen feas de verdad. Lo mejor es no tener ese tipo de empresas en cartera y esta empresa tiene un perfil muy bueno en ese sentido. Difícil la valoración de hoy, porque con los últimos datos publicados, incluso habría que ser un poco más conservador en precios. Buena empresa, pero cuidado con los precios que pagamos, no es labor sencilla hacer una valoración en este tipo de empresas tras los dos años de alegrías extremas que hemos vivido.

Resumiendo un poco todo, hoy hemos encontrado una empresa muy buena, con un negocio de los que me gustan y que además es casi imposible hacerlo entrar en pérdidas. El balance es especial hay que dedicarle un tiempo a ello, pero si lo entendemos vemos que no hay problemas mayores. Por lo demás la empresa está bien, gana dinero y el beneficio crece, recompran acciones y no lo están haciendo especialmente caro con lo que se nota mucho más el efecto, la directiva no está mal y los dividendos crecen. Creo que es una empresa que se puede llevar en cartera sin mayores problemas. Para una cartera ElDividendo hasta un 2% y a oro rojo. No le he querido dar más valoración por el tema de la Gráfica de las Lamentaciones que tiene que mejorar un poco, además de que el crecimiento no es ninguna maravilla, me tienen que demostrar un poco más. Pero es una empresa que cualquier inversor puede llevar en cartera sin muchos miedos y sin sustos. No es la mejor de ninguna lista, pero no pincha en nada y, como ya he dicho, es casi imposible hacerla entrar en pérdidas, es casi más fácil que su negocio desaparezca a hacerla entrar en pérdidas. Eso vale dinero.

Esto es todo por hoy, hemos tenido una empresa totalmente desconocida, pero que me ha gustado en general. Es cierto que hay varias particularidades en la empresa y que algunas cosas podrían ser mejor, pero es una empresa que, si la compramos en los precios adecuados y nos olvidamos de ella, es de las empresas que no se olvida de nosotros, todos los trimestres tendremos el pago correspondiente, dándonos una alegría ese día. Esto es todo por hoy, una empresa estupenda que espero que os haya gustado y como siempre, muchas gracias por la visita.

Has one comment to “CHRW”

Buenos días Gorka.

Siempre que publicas un análisis los lunes, me das una alegría. Me ha gustado el análisis, ameno y directo.

En este caso, tengo vigilada una competidora de Chrw, Expeditos (Nasdaq:Expd). Me gusta mas que Ch, sobre todo por la ausencia de fondo de comercio e intangibles. Tiene todos los pasivos corrientes en caja, y una montaña similar de cuentas por cobrar. Es asidua de las recompras. Me gusta mucho que sea poco intensiva en capital, sumado a que tiene un balance muy limpio. La cotización es peleona. Solo la he visto apoyar la media móvil 1.000 sesiones dos veces, y de chiripa.

Ojala vuelvas a casa pronto, y con la mejor salud posible. Mucho animo Gorka, y agradecerte por seguir manteniendo el blog.

Gracias por tu tiempo, y que tengas un buen dia.