Air Liquide

Hola compañeros

Hoy continuamos con una serie de empresas que comparten ciertas similitudes en cuanto al tipo de productos, consistentes en gases de diferentes tipologías. Si bien es cierto que no comparten exactamente el mismo segmento del mercado ya que cada una está especializada en buena medida en unas determinadas tipologías, sí podrían llegar a ser empresas comparables. Hoy cruzamos el Atlántico y volvemos al corazón de la vieja Europa, concretamente a Francia, para analizar una empresa líder en el mercado de gases industriales, para aplicaciones médicas y producción de componentes electrónicos. Destacan en el tratamiento de oxígeno, nitrógeno e hidrógeno como principales gases con los que trabajan. Hoy analizamos Air Liquide. Empezaremos como siempre con una reseña histórica.

Air Liquide fue fundado el 8 de Noviembre de 1902 en París por Jean Delorme y

Georges Claude. Georges Claude nacido en 1870, diplomado como ingeniero en l´École Supérieure de Physique et de Chimie Industrielle de Paris, desarrolla el proceso Georges Claude para la liquefacción del aire. Estaba convencido que licuando el aire, a través de un proceso de destilación “fría” podría separar el nitrógeno, el argón y el oxígeno presentes en el aire. Y de esta manera lograr un proceso industrial y económicamente viable de obtener oxígeno puro. Finalmente el 25 de Mayo de 1902 logra obtener las primeras gotas de oxígeno líquido obtenido de la destilación del aire líquido. Licuar el aire, destilar el aire liquido y crear una industria de ello, la idea visionaria de Georges Claude es apoyada por Paul Delorme, realizador pragmático que crea junto a Claude la Société Air Liquide pour l´étude et Exploitation des Procèdes Georges Claude (sociedad Air Liquide para el estudio y explotación de los procesos Georges Claude). Constituida el 8 de Noviembre de 1902, con un capital de 100.000 Francos, subscripta por 24 accionistas. En junio de 1903 se instala la primera unidad de fabricación en Boulogne y recién el 23 de abril de 1905, Georges Claude alcanza su objetivo, produce 280 m3 de O2 de una pureza del 97%. Desde sus orígenes, el

desarrollo internacional fue una prioridad para Air Liquide. Primero expandiéndose en Francia y Europa para luego hacerlo alrededor del mundo. En el año 1911, Air Liquide estaba presente en Francia, Bélgica, Japón, Italia, España, Gracia, Canadá y Suecia. En la década del 40 Air Liquide ya operaba en 22 países, y en 43 para el final de los años 70. En 1938 Air Liquide compró en Argentina la empresa de capitales locales, La Oxígena. Actualmente Air Liquide está presente en 75 países en todos los continentes a través de sus filiales.

Sobre el negocio poco que añadir a estas alturas, ya no es la primera empresa que se dedica a esto que analizamos en esta web. El negocio es bueno, y con buenas perspectivas de crecimiento sobre todo en los países emergentes, con especial énfasis en las líneas de negocio relacionadas con la sanidad y la electrónica. Está comprobado que cuando la gente va adquiriendo poder adquisitivo quiere mejorar su nivel de vida y dejar atrás la miseria y la ausencia de libertades. Hoy mismo he podido leer en un diario online que los jóvenes chinos están por primera vez preocupados por la economía a raíza de los últimos acontecimientos en el país. Pues bien, dos aspectos en que hacían especial énfasis las personas entre 20 y 30 años es que creen que deben mejorar la sanidad y la educación, que consideran pobres. Curiosamente, están más preocupados por estos aspectos los jóvenes que los mayores (sorprendente sobre todo en cuanto a sanidad, que los mayores utilizarán más). Pero claro, es que los mayores han conocido la miseria y lo que tienen ahora les parece buenísimo. Pero a los jóvenes que han vivido mejor, que viajan y ven cómo se vive en Europa y USA, no les vayas a ofrecer trabajar 60 horas o más a la semana por un cuenco de arroz, que no les hace ni puta gracia. Así ha sido siempre y así será, cuando podemos, queremos vivir bien, qué le vamos a hacer. Pues bien, si estos gigantes quieren mejorar (y lo harán antes o después) su sanidad, necesitarán oxígeno y demás gases, y ahí tendremos ésta y otras empresas similares, listas para entrar en el mercado e incrementar ventas y beneficios.

Para la realización del análisis he utilizado datos del historial de empresas de Invertirenbolsa, además de datos de Morningstar y presentaciones a los inversores de la propia empresa. Aquí tengo que hacer una puntualización. El documento más pormenorizado y desglosado en la web está en francés, pero también había un resumen de poco más de 60 páginas en inglés. Es este último documento el que he utilizado para extraer datos. A pesar de actualmente me defienda bien con el francés, he preferido utilizar el que estaba en inglés que domino mejor. También hay que añadir que los datos más importantes estaban pasados al inglés (salvo uno que he tenido que buscar en el balance en francés como ya comentaré), lo cual se agradece.

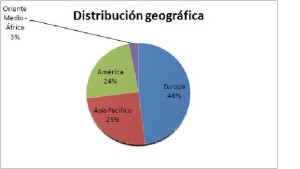

La implantación geográfica de la parte mayoritaria del negocio de la empresa, el de Gas Services como veremos más adelante, es la que sigue:

48% Europa. Como vemos, es donde está centrado la mayor parte de su negocio, casi la mitad, aunque en los últimos años a la baja.

48% Europa. Como vemos, es donde está centrado la mayor parte de su negocio, casi la mitad, aunque en los últimos años a la baja.- 25% Asia – Pacífico. Ha llegado ya al segundo lugar y parece que es la región en la que tienen centradas las mayores expectativas.

- 24% América. Ocupa una sólida tercera posición.

- 3% Oriente Medio y África. Prácticamente residual, centrado casi exclusivamente en Sudáfrica y Arabia Saudí.

El negocio de esta empresa está muy claramente focalizado en el gas como se desprende de la siguiente división de los ingresos:

- 13867 m€ Gas and services (90,3%)

- 912 m€ Engineering and Technology (5.9%)

- 579 m€ Other activities (3,8%). Soldadura y submarinismo, aunque como vemos en este caso es una actividad casi residual.

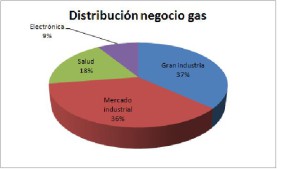

Veamos ahora la división dentro del negocio de gas y servicios en diferentes líneas de negocio según los ingresos que reportaron en 2014:

- 5083 m€ Mercado Industrial (36,7%)

- 4980 m€ Grandes Industrias (35,9%)

- 2570 m€ Salud (18,5%)

- 1234 m€ Electrónica (8,9%)

Como puede verse, más del 70% de los ingresos provienen de una u otra forma de la industria, y actualmente los otros sectores de salud y electrónica no tienen un gran peso, si bien es cierto que están creciendo actualmente a un mayor ritmo. Sobre los resultados del último año destacaremos lo siguiente:

Sobre Europa. Crecimiento en el Este de Europa impulsado sobre todo por los gases médicos. Bajada por el contrario en el resto de Europa aunque en la parte final del año había crecimiento moderado. Hacen notar también que se ha comprado la sueca Fordonsgas, en la línea de intentar crecer en movilidad sostenible, supongo que con vehículos de hidrógeno.

En América crecimiento más fuerte que en Europa en todas sus líneas. Destaca claramente el crecimiento de la división de electrónica en los EE.UU, que fue del 30%, también a raíz de la compra de una empresa de allí, Voltaix, en 2013.

Sobre Asia decir que la mayor parte de su crecimiento se basa en China, donde tuvieron un año muy bueno (me temo que éste no lo va a ser tanto) y destacan que se ha construido un centro de investigación e innovación en Shangai. También se muestra un crecimiento en Japón.

En Oriente Medio han mostrado un crecimiento moderado. No me paro a mirar más porque las cantidades son insignificantes. Únicamente parecen interesados en Sudáfrica y Arabia Saudí, donde además han construido un centro de ingeniería.

También quisiera destacar que resaltan mucho su preocupación por la investigación, y esto se traduce en que más del 10% de la plantilla son investigadores y científicos. Además es una empresa que se preocupa por la salud de sus empleados (en este sentido es un sector delicado, que puede dar lugar a accidentes laborales). En los últimos años los ha reducido a la mitad y actualmente continúa con tendencia a la baja. Muy bien por su equipo humano y les animo a seguir en esta línea.

Por capitalización, a precios actuales estamos hablando de una empresa del entorno de los 40.000 millones de euros, un tamaño ideal para poder crecer sin ser todavía un elefante pero de suficiente enjundia para poder tener un fuerte impulso. Muy bien en este aspecto. Por tamaño hablamos de una empresa con más de 50.000 (6200 investigadores) empleados por todo el mundo e implantada en 80 países.

Por capitalización, a precios actuales estamos hablando de una empresa del entorno de los 40.000 millones de euros, un tamaño ideal para poder crecer sin ser todavía un elefante pero de suficiente enjundia para poder tener un fuerte impulso. Muy bien en este aspecto. Por tamaño hablamos de una empresa con más de 50.000 (6200 investigadores) empleados por todo el mundo e implantada en 80 países.

Actualmente los fondos propios de la empresa representan el 43%, que es un buen nivel. La relación entre activo y pasivo corriente es de 0,98, muy mal dato se mire por donde se mire. Ya sé que le negocio es estable, en crecimiento y todo lo demás y es probable que no vaya a tener problemas serios de liquidez, y menos como está el mercado del crédito actualmente, pero lo que está mal no está bien y esto ha de penalizarse. Bajar de la unidad en este ratio me parece una temeridad innecesaria, y yo personalmente prefiero que se supere la unidad holgadamente. Es la mejor opción de poder mantener un crecimiento sostenido al margen de subidas o bajadas de tipos y mantener los dividendos estables y crecientes cuando sea posible. Lo dicho, mal en este aspecto.

Actualmente la deuda neta supera los 6.300 millones de euros, y hay que destacar

que está en máximos, con un incremento en el último ejercicio. El coste de la deuda está en el entorno del 3,5%, alto en el contexto actual. Debe ser que a los acreedores, al igual que a mí, no les gustan algunas cosas como la relación entre corrientes. En cuanto a su volumen relacionado con el EBITDA, la deuda neta es de 1,63 veces, por lo que no es un volumen especialmente preocupante. Debieran preocuparse por mejorar la financiación, pero no podemos decir que la empresa tenga un problema serio con las deudas, más aún si añadimos que cuenta con flujo de caja positivo los últimos 5 años y este último año casi alcanza los 1000 millones

de euros.

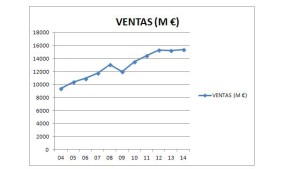

Los beneficios son crecientes sin excepción en los últimos 10 años. Nada más que añadir. Ante un dato así de contundente poco que decir, esto siempre es bueno; quiere decir que ha capeado la crisis aumentando año a año los beneficios, sólo desear que siga así muchos años. Sobre los márgenes tampoco son la gallina de los huevos de oro, pero son buenos. Estamos hablando este último año de un ROE de 14,4% y un margen neto del 10,84%. A lo largo de los últimos 5 años se ha movido en un ROE entre el 14 y el 16% y un margen neto entre 10 y 11%. Estamos claramente ante un negocio muy estable, y que pinta que seguirá moviéndose en esos márgenes, que como digo no serán los mayores del mercado, pero son más que aceptables.

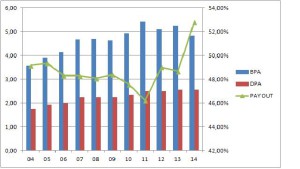

Sobre los dividendos, estables o crecientes durante los últimos años. En este aspecto estamos hablando también de una empresa irreprochable. En los últimos 10 años se ha acumulado un aumento de dividendos del 45%, y manteniendo el pay – out en el entorno del 50% que ha superado por primera vez en 2014 aunque sólo llegando al 52%. El entorno de payout es adecuado y no creo que tenga problemas mientras sigan aumentando los beneficios para mantener un dividendo estable y creciente. Buena nota también en este aspecto. No obstante, ha habido un paulatino aumento del número de acciones en circulación que es lo que ha hecho aumentar el pay – out. Espero que sea un hecho aislado, porque si empiezas a aumentar el número de acciones sin control acabas teniendo que subir el pay – out para mantener dividendos y acabas comprometiéndolos en el futuro. Si el mercado da la opción, quizá una recompra de acciones mejoraría este aspecto a falta de mejores oportunidades.

Sobre los dividendos, estables o crecientes durante los últimos años. En este aspecto estamos hablando también de una empresa irreprochable. En los últimos 10 años se ha acumulado un aumento de dividendos del 45%, y manteniendo el pay – out en el entorno del 50% que ha superado por primera vez en 2014 aunque sólo llegando al 52%. El entorno de payout es adecuado y no creo que tenga problemas mientras sigan aumentando los beneficios para mantener un dividendo estable y creciente. Buena nota también en este aspecto. No obstante, ha habido un paulatino aumento del número de acciones en circulación que es lo que ha hecho aumentar el pay – out. Espero que sea un hecho aislado, porque si empiezas a aumentar el número de acciones sin control acabas teniendo que subir el pay – out para mantener dividendos y acabas comprometiéndolos en el futuro. Si el mercado da la opción, quizá una recompra de acciones mejoraría este aspecto a falta de mejores oportunidades.

El PER actualmente está alto, sobre 24. Está claro que el mercado valora positivamente a la empresa, qué se le va a hacer, las empresas que presentan buenas perspectivas tienen la manía de estar caras. Nos queda esperar que nuestro gran amigo Tsipras líe alguna de nuevo y asuste un poco a toda Europa y baje el precio, aunque últimamente ya los mercados no le hacen ni caso, la UE se mostró muy firme y eso hace que no entre pánico. A falta de nuestro amigo comunista, quizá sus parientes ideológicos chinos nos echen una mano y bajen de

precio magníficas empresas que podamos comprar, actualmente es un precio caro, no nos vamos a engañar. Dicho lo cual, siempre es mejor pagar cara una buena empresa que pagar barato auténtica basura, que también la hay (y mucha por desgracia) en el mercado.

El valor contable es de 33,45 para una cotización en el entorno de 115 euros. Bajo pero fruto del negocio como ya hemos comentado para empresas similares.

Mirando ahora el gráfico vemos que salvo el bajón a finales de 2008, donde dio

buenos momentos de compra, la trayectoria es bastante creciente y este último año se mueve por zonas de máximos. Encuentra una resistencia muy fuerte en el entorno de 122 euros, mientras que por el lado de los soportes encontramos uno en torno a 112 euros, luego ya nos iríamos a los 98. Estos entornos ya serían mucho mejores para una entrada. Ya vemos que está muy alejada de la media 1000, que transita por los 91 – 92 euros. Poco que añadir a lo dicho en el punto anterior, la empresa está cara. Haciendo un resumen, la empresa es buena, pertenece a un buen negocio y no presenta problemas estructurales graves. En su favor, una estabilidad incuestionable y un posicionamiento en el mercado bueno, con una buena internacionalización, así como un historial de beneficios y dividendos

muy positivos. En contra, la relación de corrientes es necesario corregirla, habría que tratar de abaratar costes financieros y los márgenes, aun siendo buenos, tampoco se puede decir que sean espectaculares. En consecuencia, es una buena empresa para invertir, pero desde luego no a cualquier precio y mi consideración es que actualmente se encuentra en un rango de precios muy alto. Para una cartera de inversión hasta un 5% pero desde luego comprada mucho más barata, con un PER por debajo de 20 desde luego y en el entorno de 15 si fuera posible. Qué le vamos a hacer, el jamón bueno normalmente hay que pagarlo caro. En cualquier caso, quizá no sea éste el momento de realizar una entrada pero desde luego es una empresa a seguir.

Leyendo este último párrafo quizá os sorprenda la cifra del 5% y os parezca baja. No es una errata. Es el resultado de la política de su país de origen, la otrora gran potencia Francia. No es admisible que perteneciendo a la UE y no sólo eso sino que también a la Eurozona siga habiendo más problemas de dobles retenciones (y generosas por cierto) que al otro lado del Atlántico. Al parecer a nuestros vecinos del otro lado de los Pirineos cuando se trata de devolver dinero a los inversores internacionales les da por cambiarse de nacionalidad y hacerse los suecos, y eso no me gusta. Esto conlleva en mi valoración una penalización, sintiéndolo mucho. Insisto en que en la UE deben cambiar muchas cosas, y que la meta no puede ser otra que comprar en cualquier país de la UE ( o al menos de la zona euro) con la misma facilidad que compramos en el IBEX. Todo lo que no alcance este objetivo es insuficiente y lo repetiré siempre que sea necesario. Europa se encuentra en una situación complicada y no puede permitirse la fuga de un solo euro de capital por esta causa, aunque parece que nuestros queridos políticos están a otras cosas. Nada más por hoy, esperemos que sea de utilidad para todos el tiempo que empleáis en visitarnos y como siempre muchas gracias por ello.