Hengan International

Hola Compañeros:

Hoy nos vamos para China de nuevo a ver una empresa que me ha mostrado uno de vosotros, una empresa que me gustó mucho y que formó parte de una operación de rotación que he hecho, de forma que me parece razonable el mostrarla a todos vosotros para que veáis un poco lo que he comprado y lo que producen. Hoy nos vamos con Hengan International Group (HK:1044).

Hengan es una empresa casi familiar china, que trabaja sobre un producto muy defensivo, como pueden ser pañales, pañuelos de papel, compresas y algún otro producto que tiene en el holding. En general la empresa está tratando de seguir el cambio social que se está produciendo en China, donde la clase media empieza a ser potente y, por lo tanto, nuevos consumidores de muchos de estos productos. Por lo general, esta empresa es un operador que lleva muchos años en el mercado clásico chino y que en estos momentos está tratando de adaptarse a las nuevas necesidades de mayor calidad de muchos de sus clientes de siempre y de los nuevos que llegan. En general es cierto que muchos chinos prefieren la calidad de muchas marcas occidentales en este tipo de producto, pero no es menos cierto, que esta empresa está empezando a dar el cambio, como muchas otras, a productos con una gama de calidad mucho mayor.

En este punto hay que hacer un parón, para explicar que el gobierno chino quiere instaurar la calidad dentro de sus productos. Si bien es cierto que no se va a dejar de fabricar “chatarra”, como muchas veces han sido calificados muchos productos chinos, bien es cierto también que en muchas marcas propias se está integrando la calidad de una forma importante. Hace una década era realmente complicado encontrar productos chinos, que fueran de calidad. A día de hoy, no son todos, pero ya muchos se pueden encontrar y esto es una de las cosas que le importan al gobierno. Es obvio que esto no se logra en cuatro días, pero a medio o largo plazo, que son los rangos temporales en los que yo me muevo, sí que se va a empezar a notar de forma importante, y esta empresa tendrá, como otras muchas, su hueco en este espectro.

Sobre el negocio, qué voy a contar, es de los que me gustan y mucho. Son cosas necesarias, defensivas, que nadie se acuerda de ellas y que todos consumimos todos los días, de forma, que son negocios que soportan muy bien todo tipo de sucesos; lo más importante para ellos, es el estado de la clase media en las zonas en las que operan. Esta empresa opera principalmente en China, pero ya han empezado a salir fuera a ciertos países cercanos, lo que le da un cierto talante internacional. Lo curioso es que cuando una empresa sale de España, Suiza o incluso USA, es para buscar otros mercados grandes; cuando esto sucede en China, no hay más remedio que ir a mercados más pequeños, pero creo que está claro que la empresa está buscando el tener ingresos de otros lugares.

En cuanto a las líneas de negocio nos dejan muy claro que las compresas es la zona con más competidores y, sobre todo, más agresivos en precios. La empresa ha hecho un esfuerzo en entrar en marcas Premium que es un poco lo que parece que están buscando los clientes chinos y parece que la cosa ha ido bien, han mejorado en ventas este año. Pero esto tiene una doble cara, y es que puede que se hayan vendido menos y estemos ante un negocio plano o incluso negativo que es algo que no me suele atraer demasiado. Con todo, este producto es algo menos del 30% de las ventas, por lo que es un producto importante, pero hay más cosas en la empresa. Sobre el resto de los negocios no es algo sobre lo que haya que hablar mucho, simplemente están ahí, son sencillos y la tónica en general de la empresa es la apertura hacia marcas propias que ofrezcan una mayor calidad en sus productos, lo cual tiene mucho sentido viendo lo que estamos viendo en China. Esto tan sencillo nos va a ocasionar unos costes que tenemos que tener en cuenta, pero que tampoco es que sean excesivos.

El tamaño de la empresa es de unos $6 billones, ya veis que lo pongo en USD para que esté un poco más uniforme y no tengamos confusiones. Una empresa que cuenta con más de 25.000 empleados y que ya tiene ventas fuera de China. Como veis no es una empresa en la que podamos sentirnos incómodos por tema de tamaño. La empresa está muy castigada en estos momentos en cotizaciones y hace que esto sea un poco menor de lo que debiera, algo que nos favorece.

Antes de comenzar a mirar nada que lleve la palabra dinero, he de haceros una advertencia que os puede ayudar un poco. Cuidado con las divisas en esta empresa. Nosotros la tenemos que comprar en HKD, pero todas las cuentas y la mayor parte de lo que veamos está en moneda china RMB, de forma que debemos de tener cuidado con el factor de cambio. De hecho, no vamos a tener Gráfica de las Lamentaciones por ello, ya que han cambiado la forma de publicar resultados y no he hecho todo el cambio. Podría haberlo hecho a factor constante, pero no me ha parecido buena idea, de forma que he ajustado un poco para los beneficios y ya está. Y publicar algo que no está bien del todo, no me ha parecido correcto, simplemente he mirado los puntos que más me pueden interesar para ver que todo está bien.

La relación de corrientes es de 1,35 que no es mucho, a lo que tenemos que decir varias cosas. La primera es que tienen casi toda la deuda como corrientes, algo que no es nada normal, pero que lo hacen. Puede que sea debido a lo que tienen que pagar por ella. He estado mirando un poco todo esto, porque la empresa tiene mucha caja, por la que saca dinero, pero por otro lado mantienen toda esta deuda a corto plazo, como digo es algo que no entiendo muy bien. Quizás sea el único punto que me ha llamado la atención de esta empresa, pero estoy seguro que tiene alguna razón. Hay por ahí alguno que dice que es para esconder deuda. No voy a decir ni que sí ni que no, pero la caja, la deuda y los dividendos son los puntos más complicados de falsificar en unas cuentas, y tras mirar 12 años de informes no he encontrado nada que me pueda indicar que hay gato encerrado. Simplemente creo que por alguna razón operativa y de tranquilidad, la empresa ha decidido tener esta situación financiera así. Lo cierto es que los últimos 5 años tenemos algo parecido, por un lado, tenemos una caja repleta y por otro unas deudas bancarias. Creo que no se le debe dar más vueltas, simplemente vigilarlo. Puede que quieran ese dinero para tratar de hacer alguna operación corporativa rápido, en caso de que se dé algo.

Vemos que la empresa no tiene fondo de comercio y unos intangibles que son totalmente depreciables. Esto no es otra cosa que el hecho de que esta empresa está creciendo de forma orgánica. En caso de que empiece una mayor consolidación en el país, veremos cómo la empresa empieza a ganar peso tanto el fondo de comercio como los intangibles, pero por el momento vemos que la empresa ha decidido coger el camino del crecimiento orgánico. Esa posición de caja elevada, puede significar que están mirando cosas, pero no quieren pagar ciertos precios o simplemente están esperando la oportunidad. Por lo demás no hay mucho que destacar en el balance, he visto todo correcto. Vemos que la parte de los accionistas crece como debe y las ganancias acumuladas van bien, algo que me gusta mucho mirar de cerca cada vez que veo una empresa.

No quiero dejar pasar la oportunidad para hablar un poco de deuda con esta empresa. La empresa tiene una deuda de unos HKD20 billones, pero tiene más dinero en la caja y lo que es más importante, en este caso los inventarios los podemos hacer equivalentes a caja, ya que puede que se tengan que vender con un poco de descuento, pero no va a ser mucho, de forma que este es un dinero que está ahí para la vida de la empresa, pero que, en caso de liquidación, no habría problemas con ello. Por otro lado, hemos de evaluar bien el coste que tiene la deuda para la empresa. Por un lado, sacamos dinero por lo que tenemos en caja, pero hay que pagar intereses a los bancos. Como he dicho, esto es algo que no entiendo muy bien y supongo que la familia que dirige la empresa lo tiene así por alguna razón. Muchas veces es simplemente prudencia, como nosotros tenemos el fondo de emergencia, o puede ser que anden tras alguna operación que no acaba de salir. Sea como fuere, nos da exactamente igual, porque nosotros compramos las acciones con este supuesto ya contado, de forma que hagan lo que hagan, con que no hagan disparates, ya nos llega. Considero a esta empresa como una empresa con deuda cero.

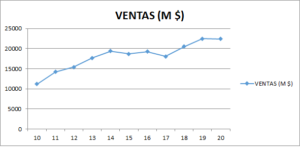

Las ventas fueron bien en el pasado, mejor que ahora. Pero es habitual en estas empresas tener algún año en el que las ventas y los beneficios se atragantan. Podríamos decir que pueden crecer en el entorno del 4% sin problemas, dependiendo un poco de cómo vaya China y de qué nivel de salida al extranjero tengan, que por el momento está creciendo poco a poco. Estos son productos que no dan ni sorpresas positivas, ni tampoco negativas si no se hacen tonterías.

Los márgenes de la empresa son estupendos, obtiene un ROE del 23% y un margen neto del 20% para productos que son básicos por lo general. Si nos queremos ir a marcas Premium, puede que tengamos que invertir un poco más de dinero en I+D y publicidad, pero por el otro lado se consigue más dinero por las ventas, de forma que pueden resentirse un poco, pero los beneficios igual no. Hemos de tener en cuenta, que el precio de las materias que usan, han estado muy baratos estos dos últimos años y esto en caso de volver a la normalidad nos dañará los márgenes. Esto no es una broma y de hecho yo ya he hecho un ajuste por ello, porque creo que es algo que puede suceder. Todas las empresas con intensidad de uso de energía y materias primas, pueden verse muy afectadas de una subida de éstas, una subida que no podrán llevar a sus precios finales y que cuando lo hagan ocasionará sin duda alguna una bajada de consumo. Cuidado porque este es un riesgo olvidado que todas las empresas que tengan estos perfiles debemos de tener en cuenta porque si aparece la olvidada inflación, hará estragos en la deuda y en las ventas, resultado en muchos apuros, dividendos cortados y posibles quiebras. No veo grandes problemas en esta empresa por estas razones, de forma que estoy tranquilo, sobre todo con ese nivel de caja que tienen.

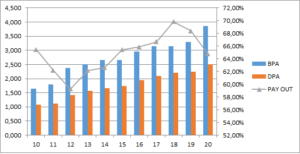

Los beneficios han crecido bien, pero cuidado como digo a la falta de inflación en las materias que usa, recordemos las variaciones del margen bruto, no es otra cosa que el precio de la energía y el de las materias en las fábricas. De forma que estamos en el medio, pero la cosa se puede poner agresiva por un tiempo, así que prudencia y tener en cuenta estas cosas. En general los beneficios han crecido al 8%, pero todo indica que no podrán seguir a este ritmo, de forma que la mitad puede ser algo mucho más realista. Los dividendos han ido de la mano, ya que los ligan a un número del entorno del 60% de BPA. Creo que es un rango aceptable para este tipo de negocio. Además, los dividendos se pagan con dinero de verdad y nos premian con alguna que otra recompra que nos da un poco más de BPA sin hacer nada. En general no he visto nada que no me indique que estamos ante un buen negocio y una empresa que va bien. Las inversiones de capital están controladas y esto nos muestra lo que ya sabíamos, el negocio en el que estamos es bueno, la parte mala la hacen los externos y esta empresa está situada en la parte del negocio que más me gusta. No hay mucho más que podamos comentar por aquí.

En cuanto al valor contable, pues a la mitad de una cotización deprimida. Pero hemos de tener en cuenta que China ha experimentado inflación y crecimiento y muchas de las cosas que compraron hace tiempo, las han depreciado, pero valen mucho más que lo está anotado en el balance. No veo problemas aquí.

La directiva la he visto bien y como me gusta, obtienen un coeficiente de habilidad de más de 20. Pero parte de este éxito es del negocio, otra parte de la buena labor que han hecho y que creo que están haciendo. Y por último, del momento, con una bajada de los últimos años de las materias, este tipo de negocio lo hacen mucho mejor que con perfiles de inflación. Veremos lo que pasa, pero creo que la directiva ha colocado bien a la empresa para un escenario complicado de inflación, de forma que creo que se puede ser socio de estas personas sin mayor problema. Me ha gustado la parte que he visto en los fondos propios en la empresa, de forma que estoy tranquilo.

La valoración de la empresa es complicada. Si nos olvidamos de todo vemos que estamos comprando a PER 10 una empresa que crece, paga buen dividendo, y tiene una buena directiva. Pero la realidad es que hay que hacer varios ajustes por prudencia. Lo primero, es que, aunque consideremos que la empresa no tiene deuda neta, tiene deuda. Lo segundo es que no me acabo de creer los buenos resultados de este año, dado el precio de las materias. Y, por otro lado, hay caja. Lo que he hecho es restar la parte de la caja que creo que está de más, ajustar beneficios a un perfil más normalizado y echar cuentas. Creo que pagando menos de 65 HKD no es un mal precio para el negocio que estamos viendo. Tampoco es cuestión de ponerse a comprar como locos porque sale una valoración baja, sino que es momento de ir pillando soportes y cargando poco a poco hasta el rango que nos haga sentirnos cómodos.

Si miramos la gráfica, casi nos echamos a llorar, parece la de una empresa que está quebrando. La empresa tiene un soporte sobre 50 HKD y hay una resistencia en 60 HKD. Este rango es muy bueno para ir pillando poco a poco esta empresa en las zonas de soporte y con tranquilidad. Lo más curioso de este gráfico es que la empresa viene de cotizar a PER 35 y esto es algo que nos daña mucho. Para justificar estos precios habría que crecer por encima del 20%, algo que es obvio que estas empresas no pueden hacer. Cuidado con pagar estos precios y luego inventar mentiras sobre las cuentas de las empresas. Los únicos que hemos tenido mentiras son los que han interpretado que se puede pagar 35 veces por esta empresa, es obvio que no se puede. De forma que no olvidemos nunca los precios. El precio que pagamos por una acción es una mezcla de los beneficios y los activos actuales más el beneficio futuro Pagar por futuro crecimientos es maravilloso. Lo es hasta que el crecimiento cesa, la cotización cae, los dividendos dejan de subir y la cara de bobos que se nos queda es fantástica. Es en ese momento cuando muchos inversores en lugar de hacer autocrítica verdadera (decir el error ha sido mío, y no buscar las razones) y nos dedicamos ha hacer más invenciones para echar la culpa de un error que fue nuestro y que además ni hemos identificado, ni sabemos y asumimos lo que realmente hicimos.

Resumiendo un poco todo, hoy estamos ante una empresa familiar excelente, los márgenes no nos dejan la menor duda, a pesar de que no es el mejor año para mirar, son más altos de lo habitual este ejercicio, pero nunca han sido malos. No hay problemas en el balance y lo único que ha pasado es que el crecimiento ha moderado. Por un lado, hay competencia, por otro no siempre se puede crecer en rangos altos. La empresa nos paga un dividendo real muy goloso y está bien dirigida. A estos precios, no me presenta problemas, sobre todo porque la deuda que tiene la cancelamos con la caja, de forma que no es un problema. Para una cartera ElDividendo, hasta un 4% y a oro rojo. No le doy más calificación porque me gustaría ver una empresa más internacional y me mosquea un poco la deuda y la caja, es algo que pasa a veces en Asia, pero que, para dar una calificación un poco más alta, tengo que conocer más y tener un poco más interiorizado. Para los cobradores de dividendos me parece una empresa estupenda.

Sobre la competencia, que hay mucha gente preocupada por ello, creo que debemos de estar tranquilos, hay mucha gente saliendo de la pobreza en China y habrá mercado para todos. La empresa está entrando en zonas de más calidad y lo va a lograr, además el gobierno Chino lo fomentará, de forma que no me preocupa. Pero en entornos competitivos la eficiencia y la situación financiera son claves. A ver qué competidor tiene estos márgenes y un balance con este nivel de saneamiento, porque de todos, éste es de los últimos en quebrar, de forma que a ver quién es el que tira la primera piedra. Y si hay inflación de verdad, veremos si muchos consumidores no se tienen que ir de nuevo a gamas más económicas. Cuando el viento sopla de culo, nos olvidamos rápidamente de cuando sopla de cara, pero soplará. Sin más un saludo a todos y como siempre, muchas gracias por la visita.

13 comments to “Hengan International”

Aupa Gorka,

Muchas gracias por este análisis, da gusto leer análisis tuyos los lunes con un cafe delante! Que buena empresa parece, vi un hilo en el foro de Gregorio y la estuve mirando, capture un «mini pack» justo antes de que fuese ex dividend asique esperando el primer dividendo.

De hecho, con esta empresa mi cartera se coloca con un 45% del valor en empresas Chinas. Lo cual me hace reflexionar. Todo está caro (casi todo) y me siento más cómodo invirtiendo en empresas de este tipo, agua etc en China, olvidadas y apestadas a pers ridículos, que invertir en USA o Europa en cosas de peor calidad y más caras, o calidad similar pero caras. Supongo que va por temporadas, ya habrá precios mejores por otras bolsas!

Por cierto, como ves el hacer una quedada? Vuelvo a Bilbao dentro de un mes, sería la hostia si por casualidad se pudiese organizar una quedada, que se agradece ver a inversores y no ser un bicho raro! Un saludo y que vaya bien la semana!

Hola Alejandro:

Yo no conocía esta empresa, fue uno de vosotros el que me la presentó y me ha gustado la idea.

45% en China es para reflexionar, yo ando lejos de ese rango, pero ya va cogiendo peso en mi cartera, que es ya un poco antigua y por lo tanto cuesta más cambiar los pesos, salvo que nos pongamos a rotar.

Lo de la quedada tal y como están las cosas está complicado, pero ya volverá la normalidad y tendremos alguna.

Un saludo

Gorka

Muy interesante empresa en un sector muy defensivo y con una buena RPD. Una pregunta, que retención en origen podemos esperar de esta empresa?

Muchas gracias.

Un saludo.

Hola Juanjoo:

Debiera de ser 0% en origen, pero te lo podemos confirmar cuando llegue el dividendo.

Un saludo

Gorka

Gran análisis detallado de una empresa desconocida para muchos. Sorprende el tema de la deuda con tanto cash, que dandole un par de vueltas parece que lo que ellos reciben por parte de sus depósitos está en el 4,10% en 2020, y en cambio sus deudas bancarias las han pagado al 2.6%, con lo que parece que justifican una parte (anexos 23 y 29 del informe 2020). Según IB las acciones de insiders han pasado del 42% al 47% en los últimos 5 años, lo cual no es mala señal.

La gráfica de BPA y DPA es increible. Ya la querrían muchas empresas occidentales. Lo dicho, muchas gracias por tu trabajo, siempre brillante.

Hola Héctor:

Muhas gracias por tus palabras. A mí también me sorprende un poco lo de la deuda, de hecho, si no fuera así quizás la hubiera calificado mejor, pero de momento creo que está bien donde está.

Un saludo

Gorka

Se me escapó la semana pasada, quería comprarla ex dividendo pero los horarios de HK lo impidieron. Buena empresa.

Hola Sanchop,

Siempre hay buenas ocasiones, eso nos pasa a todos. A meter la orden y esperar

Un saludo

Gorka

Gracias por tu análisis Gorka, me parece una buena empresa. De hecho creo que la añadí a mi cartera un poco después que tú.

Tras analizar varias empresas chinas (siempre intento que sean algunas de las que tú hablas o compras para tener una referencia), veo que tienen ratios muy buenos, baja deuda, alta RPD con relativamente bajo payout y muchas de ellas un crecimiento interesante (como China Water Affairs) a precios insultantemente bajos y en sectores defensivos. Esto me hace preguntarme si realmente somos muy listos o muy buenos inversores comprando estas empresas o se nos escapa algo que el resto ve y nosotros no.

¿Tú que opinas Gorka? ¿Crees que hay riesgos en invertir en China que no estamos contemplando? ¿Consideras que asumimos algún riesgo en especial invirtiendo en China en lugar de invirtiendo en EEUU o Europa?

Entiendo por tus movimientos, que ves a estas empresas chinas como buenas empresas y seguras (dentro de que siempre asumimos riesgos en la inversión) ¿no?

Yo personalmente tengo cerca del 20% de mi cartera en China y considero que para invertir en dividendo son grandes empresas. Vamos, que no veo que haya especial problema en invertir en estas empresas, sobre todo a largo plazo e invirtiendo en sectores defensivos (asumiendo los riesgos propios de la inversión en renta variable y tratando de diversificar de una manera adecuada).

Mil gracias por tus análisis, por tu blog en general, vídeos y por todo lo que aportas a la comunidad inversora. Aprendo muchísimo de ti y disfruto mucho con tus aportaciones.

Un saludo.

Hola Carlos:

Personalmente creo que va por modas, las mismas empresas por las que se pagaba PER 100 en Japón luego se vendieron casi gratis y ya ves, lo mismo. Mira lo que ha pasado con Iberdrola, la olvidada del Ibex a la número 1.

Siempre que estamos en renta variable tenemos riesgos, hay que tenerlo claro.

Las altas cotizaciones atraen capital, a todo el mundo le gusta que sus cotizaciones suban y se olvidan del BPA. A mí eso no me gusta. Esto es así hasta un día que se invierte. Del PER de USA al que llegó Japón queda mucho, de forma que puede seguir subiendo sin problemas sin aumentar el BPA, pero el día que esto se invierta, pues cuanto más haya subido, más agresiva será la bajada.

Un saludo

Gorka

buenas Gorka, agradecerte que compartas el análisis y que a muchos nos reduce un poco el temor al leer ciertos rumores, supongo que con el objetivo de sacar algún tipo de rentabilidad.

sin mas, agradecerte todo el trabajo que realizas.

un cordial saludo

Nano.

Hola Nano:

Bueno ya sé que veis mis movimientos que es mejor que una entrada, al final lo que uno hace es lo que cuenta. Como puedes ver, yo también tengo alguna dudilla sobre la empresa y me mantengo con una posición relativamente pequeña de momento.

Un saludo y muchas gracias a vosotros.

Gorka

Hola Gorka.

He encontrado este análisis sobre la compañía. El autor lo ha publicado también en SA. Un saludo.

https://aktienfinder.net/blog/hengan-international-aktie-schnaeppchen-oder-chinesische-wirecard/