Campari

Hola Compañeros:

Hoy a petición de uno de vosotros nos vamos hasta Italia para ver una empresa de un negocio de los que sabéis que me fascina. Hoy volvemos al negocio del vicio, algo que nunca tiene bajadas de demanda y que son negocios con muy buenos márgenes y clientes muy fijos. Hoy nos vamos a ver Campari, empresa competencia de dos que ya hemos analizado en el pasado y que veremos cómo la encontramos para incorporar a las posibles empresas de la lista de honor, el negocio lo merece.

Campari es una empresa de producción de bebidas alcohólicas, una multinacional que vende en todas las partes del mundo sus productos. Sus orígenes se remontan a 1860 en Milán, concretamente en el Café Campari, donde Gaspare ofrecía a su clientela un aperitivo de su invención. Su característico sabor surgía de la combinación de hasta 60 ingredientes distintos, incluyendo hierbas, especias, ralladuras de frutas y cortezas, entre las que sobresalen la quinina, el ruibarbo o la naranja amarga el pomelo y jengibre . El color, según el mito, lo obtenían del caparazón de tortuga, aunque, al menos, actualmente, es la cochinilla, el colorante que se emplea en los licores para obtener el color rojo. En 1904 abrieron su primera fábrica en Italia y poco a poco han ido expandiéndose tanto vía crecimiento orgánico como con adquisiciones de otras pequeñas compañías.

Creo que ya hemos hablado mucho del negocio y de sus implicaciones. Creo que la entrada de Diageo sigue tan vigente como el día que se redactó y su negocio es extraordinario. Hoy estamos ante una competencia, por lo que habrá que evaluar las marcas y las ventajas de las mismas así como la gestión que la directiva hace de la empresa. Yo soy accionista de Diageo, una empresa que me fascina así como su negocio, por lo que cada vez que me encuentro empresas del estilo presto atención. Sobre todo para todos aquellos nuevos, recomiendo leer esta entrada para ver lo que hablamos del negocio, ya que repetir lo mismo no tiene mucho sentido.

Para analizar la empresa me he basado en los informes y presentaciones que tienen en la web así como en los lugares habituales. Creo que lo más importante es lo siguiente:

- El año pasado lo cerraron sin pena ni gloria pero el actual viene bien en beneficios.

- La empresa ha estado comprando marcas, han sido ya compras considerables por lo que los intangibles andan altos.

- Salvo el Vodka crecen en todos los productos y en todos los mercados, lo cual es una noticia muy positiva.

- Venden principalmente en mercados desarrollados (80%) por lo que hay margen para crecer en muchos países lo cual le da un poco más de margen para crecer que a otras empresas de la competencia.

- Hay un nivel de deuda que es preocupante, lo veremos más adelante.

En cuanto al tamaño de la empresa ronda los €7 billones, lo cual ya es una empresa de cierto tamaño. Lo que sucede es que está cotizando a unos múltiplos muy altos, por lo que si corrijo esto estaríamos hablando de haber superado justamente la barrera que aparta a las small caps. La consideraré grande ya que tiene una tendencia alcista en ventas y beneficios y con los resultados que lleva publicando no hay duda de ello. La empresa tiene 4.100 trabajadores, lo cual me ha parecido poco, pero tampoco le doy demasiada importancia. Como opera en todos los mercados del mundo y es fácil encontrarse sus productos en cualquier país pues no hay duda de que la empresa tiene un tamaño suficiente para invertir sin restricciones.

Si miramos la relación de corrientes la tenemos en 2,30 un valor muy conservador para estar en un negocio de esta rotación y en Europa. Mirando un poco veo que tienen unos inventarios muy altos, lo cual me ha sorprendido. No es preocupante porque no se trata ni de un producto perecedero ni de algo que vaya a pasar de moda, pero creo que podrían optimizar un poco esto. Los fondos propios quedan en el 42% pero los intangibles representan el 55% del balance, por lo que estamos hablando de un balance con humo. Creo que es excesivo y debieran de empezar a depreciar más, además de aumentar un poco la caja de la empresa que sin ser baja, podría mejorarse. O lo que sería más interesante, reducir deuda.

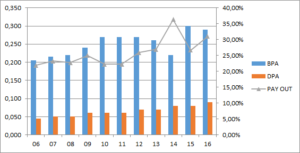

Pasamos al capítulo de deuda, hoy tenemos cantidades que no son depreciables, una deuda a largo plazo de €1 billón y un pasivo no corriente de €2,1 billones, lo que nos deja una relación con el EBIT de 3 y 6,5 veces que son rangos ya en mi opinión preocupantes a pesar de que en lo que va de año el EBIT ha mejorado bastante. Creo que debieran de bajar un poco la caja y los inventarios para eliminar deuda y pasivos de forma que se paguen menos intereses y todo me cuadre un poco mejor. Hoy no voy a ser excesivamente quisquilloso con los intangibles por la estabilidad de las ventas, lo ponen bastante claro en las presentaciones y las ventas en general son altamente predecibles lo cual es un plus para permitir unos intangibles mayores y una deuda mayor, pero creo que esta empresa debiera de plantearse ya mejorar la situación financiera, y reducir un poco los intangibles que tienen. Como ya he dicho hoy no tengo razón para ponerme excesivamente nervioso por sus estabilidad de ventas y rangos de ventas por marcas que me muestran. Antes de continuar he de decir que la empresa acaba de hacer un Split 1×2 por lo que tengo todos los datos de BPA y DPA al doble por no cambiar todo a última hora. Es exactamente igual para ver las relaciones pero no os fijéis en el número ya que no está corregido, para eso está el enlace a la web con los dividendos.

Llegamos a los márgenes, punto fundamental para todas las empresas. Hoy tenemos un ROE de 8,7% y un margen neto del 9,6%. Está claro que este ROE es fruto de un balance lleno de humo ya que cualquier empresa de este tipo si tienen cancha para crecer de forma orgánica tiene un ROE superior a 30%, de forma que ya vemos un poco lo que habría que depreciar el balance para que la cosa adquiera un poco de realidad. Con todo creo que las marcas que tienen dan valor al balance y sobre todo barreras de entrada. Es como una lista de clientes fijos. El margen neto está bastante bajo y me ha llamado la atención ya que me lo esperaba un poco superior. La empresa picha para mi gusto en este punto ya que no estamos hablando de un fabricante de hilo o de sal, y sus márgenes están en este entorno.

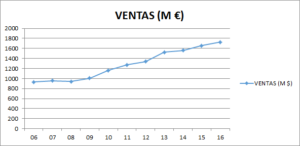

Las ventas de la empresa han crecido algo en los últimos años, no tanto como me gusta pero han crecido. La verdad es que para las compras y el orgánico del que me hablan debieran de haber crecido más, pero van por buen camino. Además como ya hemos dicho, son bastante estables en zonas como en marcas por lo que no hay mucho problema.

Sin embargo si miramos los beneficios nos llevamos una sorpresa, lo normal es que si las ventas de duplican los beneficios sigan un camino similar. Pero para mi sorpresa solo han subido un 41% en este periodo que miro. Es cierto que este ejercicio las cosas van muy bien en este sentido, pero he estado mirando flujos de caja y gastos, luego la Gráfica de las Lamentaciones nos dirá dónde y cómo se está escapando el dinero. Crecimiento medio del 3,5% anual lo que es bastante raquítico para haber comprado empresas.

Los dividendos han duplicado por lo que hay menos beneficio para reinvertir en el negocio. La cuestión está en determinar si se puede reinvertir o no con calidad y mejorando el negocio. La empresa tiene un pay – out del 30% aproximadamente, luego veremos cosas en este sentido. No hay problemas en el flujo de caja y la empresa tiene dinero más que suficiente para pagar los dividendos. Me ha llamado la atención que están gastando bastante más de lo que me esperaba en CAPEX, pero con todo sigue sin ser una cifra grande. La empresa paga un dividendo al año en mayo. Recuerdo que la sede social de la empresa está en Italia y según mis tablas de dobles retenciones le corresponde una retención en origen del 26%, un gran problema para las personas que compramos empresas para toda la vida.

El PER de la empresa ronda 35, está muy claro que a pesar de los buenos resultados que publican este ejercicio, pero estos ratios son excesivos para lo que a mi me gusta, dudo que pagara la mitad, de forma que tendría que duplicar beneficios de forma sostenible o caer la mitad para que me planteara entrar. El valor contable queda muy lejos de la cotización como ya nos lo podíamos imaginar de entrada. No es un punto a tener en cuenta en este tipo de negocios. Simplemente creo que está muy claro que la empresa está cara, por la razón que sea, está muy cara.

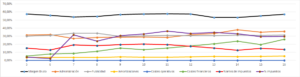

Llegamos al punto más interesante hoy, la gráfica de las Lamentaciones, ya que hay mucho que comentar y sobre todo, después de esto nos cuadrarán muchas cosas. Lo primero que vemos en esta gráfica es que el negocio es bueno con un margen bruto alto y estable, esto está muy bien. Los gastos en publicidad están estables, como debe ser. Pero los de administración tienen una tendencia alcista que no tiene sentido ya que una empresa que crece y adquiere otras deben de hacer justamente lo contrario debido a sinergias. No se están controlando para nada estos costes y la empresa se está sobrecargando de personas que no aportan nada pero cobran todos los meses, y aun creciendo en ventas, estos costes crecen mucho más. Amortizaciones estables, que debieran de haber subido un poco para limpiar balance, y llegamos al punto complicado. Vemos cómo los gastos financieros suben y suben a términos que ya son preocupantes. Y de la misma forma que estos suben, vemos cómo baja el margen antes de impuestos. No hay sentido a que una empresa que paga pocos dividendos tenga un gasto financiero de este tipo ya que su negocio es bueno y generan bastante caja. Por lo tanto el dinero se está ubicando de una forma muy mala. Hubiera sido mucho mejor que no hubiesen hecho nada y hubiesen repartido todo el beneficio en forma de dividendos. Entiendo que estos aumentos en la deuda no pueden ser eternos y por lo tanto o encuentran la forma de crecer sin tirar tanto dinero o habrá problemas, porque estamos en una zona de mucho gasto financiero para un negocio como éste.

Y tras lo dicho no puedo ser muy positivo con la directiva, mi fórmula les da un coeficiente de habilidad de 4 que es muy bajo para un negocio como éste. Esto quiere decir que hay un montón de dinero no entregado a los accionistas que no se invertido de forma correcta. Seguramente esto no se sienta en la empresa ya que la cotización está muy alta y los inversores ven el retorno ahí, pero recordemos que hasta que no se venda la empresa eso no se puede contar con mucha alegría ya que de la misma forma que ha subido puede bajar, yo creo que lo correcto es ver el valor que se da a las empresas en la tendencia y crecimiento del BPA, porque de lo contrario somos esclavos del humor del mercado. Esta empresa no está mejor o peor que hace unos años en la crisis de Europa. Sin embargo el comportamiento de la cotización sí que varía mucho. Viendo en general lo que ha pasado en los últimos años, pues uno puede pensar que en este negocio tiene un refugio muy importante para sus ahorros si sabe comprar en buen momento, pero veo que no es un sitio donde vayamos a sacar fuertes revalorizaciones si nos fijamos en el BPA, cosa que puede cambiar. No dejaría de dormir teniendo el dinero aquí, pero desde luego creo que se puede dormir mucho mejor teniéndolo en la competencia.

Sobre el futuro del negocio soy positivo siempre que lo sepan cuidar. Personalmente conocía una de las marcas pero esto va mucho por gustos y zonas. Creo que si saben cuidar a los clientes e introducir el producto tienen margen para crecer. Pero aquí hay un problema, al contrario que en Texhong es fácil robar clientes a gente que da lo que da y con industrias que son muy rudimentarias, aquí para quitar clientes hay que comprar empresas, abrirse paso en nuevos mercados, producir mucha calidad y enfrentarse cara a cara con grandes del sector como Diageo o Brown Forman, con lo cual veo difícil un robo grande de cuota de mercado ya que empresas como las mencionadas son más rentables y tienen mejor economía de escala. Por lo tanto, hoy quiero dejar claro que la empresa puede crecer, puede que el sector lo haga muy bien pero esto no implica necesariamente unos buenos márgenes o buenos beneficios. Creo que esta directiva está por debajo de las dos mencionadas y posiblemente de otras más. Con todo, en este sector si se empiezan a hacer las cosas bien con el tamaño que tienen se puede crecer y sobre todo mejorar los márgenes que tienen.

Si miramos un poco la gráfica vemos una empresa que se ha disparado en los últimos años. Tras la caída en la gran crisis todo ha sido crecimiento y del grande (mucho mayor que el de sus beneficios) salvo un respiro que se tomó allá por finales de 2014. En lo que va de año lleva una revalorización cercana al 50% que es una barbaridad. Si nos acercamos un poco más, vemos un pequeño soporte en 6 y más abajo otro en 5,2. Por arriba estamos prácticamente en máximos históricos, únicamente tenemos la resistencia en 6,40 que ha roto abriendo paso a máximos históricos. Como ya he dicho antes, la empresa anda muy cara en estos momentos.

Resumiendo un poco todo, hoy nos hemos ido a un sector muy bueno para lo que buscamos en esta web, un sector que en general es muy defensivo y se suele comportar de una forma muy predecible. La empresa no está todo lo bien que debiera, los márgenes son menores que la competencia y no están sabiendo trasladar las ventas al beneficio de la empresa. Los dividendos son bajos y prudentes. Pero la empresa tiene más deuda de la que me gusta y la directiva no me acaba de agradar, tampoco me repulsa. Para una cartera de ElDividendo hasta un 4% en plata rojo a la espera de mejora de negocio y deuda. Si veo que el dinero se reinvierte correctamente, se deja de endeudar en exceso, mejoran un poco los márgenes y además veo el balance un poco más limpio me podría pensar pasarla a la zona dorada de la clasificación, pero son demasiados puntos dudosos para acercarla más. Es un buen negocio, pero hay que hacer las cosas mucho mejor de lo que se está haciendo, ya que a estos precios tengo a la competencia y me gusta mucho más. La empresa además está muy cara. Hoy tenemos el ejemplo de un gran negocio que podría estar mucho mejor llevado, pero que da lo que da, un coeficiente de habilidad muy bajo porque no se consiguen asignar bien los capitales que la empresa gana y además una deuda tan alta está comiendo mucho los beneficios, tengamos en cuenta que estamos en mínimos históricos de tipos de interés, desde luego si comienzan a subir, la situación se podría poner muy tensa. Una empresa que podría ser para todos los públicos pero que sinceramente creo que es mejor irse a la competencia.

Hoy nos despedimos con una mala noticia. Es probable que durante un tiempo sólo podamos publicar una entrada a la semana, que sería los Lunes. Entre el aumento de la carga de trabajo de mi hermano (que en principio será transitoria) y una lesión que he sufrido justamente hoy que me tendrá inmovilizado un tiempo me costará más sacar dos análisis a la semana y como digo es posible que bajemos a uno durante un tiempo. A ver si se normalizan las cosas lo antes posibles y volvemos a nuestro ritmo habitual. Con una disculpa por el inconveniente nos despedimos hoy, como siempre esperamos que la entrada haya gustado y muchas gracias por la visita.

19 comments to “Campari”

Gracias por vuestro trabajo y compartirlo.

Y desearte una pronta mejora, con las mínimas molestias y que todo quede en un pequeño susto.

Hola Jeronimus.

Gracias por tus palabras, y aprovecho para agradecer a todos los comentarios por los deseos de pronta recuperación, espero yo también que sea lo menos posible.

Como siempre, muchas gracias por la participación.

Jon

Gracias por el análisis. Yo personalmente he descartado el mercado italiano por la alta retención y por la escasez de empresas interesantes.

Hola It is me

El mercado italiano no es que sea de nuestros predilectos tampoco, de hecho creo que es la tercera italiana que analizamos pero nunca se sabe; si se puede encontrar algo bueno hay intentarlo, de hecho la fabricante de frenos Brembo era una empresa bastante interesante.

La lista la tenemos nosotros en un Excel, pero no está colgada en ningún sitio.

Como siempre, muchas gracias por la participación.

Jon

Por cierto, ¿tienes la lista de empresas para las que se han solicitado análisis en alguna parte?

Gracias,

Diageo es una de mis preferidas, y siempre con ganas de comprar mas 🙂

Espero que te recuperes muy pronto y podamos seguir leyendo estas fantasticas entradas durante mucho tiempo!

Saludos.

Hola Pedro

Diageo es una gran empresa, mejor que ésta claramente. El problema es que encontrarla barata no suele ser tarea sencilla, pero no hay que desistir, siempre aparece alguna que otra oportunidad.

Como siempre, muchas gracias por la participación.

Jon

Como siempre Muchas Gracias por vuestro trabajo y mucho animo tanto con la recuperación de la lesión como con el aumento transitorio de la carga de trabajo.

Un saludo

Hola LauAitor

Muchas gracias por tus palabras en la parte que me toca. Esperemos recuperar el ritmo normal en la mayor brevedad posible.

Como siempre, muchas gracias por la participación.

Jon

Muchas gracias por el análisis. Veo que pasa un poco lo que me temía, no es del todo mala, pero como muy bien dices parece mas atractiva la competencia.

Espero que tengas una pronta recuperación.

Hola Hormigonero

Pues es un buen resumen, la empresa no es de lo peor que hemos visto, pero dentro del sector las hay mejores, y eso hace que pierda mucho atractivo. Si a eso le unimos los líos de dobles retenciones y demás, pues creemos que es mejor centrarse en las empresas de la competencia.

Como siempre, muchas gracias por la participación.

Jon

Muchas gracias por descubrinos y analizar empresas con tanto mimo y esmero.

Os deseo una pronta recuperación y una bajada del trabajo.

Saludos.

Hola Roman

Gracias por tus palabras, somos los primeros interesados en encontrar buenas empresas para nuestras propias inversiones, y en muchos casos ha sido gracias a aportaciones de comentarios, por lo que el agradecimiento es mutuo.

Como siempre, muchas gracias por la participación.

Jon

Deseo que te recuperes pronto

Hola Javi

Muchas gracias por tus palabras, espero que sea lo menos posible pero de momento creo que me queda una temporada, esperemos al menos que pronto deje de tener la inmovilización.

Como siempre, muchas gracias por la participación.

Jon

Hola Gorka y Jon.

Digo lo mismo que los comentarios anteriores: que te recuperes pronto de la inmovilización que tienes y que no queden secuelas de ningún tipo.

Otra empresa del «sector vicio» que también me gusta tanto como a vosotros es la francesa Pernod Ricard, dueña de marcas como Beefeater, Chivas, Ballantines, que veo continuamente en las vitrinas de los bares.

Saludos.

Hola Antonio.

Igual que al resto, agradecer tus palabras. Sobre la empresa que nos comentas, ya nos la habían pedido y de hecho la tenemos prácticamente terminada y se publicará antes de final de año, probablemente el mes que viene, como dices es de las que promete, ya veremos en qué queda.

Como siempre, muchas gracias por la participación.

Jon

Que te mejores, te deseo una pronta recuperación y muchas gracias por vuestra enorme aportación

Hola David

Muchas gracias por tus palabras, esperemos que sea lo menos posible, y gracias por la participación.

Jon