Hormel

Hola Compañeros:

Hoy nos vamos a USA para seguir esta etapa que hemos abierto sobre empresas relacionadas con la alimentación. Hoy continuamos esta etapa con una empresa que me ha sorprendido por su crecimiento y estado financiero, aunque quizá un poco más desconocida, hoy nos vamos a ver Hormel.

Hormel es una empresa fundada en 1.891 por George A. Hormel como empresa de empaquetado de comida en Austin. 10 años más tarde abrió su primera tienda propiamente dicha en Minneapolis. En 1910 comenzó a elaborar anuncios donde dejaba clara su intención de expandirse tanto nacional como internacionalmente. A lo largo de los años fue abriendo nuevos centros de distribución. En la década de los años veinte innovaron un novedoso sistema de distribución en el cual a través de furgonetas distribuían la comida en rutas prefijadas, siendo una primera aproximación a la comida repartida por las casas. El desarrollo de nuevas marcas y centros ha sido la constante hasta nuestros días.

Como en la mayoría de las empresas hasta ahora vistas, en esta empresa tiene una gran importancia el poder adquisitivo de la clase media mundial. Pero hoy tenemos una pequeña excepción, ya que esta empresa está centrada por el momento en USA y está abriendo mercados hacia China en estos momentos. Por lo tanto, esta empresa ha dependido mucho de la ocupación de la clase media de USA. Cuanta más gente esté trabajando más se usan productos con medio o alto grado de proceso. La empresa tiene varias ramas y está sabiendo crecer muy bien de forma orgánica y comprando otras empresas. Tras el desembarco en China nos podemos esperar una expansión hacia más países pero parece que esta empresa no tiene prisas (y hacen muy bien en no tenerlas) y quiere ir poniendo cimientos allá a donde va. En China está teniendo un éxito alto, y ya prevén crecimientos de doble dígito para muchos años. Parece que estos productos envasados están teniendo una buena acogida allí. Pero hemos de tener en cuenta que la clase media mundial tendrá un papel importante en el negocio de esta empresa.

La empresa se basa para crecer en tres cimientos que me parecen muy lógicos. Creación de marcas propias, innovación para la producción de nuevos productos dentro de las marchas que ya tienen y la compra de otras empresas. De la boca de su creador, “No imites” Creo que es un camino adecuado. El número de empresas compradas desde la creación es ato y podemos ver que la empresa trabaja como un holding de marcas repartidas por varias secciones que luego veremos en el apartado de ventas. Pero ya os adelanto que están compuesto por 30 marcas líderes principalmente.

Una de las cosas que me han llamado la atención es que trabajan con marcas que van dirigidas a grupos sociales, por ejemplo, personas de la tercera edad, niños o productos para el culturismo. Muchas marcas del mismo, pero poca relación entre unas y otras. En este apartado me gustaría tener un poco más de información sobre su calidad y sus productos, ya que desde España somos unos tremendos desconocidos, pero no hemos encontrado nada que merezca la pena comentar, quizás alguno de vosotros pueda aportar algo en este punto. Pero por lo que he visto los productos tienen buena pinta.

Para realizar este análisis me he basado en las presentaciones y resultados que ofrece la web de esta empresa. Tengo que decir que los 10-k son mejorables pero están correctos. Creo que lo más importante es lo siguiente:

- Gran crecimiento de la empresa en China, hablamos de tasas que están siendo sostenibles al 25%.

- Año de problemas con la divisa por la fortaleza del dólar.

- Gran retorno sobre el capital.

- Crecimiento del pavo sobre la carne roja que le beneficia mucho a esta empresa.

- En este año está presentando resultados muy buenos, habrá un buen ejercicio 2.016.

- Empresa que habitualmente compra a otras empresas, y este año ha hecho una compra importante, quizás un poco cara, pero saneada.

En términos de tamaño estamos hablando de una empresa de $20 billones, que es un tamaño muy bueno para invertir. He de comentar que la empresa está cara y la realidad a un precio más razonable, es que sería un poco más pequeña, pero ni de lejos me plantea problemas de cara a la inversión en ella. La empresa tiene sobre 21.000 empleados por todo el mundo y tiene fábricas en China y USA. Las ventas son algo más globales, de ahí el apunte de la divisa, pero no es mucho mayor, sus mercados son éstos, siempre se puede exportar algo, pero no se puede decir que haya grandes mercados fuera de estos dos enormes países.

La relación entre los activos corrientes y los pasivos corrientes queda en 1,70, que es una buena relación, sobre todo para una empresa que está creciendo y que además no tiene deudas, lo cual siempre nos permite ser un poco más flexibles, pero esto ya lo veremos después. Tienen un buen montón de billetes en la caja, como $350 millones que son suficientes para liquidar la deuda a largo plazo que tienen y todavía sobraría una parte. Ya vemos que esta empresa está bien organizada. Como ya hemos comentado, esta empresa suele comprar a otras empresas como política habitual. Esto ya hace que de entrada vaya pensando en encontrarme con un fondo de comercio grande, y así ha sido. Entre intangibles y fondo de comercio tienen un 41% de los activos, rango que me parece alto (como casi siempre). Desconozco muchos las marcas que tienen y no puedo valorar si esto es real o está inflado, pero tengo la sensación de que humo hay en este balance. No han depreciado nada de este fondo de comercio, sino lo contrario al comprar otra empresa. Ya adelanto que no es algo preocupante ya que el 65% de los activos son fondos propios, y por lo tanto, no hay demasiados problemas. La ausencia de deuda hace que todo esto me lo tome un poco más tranquilo. Pero ya veremos los problemas que esto trae cuando miremos los márgenes.

La deuda hoy no nos preocupa, son $250 millones en bonos un poco caros, al 4,125% que vencen en 2021, pero como hay dinero en efectivo para pagarlo pues como que no me preocupa en absoluto. Los pasivos no corrientes rondan los $0,9 billones para un EBIT de casi $1,1 billones con lo cual está dicho todo, relación por debajo de la unidad, y un punto menos por el que preocuparse para los posibles inversores.

Llegamos a los márgenes. ROE del 17% y margen neto del 7,4% que está realmente bien para una empresa que vende comida empaquetada con la competencia que hay. Ya lo hemos dicho muchas veces, la alimentación es un sector que no deja grandes márgenes, y por lo tanto, conseguir algo ya razonablemente bueno como es esto, no es fácil. Tengamos en cuenta que por ejemplo Cummins que es una empresa muy bien gestionada y que hace cosas realmente complicadas obtiene un margen neto muy semejante con los riesgos que soporta. Esta empresa lo hace muy bien porque es realmente difícil obtener este retorno con los productos que vende. Pero si miro la evolución de la empresa en ventas y demás y veo el ROE las cosas no me cuadran del todo, tiene que tener un ROE más alto, bastante más alto que éste para que las cosas cuadren y esto me sucede si veo que el fondo de comercio es más bajo del que me dicen, así de sencillo. No digo que no valga nada, pero desde luego, puede que la mitad más o menos lo que me dejaría un ROE sobre el 23% que es algo que me cuadra mucho mejor.

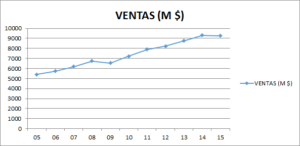

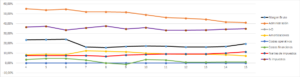

Las ventas de la empresa suben mucho, casi duplican en 11 años. Por áreas ya hemos comentado que vende principalmente en USA y China, donde está entrando y creciendo a rangos realmente altos. Si lo clasificamos por beneficios operativos sectoriales nos queda lo siguiente:

- Comestibles 21%

- Refrigerados 39%

- Turkey Store 25%

- Comidas especiales 8%

- Internacional 7%

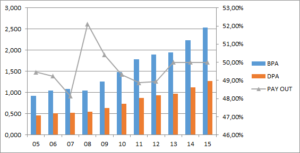

Los beneficios de la empresa han crecido al ritmo de casi un 11% durante los últimos 11 años que es una cosa muy buena. Además las ventas lo han hecho de forma muy buena y la empresa se ha ido aprovechado de la economía de escala optimizando muchas cosas. La empresa se gasta un dinero en investigación y están logrando sacar nuevos productos, a parte de los que van comprando y de esta forma generan crecimiento por compras, crecimiento orgánico y de mejoras, algo muy bueno y que veremos luego en nuestra querida gráfica.

Los dividendos han crecido lo mismo que el BPA y se pagan con dinero real, además se poca parte del flujo de caja para pagarlos. En términos del pay – out estamos sobre el 50%, rangos muy cómodos para una empresa de este tipo que tiene potencial de crecimiento. La empresa se gasta en CAPEX un poco más que lo que deprecia, y esto nos indica que el crecimiento orgánico no está muy fuerte. Lo que pasa es que compra empresas y lo hace con poca deuda, es decir, en base a caja generada y esto hace que a pesar de tener que inflar un poco el fondo de comercio, la empresa no se resienta y los beneficios sigan creciendo fuerte. La empresa recompra alguna acción pero nos cuentan una milonga, dicen que recompran mucho pero la realidad es que las acciones en circulación apenas bajan, por lo que de alguna oscura manera las están emitiendo por otro lado, y por lo tanto esta recompra en ningún caso es una remuneración al accionista como nos venden, es hacer lo que hay que hacer para no dañar al accionista de toda la vida. No obstante algún año baja un poco y que recompren las que emiten siempre es positivo. La empresa nos alegrará la mañana los meses de febrero, mayo, agosto y noviembre. Destacar que la empresa ha aumentado 49 años seguidos los dividendos, lo cual se estupendo y todo indica viendo sus resultados que se cumplirán los 50 incrementos sin ningún problema, feliz aniversario a todos los accionistas.

El valor contable de la empresa queda en 7,40$, que no me gusta nada debido al enorme fondo de comercio y que no me lo creo, sé que es legal, sé que no se pueden hacer las depreciaciones que a uno le apetecen y que no todas y de cualquier forma permiten mitigar impuestos, pero hay que depreciar poco a poco esto e ir evitando todos los impuestos que podamos por estas cantidades, es lo que pienso y como me gusta encontrar los balances. El PER para esta empresa queda alto, sobre 24 que son precios para pensar las cosas dos veces antes de dar a la tecla de comprar, pero cuidado, el sector está caro y no todas las empresas nos presentan tamaños y crecimientos como ésta. Por otro lado, cuando se paga caro hay un riesgo de pinchazo y esto nos cuesta dinero si compramos en la parte alta, pero luego veremos un poco más los precios, porque hoy esta empresa ha hecho que las dos cuentas que suelo hacer no concuerden y lo comentaré.

La gráfica de las Lamentaciones hoy es interesante y mucho. Hoy nos dice directamente que estamos ante un negocio que no es bueno, es de masas y por lo tanto el margen bruto es estable pero sobre todo bajo. Lo que me gusta es cómo esta empresa está controlando en todo momento los gastos financieros, es de un rigor terrible y son cosas que me agrada mucho ver en las empresas, porque me hablan de la responsabilidad pasada. Pero lo más interesante es cómo año a año van bajando los costes administrativos y las amortizaciones en función del beneficio, es decir, esta empresa año a año es más eficiente. Y esto es una de las cosas que más valoro yo en las directivas, esta directiva trabaja todos los días en el control de gastos y la optimización de la empresa. Cuando compran otra empresa, compran algo que mejore lo que tienen o que lo mantenga, cosa obvia que muchas directivas se saltan a la torera. Y no hace falta ningún ejercicio tener gastos extras de reestructuración porque todos los años (diría los meses) se hace el trabajo que tienen que hacer y las mejoras se hacen paulatinamente. Es una gozada ver esa línea rojo de margen antes de impuestos con una tendencia lenta pero alcista todos los años, es algo que difícilmente se encuentra y que desde luego no será eterna, pero es el fruto de muchas horas de trabajo bien hecho. Muy buena gráfica la que hoy nos presentan.

En cuanto a la directiva es surtida de personas de muchas edades y que además ya hemos visto que en una primera impresión están haciendo las cosas bien. Pero atención al segundo dato, coeficiente de habilidad de 18% que es un rango que es altísimo. Estamos hablando de un negocio de masas y sin apenas barreras de entrada, hay que hacerlo realmente bien para salgan estos números. No me gustan demasiado los informes que hacen y son fácilmente mejorables pero están correctos, he encontrado todo lo que necesitaba. No hay duda de que esta empresa está muy bien dirigida.

En cuanto al futuro del negocio está claro que dependerá mucho de la clase media y que a esta empresa le queda expansión fuerte por muchos mercados, con lo cual nada indica que en el futuro lo vaya a hacer peor que en el pasado. Las sociedades avanzan y cada vez se consumen más productos con mayor índice de procesado, lo cual es gasolina en vena para esta empresa. Pero como ya he dicho, las barreras de entrada son lo que son, y puede haber competencia dura y esto puede hacer bajar un poco los márgenes. Mientras la empresa lo haga bien y la clase media se comporte bien, si saben meterse en los mercados que deben y mantienen el rigor financiero que han tenido hasta ahora, no veo ningún problema que esta empresa pueda tener.

Y antes de pasar a ver las gráficas de cotizaciones quiero hacer un apartado. Yo siempre calculo el dinero que estoy dispuesto a pagar por una empresa, y lo hago de varias maneras, la primera es mirando el beneficio pasado y extrapolándolo al futuro con unos rangos de crecimiento que yo interpreto y trayendo al presente para ver lo que puedo pagar ganando dinero. Otro sistema que tengo es ver el crecimiento que ha tenido y corrigiendo con los tipos anormalmente bajos que tenemos y la habilidad del equipo gestos, doy un PER máximo que podría pagar. Y por último, miro la media móvil de 1.000 sesiones y busco un soporte que me parezca atractivo. Normalmente estos métodos tienen a coincidir (dentro de unos márgenes, claro está), pero hoy esto no ha sido así. Si pago 37$ por acción y digo que lo hará un 20% peor que en el pasado, me queda que gano sobre un 10% anual más los dividendos. Estos son rangos de compra, no tengo la menor duda, pero es que no veo nada difícil que mejore los supuestos que he dicho y por lo tanto sería una compra más clara. Por el segundo método me daría que está cara, que tendría que esperar sobre la zona de 30$ – 32$ para que la cosa cuadrara y en una empresa que está en zona de máximos históricos está muy claro que la media móvil me va a dar que no es momento de compra. Conclusión, pues no tengo ni idea, porque son cosas que no suelen pasar y que me dejan un poco desconcertado.

Si miramos las cotizaciones, lo primero que vemos es lo contentos que están los accionistas de toda la vida, han multiplicado en los últimos años y esto siempre es una alegría. Se puede ver un soporte en 36$ y 34$, resistencias en los 40$ y 44$. La empresa tuvo un susto en el primer trimestre de años, supongo que entre la divisa y alguna otra cosa, las cosas se pusieron un poco tensas, pero desde luego, los últimos resultados hacen que no sea normal la bajada que vemos en la cotización. Estamos cerca de la zona de máximos y como los resultados acompañen, los tipos sigan tan bajos, este sector que ya es defensivo y guarida de muchos inversores, se pueda convertir en un cohete y nos coja otra subida fuerte, dependerá como digo de los próximos resultados. Parece que el mercado no se espera mucho de esta empresa, o dicho de otra forma, parece que se espera el mismo crecimiento que de otros gigantes y yo creo que esta empresa crecerá mucho más y mejor, de forma que en términos relativos entiendo que está cotizando más barata que la competencia, aun así, barato no es ni de lejos. Empresa que queda muy lejos de la media móvil 1.000 sesiones y del valor contable, muy a pesar del humo que veo en el balance.

Resumiendo todo un poco, hoy estamos ante una empresa simple, con un negocio básico, defensivo y de masas. Con todo ello consigue unos márgenes que no están nada mal. Tiene las cuentas bien y el balance aceptable, quizás este sea el punto más sensible a debatir, pero la ausencia de deuda hace que me sienta muy cómodo con este balance a pesar del fondo de comercio. Gana dinero, de forma creciente, es responsable con los dividendos que paga, que son crecientes y se pagan con dinero real. La empresa genera mucha caja y se gasta poco en amortizaciones, al final el pavo se cuece parecido que hace 50 años, pero ahora se vende mucho más. La directiva es buena, tiene unos números difíciles de repetir y que lo dejan muy claro. Para una cartera de ElDividendo, hasta un 7% en oro rojo y para todos los públicos ya que no le veo que tenga otro riesgo que el pagar mucho por ella. Y hablando de precios, éste es hoy mi gran dilema. Como ya sabéis que me gusta mojarme, lo voy a hacer, quizás me equivoque, pero prefiero un poco de prudencia. Me sentiría cómodo con una primera entrada cerca del soporte de 34$, sé que es caro, pero es que la cuenta me sale lo que me sale y me está indicando compra, no suele fallarme esa fórmula que uso, por lo menos hasta ahora. Lo que sí tengo claro que es que no haría una entrada fuerte en esos precios, pero a falta de algo mejor, creo que podría ser un buen punto de entrada, dudo mucho que con los resultados que está presentando vaya a bajar mucho más, pero si pago más que ese precio no me queda mucho margen para ganar dinero y algún día el sector dejará de estar tan caro como lo está ahora, y cuando ese día llegue el que haya comprado caro se echará las manos a la cabeza. Y ese día puede no llegar, ser dentro de 4 años o mañana, ahí está la gracia de este mundo, todos lo intuyen pero nadie lo sabe. Nada más por hoy, esperamos que la entrada haya gustado y gracias por la visita.

15 comments to “Hormel”

Muchas gracias por el post, no conocía a esta empresa USA.

Viendo vuestros últimos post y los comentarios de los mismos, parece que actualmente la única empresa USA, buena para nuestra estrategía b&h y en precio correcto es T. Rowe Price (per 16, deuda cero y RPD 3.5%) y además lleva 30 años incrementando dividendos.

Creo que en breve presenta resultados. ¿Cómo veis entrar a la empresa ahora? ¿Veis alguna otra en USA en precio?

Saludos,

Carlos L.

Buenas,

Entré en Trow hace poco, ahora mismo a 0%, la veo buena para entrar, pero guardar aogo por si cae un 10%, volverba tirarle.

FORD me gusta, JNJ también, a precio en usa no hay mucho,

Saludos

Hola Carlos y David

Bueno en USA está todo caro en general, habría uqe mirar una por una, pero Disney está en esa zona en la que es posible acercarse con compras pequeñas. Creo que American Express no está cara, pero aquí no tengo mucha informaicón.

Tenemos a CF Industries que es un poco más cíclica y creo que está barata, pero ya no estamos hablando de la misma calidad, en USA es muy cíclico y hay que esperar con la escopeta cargada porque todos los años hay buenas oportunidades, el año pasado estuvo walmart, IBM,

Tenemos aTIF que ha subido mucho pero que dio su oportunidad, es poco a poco y con mucha paciencia que es una de las mejores armas para el inversor.

Como siempre, muchas gracias por la participación.

Jon

Buenas, a todo esto, no sé si habéis visto la campaña de cocacola, el director de marketing dice que era un error hablar de «felicidad» que hay que hablar del producto… desde mi punto de vista, el producto es similar a pepsi, y a muchas otras «copias»… hablar de felicidad era «correcto» al igual que apple te vende «exclusividad», bmw «lujo» o mcdonalds «algo similar a cocacola» (y mira que el producto está muy lejos de ser de calidad)…

No me ha gustado nada este cambio, no sé cómo lo veis 🙂

Hola David

Pues la verdad no he visto la campaña de Coca Cola, y la verdad es que de márketing tengo muy poca idea y además soy malísimo en ello así que no es que mi opinión sea demasiado fiable. Personalmente no me parece un error intentar asociar tu marca con felicidad. No sé qué tal les irá su nueva idea de márketing, históricamente han sido muy buenos en ello, no quiero opinar sobre ello. Prefiero analizar sus próximos números (esto creo humildemente que se me da algo mejor) y ver si les sigue yendo igual de bien o empeoran.

Ya adelanto aquí que precisamente la próxima entrada, que cerrará este recorrido por la alimentación, versará sobre una competidora de Coca Cola y el artículo trae alguna referencia a Coca Cola a modo de comparación, y no está en la división de oro sólo por el nombre como podrás comprobar.

Como siempre, muchas gracias por la participación.

Jon

Hola, conocía poco la empresa, me ha resultado muy interesante el análisis . (A mi me daba compra en32$, ahora ya tengo mas dudas). De las que sigo, para mi están en precio Disney sobretodo, también Trow, Target y Nike cerquita. Muy interesante también en Europa Novo nordisk (numero 2 en el mercado de la diabetes en USA) ,que hoy cae un 14% por rebajar a un 5-7% sus expectativas de crecimiento este año y está en PER 17 aprox.

Hola Joaquín

Esta empresa es algo más desconocida para el gran público pero está bastante bien la verdad, una gestión aceptable en un sector defensivo y siempre complicado. Ya hemos visto un poco de todo en este recorrido por el sector de la alimentación y ésta no es de las malas.

Sobre lo que dices de precios en USA, Disney sí que está en una zona de posible compra. La empresa europea que comentas la verdad es que no la conozco por lo que no puedo opinar con mucho fundamento.

Como siempre, muchas gracias por la participación.

Jon

Hola elDividendo,

Yo opino igual, del índice DJ, Disney me parece en precio o algo por debajo, a mi me da una nota bastante alta en mi forma de analizar que ya más de uno conocéis. El resto de las que he medio analizado, algo caras. J&J se acerca no obstante a ser interesante. Trow no la he analizado, pero según decís, parece ser otra candidata. También hay que tener en cuenta el precio del dólar, que no sabemos qué hará y me declaro incompetente para saberlo, pero a todos nos da la impresión de estar algo caro. Hay otras empresas que son buenas a buenos precios, evidentemente EEUU es muy grande, es cuestión de ir mirando.

En cuanto a Hormel, no la conocía, tiene muy buena pinta, pero a estos precios me parece cara. Es cierto que todo el sector está caro, pero es que creo que está afectado por la burbuja de la renta fija. La gente defensiva suele ir a la renta fija. Si ésta le ofrece rentabilidades del 0%, pues comienzan a ir a la renta variable defensiva, esto es entre otros sectores, la alimentación. Y de ahí su elevado precio. A mi es un sector que me falta y en el que quiero entrar, pero si los precios no acompañan, prefiero esperar, aunque me pierda oportunidades.

Viscofán es una que yo tenía mi precio para empezar a verla seriamente en 40 euros, y de momento, lo que parecía imposible, se va acercando. Claro, que a base de resultados regulares. Pero si el modelo de negocio y la directiva eran buenos hace dos años, no puede haber cambiado mucho. Un simple bache, cambio de divisa desfavorable, etc.

Un abrazo elDividendo!

Hola Muchoinvertir

En líneas generales muy de acuerdo con tu comentario, especialmente con la explicación de por qué este sector está caro en general. Los inversores que normalmente van a renta fija ante la nula rentabilidad que obtienen allí y para de alguna manera protegerse de una posible inflación, tiran a la renta variable con empresas de este tipo, y esto nos lo encarece al resto de inversores.

Sobre las candidatas de las que hablamos, pues más o menos coincidimos en los mismos nombres todos y Hormel sí que está un poco cara, al igual que todo el sector.

Como siempre, muchas gracias por la participación.

Jon

Hola,

Muy interesante empresa, me la apunto. Yo en usa veo tb. en precio Amgen, si os va el sector biotecnológico, y casi Emerson Electric en el industrial, Wells Fargo en el bancario y por supuesto Disney y trow, de la que yo estoy comprando a la baja. Atención tb a Unilever en Europa, cerca de mínimos de 52 semanas, yo he aprovechado para abrir posición.

Y ahora os lanzo un reto, ¿podéis mirar la empresa noruega de fertilizantes Yara, a ver qué os parece? Es cíclica, pero creo que está en buen momento de precio, con buen yield, pese a las retenciones del 25% en origen. Yo mantengo una posición, aunque compré en la parte errónea del ciclo, un error de cuando empezaba…

Gracias

Un saludo

Hola HRono

Sobre la empresa noruega que dices antes de nada hemos visto una primera barrera y es el país y no por la retención de dividendos. Hay que tener cuidado cuando se habla de este país porque la moneda se ha devaluado enormemente y eso afecta mucho sin ir más lejos a la cotización. Un ejemplo claro lo tenemos con el Brexit o la libra. Essentra y Pearsons andan al mismo precio que antes del brexit pero la libra vale un 30% menos y eso hay que tenerlo en cuenta.

De hecho hemos hecho algún número respecto al dólar (que parece más estable) con monedas de diferentes países y hemos obtenido un resultado interesante: Suiza -10%, Dinamarca -21%, UK -30% (Brexit incluido), Noruega -42% y Suecia -36%. Esto es muy curioso porque Suecia y Noruega han recibido un mayor castigo en sus monedas que la libra con Brexit y todo, que todo el día aparece en las noticias como si fuera a desaparecer. Además hemos visto que Noruega paga la deuda bastante cara (y ojo a ver en qué moneda está emitida) para lo que en principio pareciera que tendría que pagar. Ya se sabe que el tema del petróleo le afecta pero con estos datos pareciera que algún problema tiene ese país aunque no se le dé tanto bombo. Nosotros estamos lejos y no sabemos pero ya somos un poco escépticos con el país porque está claro que esos síntomas buenos no son y algo debe de haber, lo que habría que determinar es si es un problema coyuntural o estructural, en cuyo caso sería más peligroso.

Dicho todo esto, en un primer vistazo la empresa parece buena y la analizaremos. Desde luego parece un muy buen lugar para un noruego pero para alguien desde fuera el tema de la divisa parece problemático y hay que corregir. Hay buenas alternativas para nosotros como CF o Potash pero no obstante, ya digo que la analizaremos.

Como siempre, muchas gracias por la participación.

Gorka y Jon

Hola,

sí, el tema de la divisa es verdad, pero por estar ahora bastante devaluada tal vez sea tb un buen momento… yo creo que el tema del petroleo les ha afectado mucho, aunque tengo entendido que los noruegos tienen un fondo soberano de enormes dimensiones. En fin, es sólo una sugerencia, gracias por vuestro interés. Por cierto, volviendo a Hormel, lo que no me acaba de convencer es su yield actual, aunque es cierto que lo aumenta constantemente…

Un saludo

Hola HRono

Es obvio que a Noruega el tema del petróleo le ha afectado como no podía ser de otra manera. Y cierto es que tiene un fondo soberano que ronda los 800 billones y que por primera vez este año han tenido que utilizar para cuadrar las cuentas. No es excesivamente preocupante, les queda dinero para rato. Pero a UK también le ha afectado en parte el tema del petróleo y además ha sufrido el Brexit y todos los días escuchamos en las noticias poco menos que les va a llegar el apocalipsis a los británicos. Sin embargo, la moneda noruega ha sufrido notablemente más. Tengo la impresión de que algo más que el petróleo debe haber o al menos así lo están percibiendo los inversores, no sé qué podrá ser. No obstante, miraremos la empresa, en un primer vistazo parece interesante.

Hormel no tiene un pay out demasiado alto porque seguirá expandiéndose. Al menos, el dividendo es sostenible que es muy importante. Es de las de tener bajo vigilancia por si hay ocasión.

Como siempre, muchas gracias por la participación.

Jon

Buenas Gorka

Grandísimos análisis los últimos. La verdad que me he llevado una decepción con Kellogs, una pena porque era fan de pequeño de los chocos!!.

Coincido con mucho de vosotros en Disney , y creo que Nike está para hacer alguna compra pequeña…veo que le queda recorrido para considerarla una empresa de crecimiento.

Aprovechando la ocasión, y ya que has analizado Mcdonalds, qué te parece Chipotle? LLeva un descalabro desde máximos del 40%, pero creo que es una empresa al menos para tenerla en la retaguardia. De hecho Mcdonalds fue accionista suyo al principio de su desarrollo y su expansión, después con la salida a bolsa salió del accionariado( para mi un grandísimo error por parte de Mcdonalds). Sería interesante que algún día pudieras echarle un vistazo, yo creo que puede ser una empresa de gran crecimiento en el futuro, y si llega a 350$ , estoy dispuesto a hacer una minicompra.

Hola Jose

Lo de Kellogg´s fue bastante decepcionante también para nosotros y bastante sorpresivo pero son cosas que a veces pasan. Disney sí que está en unos precios como para plantearse una compra. Nike es cierto que últimamente ha bajado pero todavía está con un PER un poco alto aunque tiene probablemente más posibilidades de expansión que Disney, y no hay ninguna duda de que es una gran empresa.

Pues el recorrido por la alimentación se acaba ya pero nos apuntamos esta empresa que comentas Chipotle, parece interesante y habrá que echarle un vistazo. La lista es un poco larga pero llegará.

Como siempre, muchas gracias por la participación.

Jon